El mal estado de la banca dificulta la recuperación

La continuada reducción del crédito desde que estalló la crisis es el obstáculo más serio para la recuperación económica.

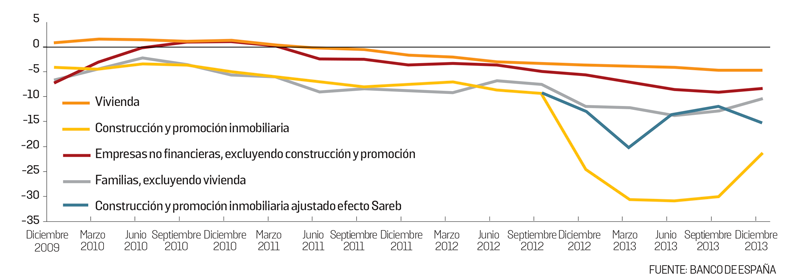

Tasa de variación interanual del crédito al sector privado

Mes tras mes, el crédito de la banca a las empresas sigue encogiéndose sistemáticamente desde que estalló la crisis. Y mientras dure la disminución de los préstamos es imposible la recuperación. El recorte del crédito significa que se deniegan las renovaciones de los préstamos concedidos, con lo que muchas empresas se ven abocadas a reducir su actividad o al cierre. Dentro de las grandes economías europeas, España es el país que más ha sufrido una reducción del crédito, próxima al 25% desde 2008, según la OCDE.

La banca nacionalizada registra el mayor recorte de préstamos por exigencias de Bruselas como condición para autorizar las ayudas públicas recibidas. Las entidades privadas están inmersas todavía en el proceso de limpieza de sus balances. El Banco de España lleva dos años presionando a las entidades para esclarecer lo que esconden en sus tripas a través de las operaciones refinanciadas y reestructuradas. Mediante estas operaciones la banca ha ocultado durante años cuál era la realidad de sus créditos fallidos. Ha tratado simplemente de ganar tiempo para salvar su imagen a costa de tener la economía paralizada.

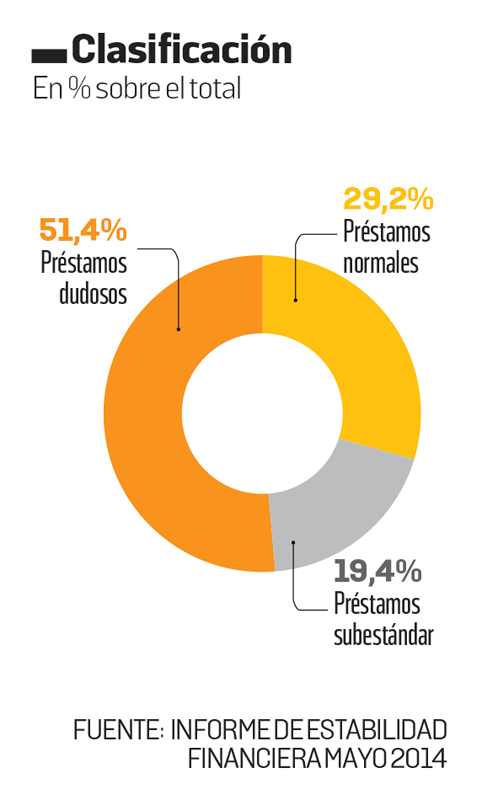

El Informe de Estabilidad Financiera del pasado mayo reveló que el conjunto de operaciones refinanciadas y reestructuradas alcanzó los 211.273 millones de euros a finales del pasado año, lo que significaba el 15,3% del crédito al sector privado. El 51% de estos créditos están clasificados como dudosos y el 19 % como subestándar (no morosos, pero que se cree que no van a pagar).

Se trata de una radiografía del sector financiero que revela una situación mucho peor que la descubierta por las autoridades en diciembre de 2012. Ese año el volumen de las operaciones refinanciadas y reestructuradas ascendía a 208.206 millones de euros. Pero el peso de los créditos dudosos era del 37% y los subestándar el 20%.

Este proceso de reconocimiento del estado real de los créditos explica el crecimiento de la morosidad. En 2013, los activos dudosos del crédito al sector privado, excluidas la entidades que recibieron ayudas públicas, aumentaron un 25% frente a un crecimiento del 20% registrado un año antes.

Los créditos morosos representaron el pasado marzo el 13,38% del total, después del máximo 13,61% de diciembre pasado. Con este elevadísimo peso de la morosidad la banca es viable.

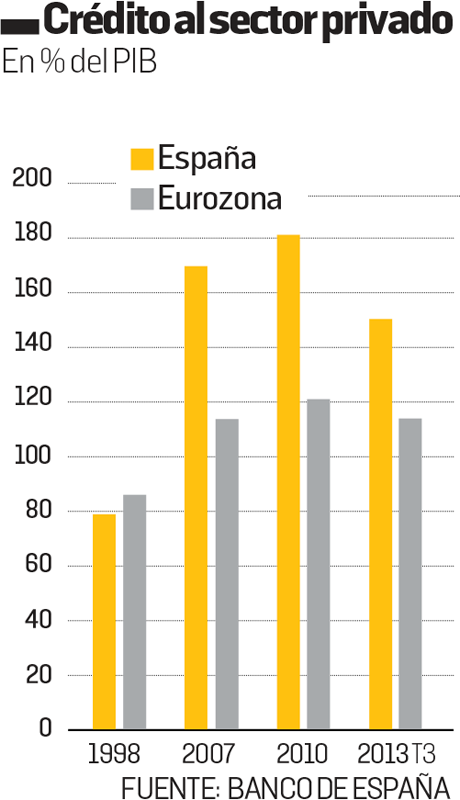

La realidad es que la banca española tiene que hacer todavía un gran esfuerzo de desapalancamiento (desendeudamiento) para situarse al nivel europeo. Un reciente trabajo de EuropeG, señala “un exceso de crédito al sector privado, que en diciembre de 2013 se situaba en el 142% del PIB (116% de media de la eurozona), de forma que aunque la reducción es perceptible dista mucho de haber concluido”. El estudio apunta que “su reducción a valores sostenibles a medio plazo exigiría un largo período de tiempo cercano a los 10 años”.

|

|