Análisis: La moneda que circula en la economía la crean básicamente los bancos, que tienen un poder de creación de crédito sólo limitado por los bancos centrales.

01. LA MONEDA, RECONOCIMIENTO DE DEUDA

Imagínese una hoja de papel sobre la que usted escribe que reconoce que debe una determinada cantidad de dinero a una persona. Suponga ahora que su reputación y su fortuna son tales que nadie pone en duda la validez del compromiso financiero que ha adquirido, de tal suerte que el poseedor del reconocimiento de deuda firmado por usted podrá, llegado el caso, utilizarlo como medio de pago y cumplir con sus compras o sus propias obligaciones financieras. Como el dinero correspondiente a esa deuda sigue estando en sus manos o en la de sus deudores, la cantidad de moneda en circulación ha aumentado en la cantidad del reconocimiento de deuda en cuestión. En otras palabras, usted ha creado moneda, una moneda que se destruirá en el momento en que se salde la deuda que usted ha emitido.

Evidentemente, la moneda no se reduce a un instrumento de intercambio. También cumple funciones de unidad de cuenta; es decir, de patrón por el que se miden los precios y también las deudas. Es también una reserva de valor. Esto significa que permite —en principio— la conservación a lo largo del tiempo del poder adquisitivo adquirido. Pero, fundamentalmente, es un reconocimiento de deuda que tiene de particular que cuenta con la confianza de todos y es aceptado por todos. Ese rasgo es especialmente relevante desde que hemos salido de la era de la moneda-intercambio (“piezas” de oro, de plata…). Pero, sin embargo, no tiene nada de evidente. Un poco de historia nos dará luz.

Mientras la moneda se definía fundamentalmente por su peso en metal, era concebible la idea de que la cantidad de moneda en circulación dependía de factores ajenos a la esfera económica (como los descubrimientos de oro o las conquistas militares). Sin embargo, a partir de la Edad Media, para circunscribirnos a la historia occidental, la creación monetaria se debe también a actores privados. En el siglo XIII aparece la letra de cambio* que permite evitar las transferencias físicas de fondos. Da a los cambistas la posibilidad de desarrollar una actividad de préstamo que rápidamente adquirirá una forma bancaria. En efecto, desde el momento en que el cambista tiene conciencia de que el oro que conserva en depósito sólo se retira ocasionalmente, puede arriesgarse a prestar una parte. Al hacerlo, proporciona al prestatario un poder adquisitivo que se añade al del depositante, puesto que éste conserva el derecho total de giro de su depósito.

El banco central dio forma de papel a las monedas metálicas

El sistema monetario basado en el patrón oro se hundió en 1930

Los billetes representan sólo entre el 2% y el 20% de la masa monetaria

Con la revolución industrial, el auge de la función bancaria va acompañado de un desarrollo rápido de la moneda bancaria bajo la forma de billetes de banco. Herederos de las letras de cambio y antepasados de los cheques, se emiten en contrapartida de los depósitos de dinero del público. La multiplicación de los emisores de moneda privados plantea, sin embargo, un problema de conversión entre los billetes emitidos por los diferentes bancos. Ese problema se resuelve en parte mediante las cámaras de compensación*, de modo que sólo el saldo deudor de un banco respecto a otro es objeto de una liquidación. Como, sin embargo, un banco no puede saldar sus deudas en su propia moneda, esa liquidación únicamente puede hacerse en una moneda jerárquicamente superior a las monedas privadas y reconocida como tal por todos.

Esa moneda, que al principio era la propia moneda metálica, toma la forma de papel moneda con la aparición de los bancos centrales y, sobre todo, del monopolio de la emisión monetaria que les otorgan los Estados. En el régimen del patrón oro*, para ganarse la confianza del público esa emisión se basaba íntegramente, al principio, en las reservas de oro de que disponía el Estado. En ese sistema, la oferta de moneda está controlada estrechamente por el banco central, que debe asegurarse de que el crecimiento de los medios de pago en circulación en la economía (que deriva de la creación de moneda bancaria) es compatible con la preservación del equilibrio de la balanza de pagos del país. En caso de un exceso de créditos, el exceso de demanda interna y el alza de los precios provocan, en efecto, un déficit de los intercambios, cuya liquidación en oro fuerza la contracción de la masa monetaria y, con ella, de la actividad.

02. EL AUGE DE LA MONEDA BANCARIA

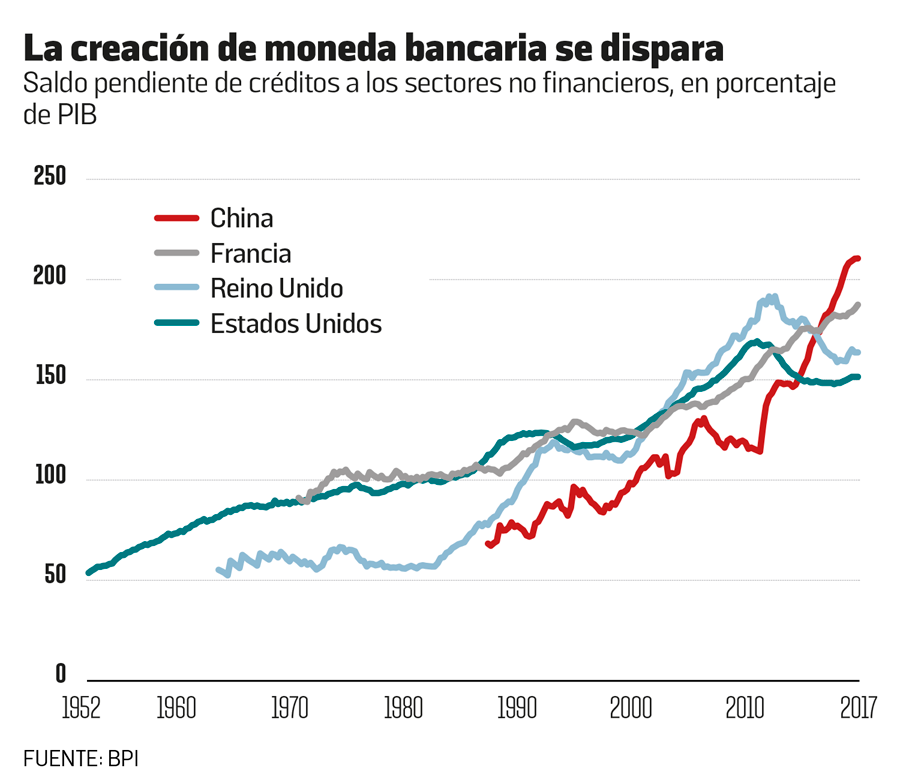

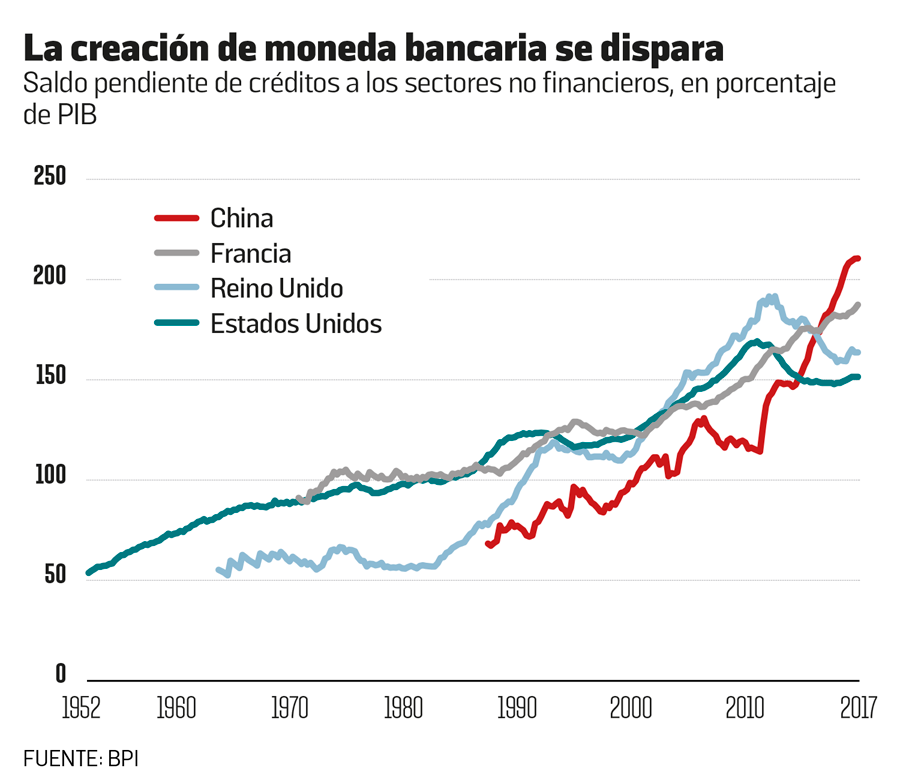

Esta configuración de un sistema monetario basado en la obligación de convertibilidad en oro de la moneda se hundió en los años 1930. La salida del régimen del patrón oro y la instauración del tipo de cambio obligatorio de las monedas*, que protegen las existencias de oro de los bancos centrales de las demandas de conversión de los agentes privados, liberan a la política monetaria de la obligación de defender los tipos de cambio. Liberada de su anclaje en el oro, la creación monetaria ya sólo está limitada por el compromiso de los bancos centrales de preservar la confianza en la moneda nacional, clave de bóveda del sistema monetario. Contrariamente a lo que se imagina la gente, esta creación monetaria tiene muy poco que ver con el uso de la máquina de fabricar billetes. Es fundamentalmente un asunto de los bancos privados (véase gráfico). Las monedas y los billetes no representan, en efecto, más que del 2% al 20% de la masa monetaria, dependiendo de los países. Según una representación corriente, los bancos crean moneda transformando en créditos una parte de los depósitos que les son confiados.

La creación bancaria es el resultado del hecho de que, como en el caso del cambista de la Edad Media, el banco no se ha limitado a conservar como reservas la totalidad de los depósitos recibidos. Si calcula correctamente la propensión de sus clientes a retirar sus depósitos, puede prestar el saldo. Si, por ejemplo, el montante de los depósitos en el sistema bancario es igual a 100 y los bancos no conservan en reserva más que el 20% de los depósitos recibidos (para satisfacer las eventuales retiradas de los clientes), el montante de los créditos otorgados será de 80.

Ahora bien, la moneda bancaria va a volver, bajo forma de depósitos, al sistema bancario. Aplicando el mismo tipo de reserva del 20%, los bancos podrán colectivamente otorgar nuevos créditos por un valor de 64 (80 × 0,8). Llevado hasta el final, este mecanismo, denominado “multiplicador de crédito”, permitirá una creación total de moneda bancaria igual a la masa inicial de depósitos multiplicada por la inversa del coeficiente de caja (o coeficiente de reservas), es decir, 500 en nuestro ejemplo.

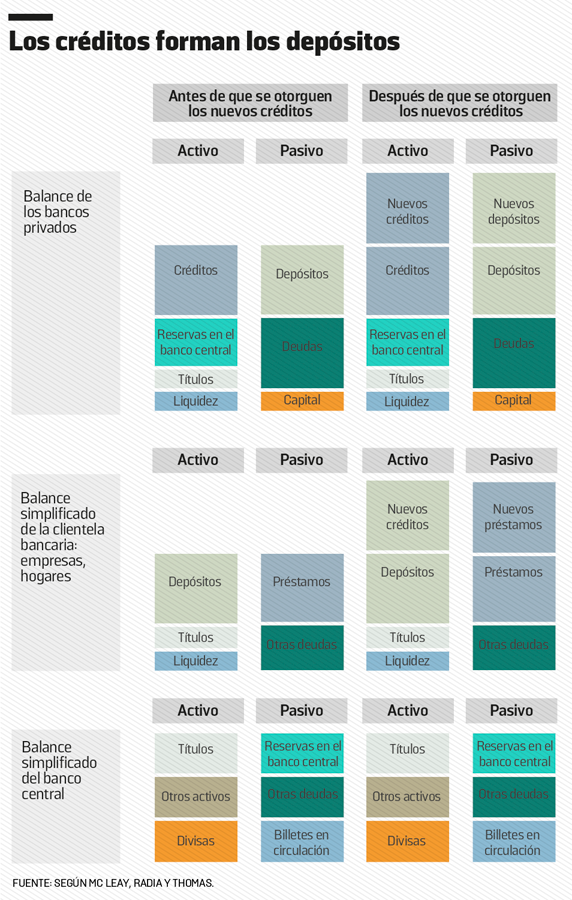

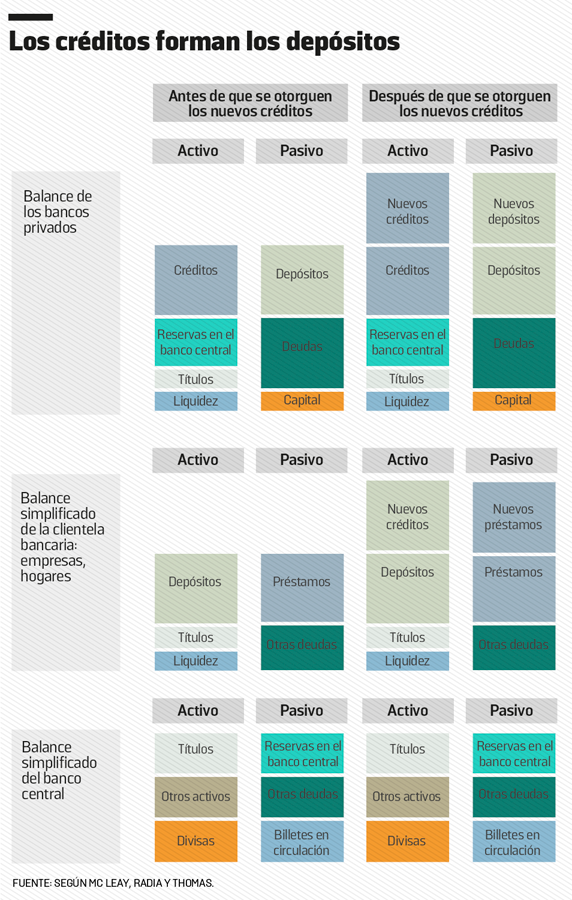

Esta representación, sin embargo, sólo tiene una relación lejana con el funcionamiento real de los bancos. Hoy en día, los bancos no prestan los depósitos que reciben a potenciales prestatarios. Crean moneda a partir de la nada. Otorgar un crédito se limita a un juego de escrituras que transforman automáticamente el préstamo concedido en un depósito en la cuenta del prestatario.

Son, pues, los créditos los que forman los depósitos y no a la inversa. Como esa moneda se ha creado por un crédito, se destruirá; es decir, se retirará de facto de la circulación, a medida que el préstamo vaya siendo devuelto (junto a los intereses, que constituyen los beneficios bancarios). La única obligación de los bancos es hacer frente a la demanda de giro sobre los depósitos que ellos mismos han creado, demanda que procede de los pagos efectuados por sus prestatarios. Pueden hacer frente a esta demanda atrayéndose a nuevos depositantes, mediante préstamos a corto plazo en el mercado interbancario* o refinanciándose en el banco central.

03. LOS LÍMITES DE LA CREACIÓN MONETARIA

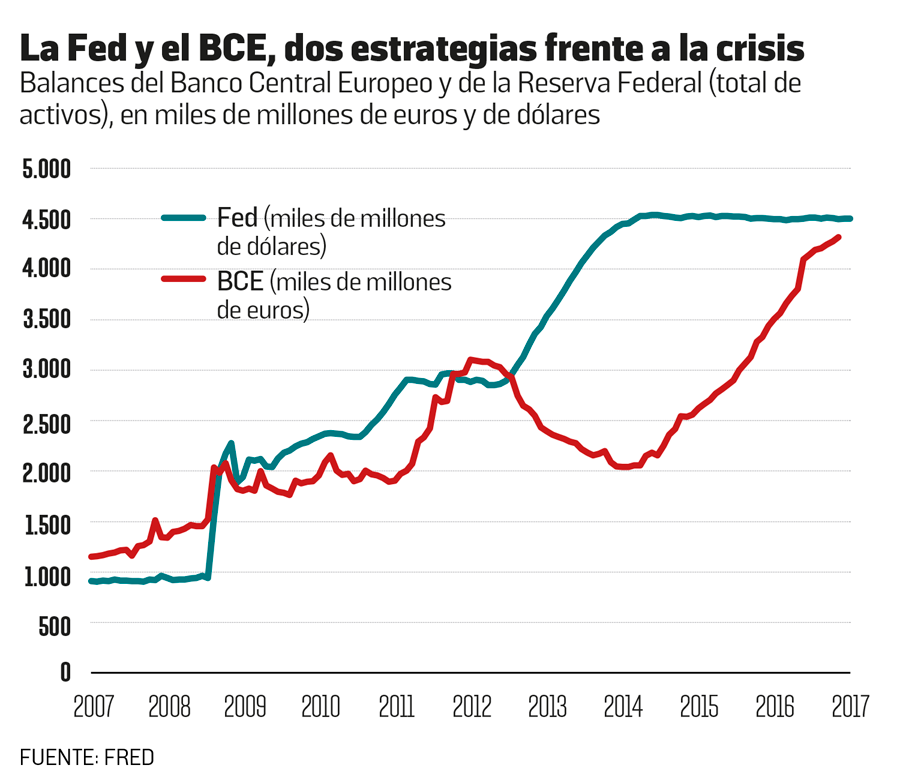

Dotados del poder exorbitante de crear moneda, los bancos no pueden, sin embargo, hacer un uso ilimitado de él. En efecto, si un banco otorga un número excesivo de créditos puede verse expuesto a una mayor demanda de liquidación en moneda central (la moneda emitida por el banco central), demanda procedente de los pagos en moneda bancaria efectuados por los prestatarios. Si la oferta de liquidez está restringida en el mercado interbancario, el banco deberá dirigirse al banco central que la abonará en su cuenta a cambio de una cesión temporal (una semana, generalmente) de títulos de crédito privados o públicos.

Esta práctica está limitada por la calidad de los títulos que se poseen, pues el banco central no los admite todos para una refinanciación. Además, supone un coste para el banco, que tiene que pagar intereses al banco central a cambio del préstamo recibido. En un sistema competitivo, este coste no podrá transferirse, así como así, a los demandantes de crédito, pues éstos siempre podrán dirigirse a otros bancos. Si el banco intenta mantener su volumen de préstamos aceptando prestatarios menos solventes, se expone al riesgo de que no se los devuelvan.

Por todo ello, los bancos están obligados, en general, a depositar en el banco central una fracción de sus depósitos a la vista en forma de reservas obligatorias. En nuestros días esta norma ya sólo ejerce un papel menor en la regulación del crédito, al menos en las economías desarrolladas. La regulación prudencial del banco central ha evolucionado hacia otras formas de control de los riesgos adquiridos por los bancos, a través de la imposición de ratios de solvencia y de liquidez. Las ratios que relacionan los fondos propios de los bancos (capaces de absorber sus pérdidas) con los riesgos ponderados adquiridos por éstos (créditos pendientes y otros activos) tienen como finalidad garantizar su solvencia. Otras ratios imponen a los bancos un nivel mínimo de liquidez inmediatamente movilizable en función de la estructura de sus activos.

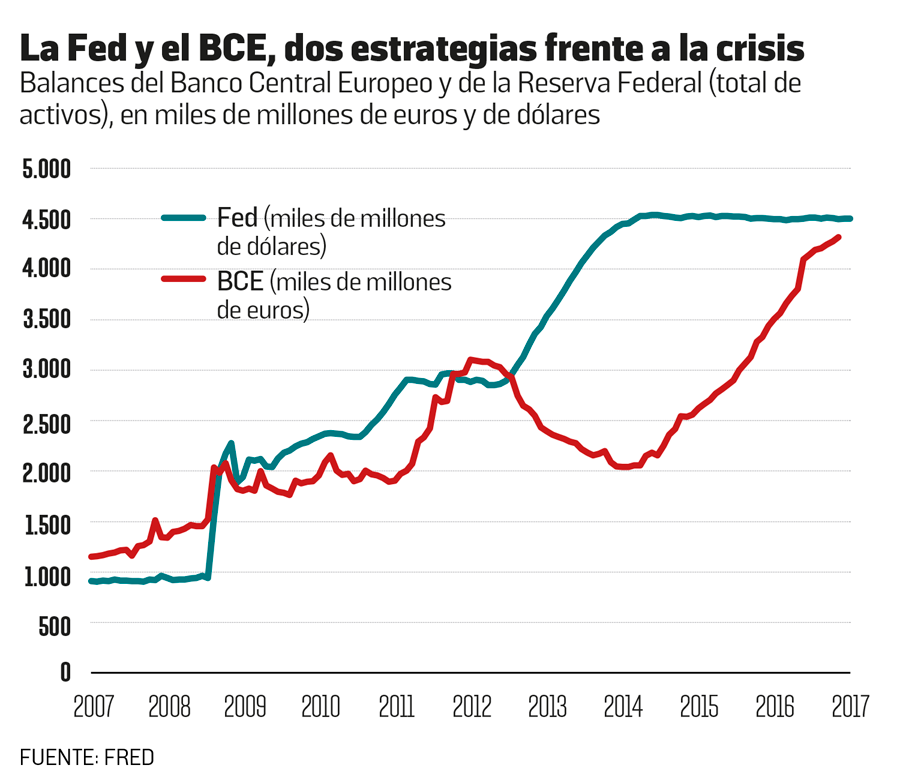

Si estas ratios suponen un impacto permanente sobre los riesgos adquiridos por los bancos, la gestión a corto plazo de la liquidez bancaria en función de los objetivos de la política monetaria permite regular el nivel del crédito. El banco central interviene sobre el mercado interbancario, también denominado “mercado monetario”, en el que puede satisfacer, o no, las necesidades de liquidez de los bancos y determinar, así, el tipo de interés a corto plazo, que es el tipo al que los bancos se refinancian. En caso de elevación de ese tipo, denominado “tipo de referencia” o “tipo director”*, los bancos no tendrán otra opción que repercutir ese aumento a los prestatarios, lo que frenará la demanda de crédito, y a la inversa. El modo en el que el banco central lleva a cabo esa doble tarea —estabilidad del sistema bancario y regulación del crédito— condiciona la confianza en la moneda, tanto dentro como fuera de las fronteras nacionales.

* LÉXICO

Letra de cambio: escrito mediante el que un negociante da poder a su acreedor para que le sea devuelta la deuda por otro que le debe dinero a él en otro mercado comercial y en la moneda de dicho mercado.

Cámara de compensación: organismo encargado de organizar la compensación de los saldos de los créditos y de las deudas entre instituciones financieras, y de velar por la devolución de los saldos debidos por las instituciones deudoras.

Régimen del patrón oro: sistema monetario en el que la unidad monetaria corresponde a un peso fijo de oro; es decir, que la emisión de papel moneda por el banco central se hace con la garantía de poder ser cambiado por oro.

Tipo de cambio obligatorio: régimen monetario en el que el papel moneda no es convertible en oro o plata.

Mercado interbancario: mercado en el que los bancos se prestan liquidez a corto plazo (entre un día y un año) y sobre el que interviene el banco central para regular la liquidez bancaria.

Tipo director: tipo al que el Banco Central Europeo refinancia a los bancos cuando no consiguen movilizar en el mercado interbancario la liquidez que necesitan.