Todos protegen a la banca

Cláusulas abusivas: El Tribunal de Justicia Europeo pone al descubierto el trato de favor por parte del Gobierno y del Banco de España.

Asamblea de Adicae sobre cláusulas suelo, en enero pasado. FOTO: ADICAE

Los abusos perpetrados por numerosas entidades financieras con las cláusulas suelo han puesto al descubierto el papel partidista que han desempeñado el Gobierno y el Banco de España a favor de los bancos y en contra de los ciudadanos. Estas prácticas abusivas han perjudicado al menos a un millón y medio de familias que durante años han estado pagando unos intereses indebidos a la banca. La posición partidista de las autoridades ha quedado completamente al descubierto en el largo proceso judicial de las cláusulas suelo y de una manera definitiva con la sentencia del Tribunal de Justicia de la Unión Europea (TJUE) del pasado 21 de diciembre.

El comportamiento sesgado de los responsables del Banco de España ha causado un profundo malestar entre los propios inspectores de la entidad que en una reciente reunión han reclamado la competencia de los expedientes de reclamación para gestionarlos de manera más profesional. La administración de las reclamaciones de los consumidores está actualmente en manos de la Secretaría General.

Cómo se recordará, la cuestión principal planteada por un juez de Sevilla y la Audiencia de Alicante a los jueces de Luxemburgo fue si la devolución de los intereses hipotecarios cobrados indebidamente por los bancos debía limitar sus efectos retroactivos a mayo de 2013, como había decidido el Tribunal Supremo, o extenderse hasta el momento en que se establecieron las cláusulas suelo en los contratos hipotecarios. El TJUE concluyó que las cláusulas declaradas nulas lo eran desde el momento en que se incluyeron en el contrato y, por tanto, la devolución de los intereses extra debía ser desde el principio.

El Gobierno español defendió ante el TJUE limitar la devolución íntegra de los intereses cobrados indebidamente por los bancos “para evitar el riesgo de trastornos graves” en la economía. Los abogados del Estado advirtieron “del grave riesgo de afectación sistémica al sistema bancario derivado de la retroactividad total”. Y añadieron que para “ilustrar la gravedad y real trascendencia” de la eliminación total de las cláusulas desde su origen aportarían un informe del Banco de España “del que resulta la confirmación de la existencia de riesgo de graves trastornos para la economía nacional”.

El mencionado informe del Banco de España afirmó que “la eventual atribución de carácter retroactivo a la sentencia del Tribunal Supremo de 9 de mayo de 2013, sólo unos días después de la fecha en que se había cerrado el proceso de recapitalización, habría tenido sin ningún género de dudas efectos sumamente nocivos sobre la estabilidad financiera de España”.

El informe recuerda que en el proceso de recapitalización bancaria llevado a cabo en 2012 y 2013 se analizó la capacidad de absorción de pérdidas de las entidades “sin ponderar los efectos que se hubieran derivado de una eventual eliminación retroactiva de las cláusulas suelo”. Según el Banco de España, esta eventual eliminación “habría reabierto el debate sobre la necesidad de ayudas públicas adicionales”.

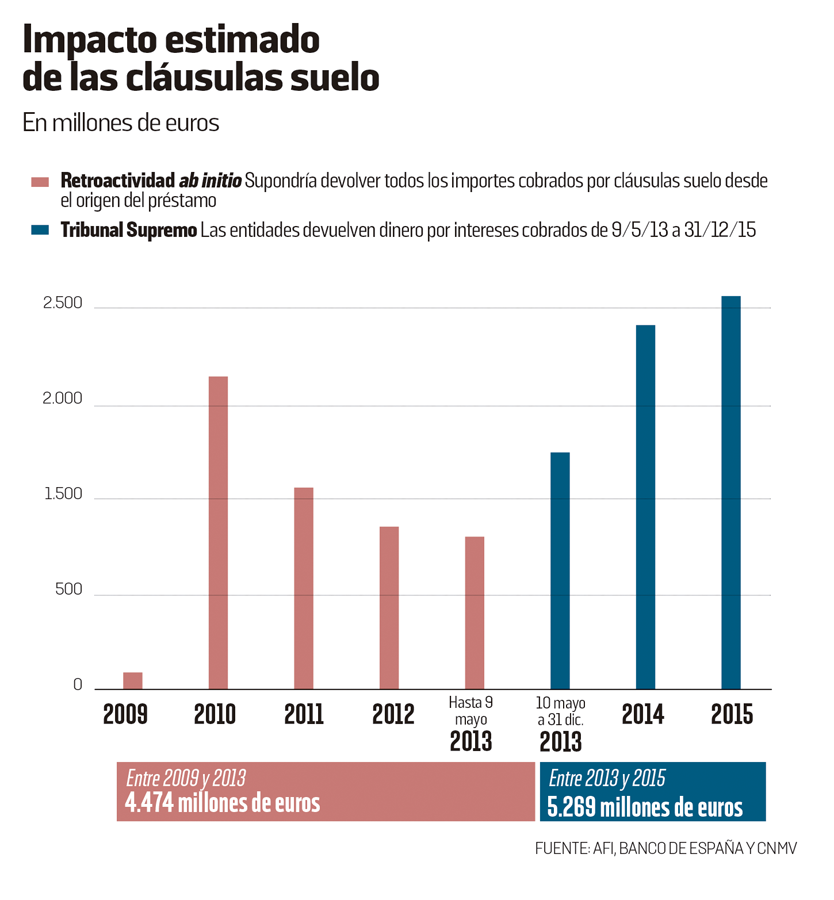

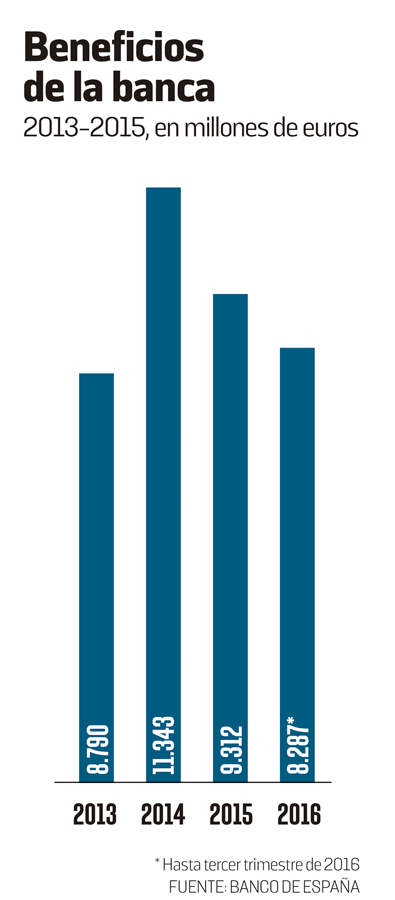

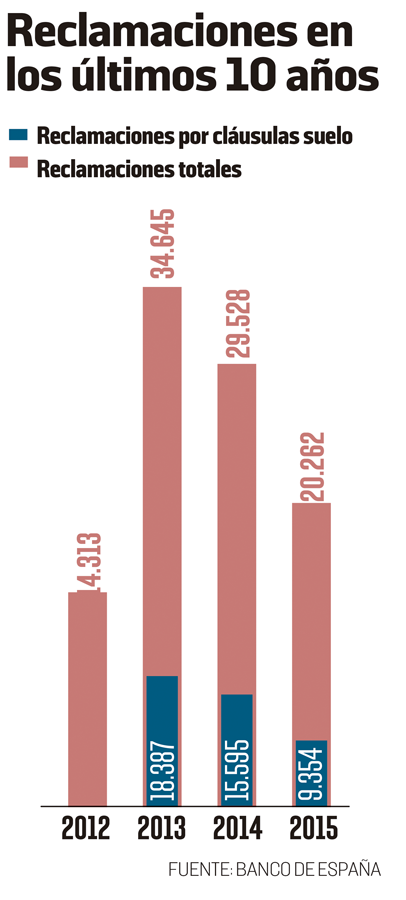

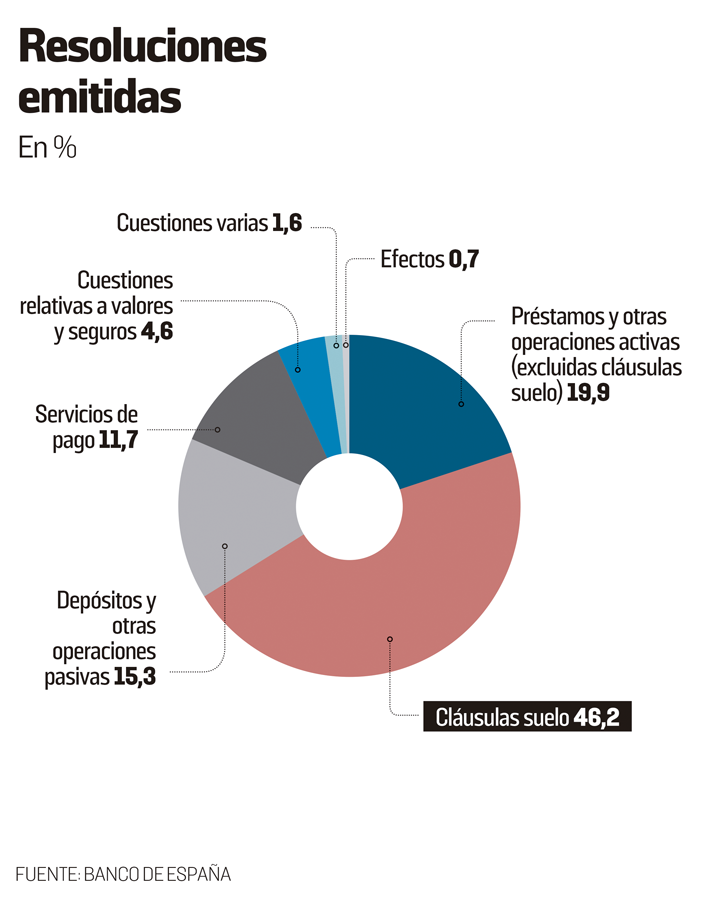

El Banco de España subrayó que la devolución íntegra hubiera supuesto un serio trastorno para las entidades financieras. Así incluye también una estimación cuantitativa del impacto que hubiera tenido la eliminación de las cláusulas con carácter retroactivo hasta mayo de 2013 y que cifró en 5.000 millones de euros. Esta cantidad “representa el 12,8% de las ayudas públicas concedidas en 2012-2013”. A esta cifra añade que “el impacto [de las devoluciones] para el período comprendido entre mayo de 2013 y diciembre de 2015 ascendería a 2.600 millones de euros”. Es decir, según el Banco de España, el coste total de la devolución de los intereses cobrados indebidamente ascendería a 7.600 millones hasta finales de 2015. Es una cifra inferior al estudio realizado por Analistas Financieros Internacionales (AFI) en noviembre de 2015, que cifró en 9.743 millones el impacto que tendría para las entidades la devolución de los intereses cobrados por cláusulas suelo. Esta consultora matizó, sin embargo, estas cifras al señalar que en los asuntos ya juzgados (cosa juzgada) no sería posible aplicar la retroactividad y que las entidades habían renegociado con sus clientes para eliminar estas cláusulas.

El Banco de España advirtió también que la supresión retroactiva de las cláusulas “habría exacerbado otros efectos” como “la reducción de la capacidad de autocapitalización de las entidades” y “restricciones o encarecimiento del crédito”.

El Gobierno defendió limitar la devolución para evitar de trastornos graves

El Banco de España alertó del riesgo de restricciones del crédito

Lucía Martín: “Lo que tienen que hacer los bancos es cumplir la sentencia”

El informe significó una terrible presión para los jueces de Luxemburgo al pronosticar toda suerte de calamidades si se concedían las demandas de los consumidores que exigían la recuperación de todo el dinero pagado de más indebidamente sin limitaciones. Así en sus conclusiones señaló que “la aplicación retroactiva de la sentencia podría haber minado la capacidad del sistema bancario español de contribuir a la recuperación económica y al bienestar de los ciudadanos, con consecuencias negativas desde el punto de vista de la estabilidad financiera y del crecimiento de la economía en España”.

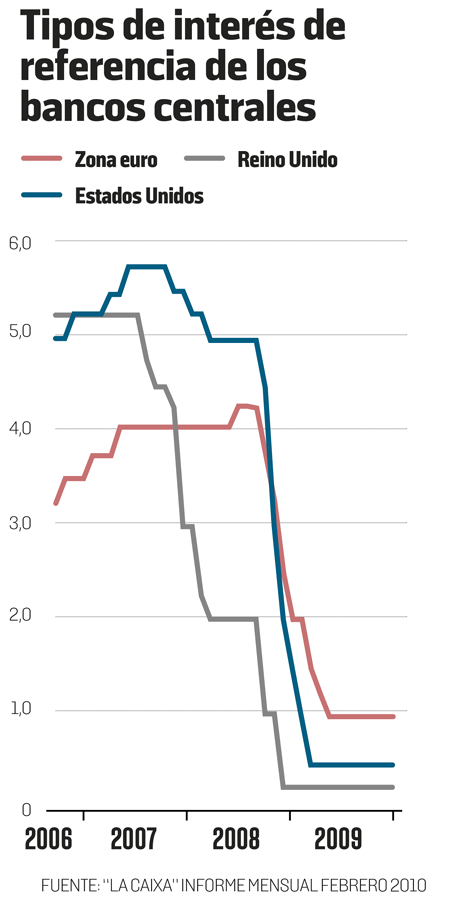

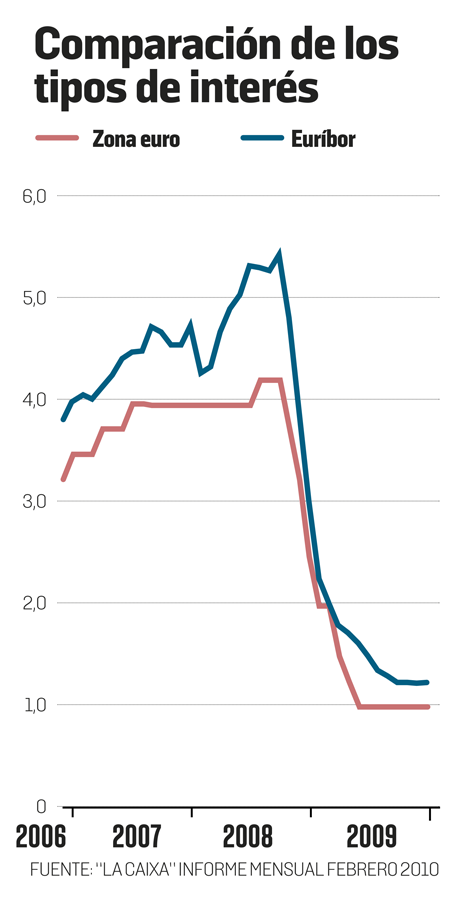

En realidad, el Banco de España ya había presentado en mayo de 2010 un informe al Senado sobre las cláusulas suelo que tuvo una influencia determinante en la judicatura al tratarse del organismo que supuestamente tenía el mejor conocimiento de la situación económica del país. En aquella ocasión el Banco de España indicó que las “cláusulas que limitan la variabilidad de los tipos de interés y de la cuenta de resultados de las entidades, son positivas desde el punto de vista del coste medio para los clientes bancarios del crédito hipotecario a lo largo de la vida del contrato, de la estabilidad del sistema financiero y de la accesibilidad a largo plazo de la población al mercado de la vivienda”. Y precisaba que “su eventual supresión podría conllevar o bien el descenso del volumen del crédito hipotecario disponible, o bien al descenso del volumen de crédito hipotecario disponible, o bien el aumento del coste del crédito y la reducción del plazo de las operaciones”.

La posición de la Comisión Europea

Esta última frase fue recogida textualmente en la sentencia del Tribunal Supremo de mayo de 2013, lo que refleja el fuerte ascendiente de la autoridad monetaria sobre los jueces del alto tribunal.

Los argumentos del Gobierno y del Banco de España advirtiendo de terribles consecuencias que habían persuadido al Tribunal Supremo no lograron afortunadamente convencer a la Comisión Europea, que en su informe sobre el caso concluyó que la Directiva 93/13 de 1993 “se opone a una limitación de los efectos restitutorios derivados de la declaración de nulidad de una cláusula abusiva”.

Aunque posteriormente el abogado general de la UE defendió la posición del Supremo español, finalmente el pasado diciembre el Tribunal de Justicia de la UE dio la razón a los consumidores, lo que significó un serio revés para el Gobierno, el Banco de España y el Tribunal Supremo. En su sentencia, los jueces de Luxemburgo establecieron que “la limitación en el tiempo de los efectos jurídicos derivados de la declaración de nulidad de las cláusulas suelo que acordó el Tribunal Supremo en la sentencia de 9 de mayo de 2013 equivale a privar con carácter general a todo consumidor […] del derecho a obtener la restitución íntegra de las cantidades que haya abonado indebidamente a la entidad bancaria”. En definitiva, los jueces de Luxemburgo señalan que la directiva 93/13 “debe interpretarse en el sentido de que se opone a una jurisprudencia nacional que limita en el tiempo los efectos restitutorios vinculados a la declaración del carácter abusivo de una cláusula contenida en contrato con un consumidor por un profesional”.

La AEB asegura que la banca devolverá entre 2.000 y 3.000 millones de euros

El Real Decreto no obliga a los bancos a avisar a los clientes que tienen cláusula suelo

La decisión de los jueces de la Unión Europea desconcertó al Gobierno, que durante años había concentrado sus esfuerzos en la defensa de la banca olvidando los derechos de los consumidores. Para remediar esta embarazosa situación, el Ejecutivo aprobó el pasado enero un Real Decreto para establecer una vía extrajudicial que “facilite la devolución de las cantidades indebidamente satisfechas por el consumidor a las entidades de crédito”. El Gobierno justificó el Real Decreto para evitar un colapso de los juzgados, ya saturados por miles de causas de desahucios, preferentes y subordinadas. El Real Decreto, que contó con el apoyo del PSOE, Ciudadanos, PNV y Coalición Canaria, concedió un plazo de tres meses para que los bancos alcanzaran acuerdos con los consumidores.

El Real Decreto no exige a la banca, como se había barajado, la comunicación a cada cliente de la cantidad cobrada de más. Establece una fórmula ambigua que indica que las entidades deberán implantar un sistema de reclamación previa y “garantizar que sea conocido por todos los consumidores que tuvieran incluidas cláusulas suelo en su préstamo hipotecario”. Durante los tres meses de plazo para plantear reclamaciones previas los consumidores no podrán acudir a la vía judicial. El Real Decreto prevé que la posibilidad de que el banco y el consumidor puedan “acordar la adopción de una medida compensatoria distinta de la devolución en efectivo”.

Podemos ha rechazado radicalmente el procedimiento extrajudicial establecido por el Gobierno. Lucía Martín, diputada por este partido en el Congreso de los Diputados, ha manifestado que “lo que tienen que hacer los bancos es cumplir con la sentencia y devolver el dinero a los afectados con efectos retroactivos”. “No hay que negociar nada”, insiste Martín, “lo que tiene que hacer el Gobierno es hacer acatar la sentencia”. En su opinión, la solución adoptada por el Gobierno “es la que quería la banca”.

El Supremo debió consultar al TJUE

Francisco García Cerrillo, uno de los abogados que intervino en defensa de unos consumidores ante el TJUE en Luxemburgo, destacó ante los jueces europeos que el Tribunal Supremo español “debería haber sometido la presente cuestión ante aquel tribunal por ser el único legitimado para interpretar las normas de la Unión”. García Cerrillo argumentó ante el TJUE que “la doctrina del Tribunal Supremo viene a justificar la limitación de los efectos de la nulidad en los graves perjuicios que se provocarían a las entidades financieras, sin considerar los perjuicios que, por la aplicación de la misma, sufren las familias afectadas en el escenario actual de crisis económica, dejando, por tanto, sin la exigida protección a la parte más débil de la contratación: el consumidor”.

En relación con las causas de la crisis de las cláusulas suelo, el abogado ha precisado que “la crisis de las cláusulas suelo demuestra que ha habido un fallo de supervisión por parte del Banco de España”. A su juicio, el reciente Real Decreto del Gobierno “ha sido un nuevo intento de beneficiar a los de siempre, los bancos para que sigan aprovechando de la situación”.

José Antonio Ballesteros, doctor en derecho del consumo, que ganó ante el Tribunal Supremo una de las sentencias por la salida a Bolsa de Bankia, es muy crítico con el Gobierno por todo el conflicto generado por las cláusulas suelo. “Todo lo que han hecho hasta ahora el Gobierno y el Banco de España es ir a favor de los bancos”. “El Banco de España”, añade, “ya tomó esta postura en un informe de 2010 y luego el Gobierno intervino en defensa de las entidades ante el tribunal europeo”.

Las asociaciones de consumidores se han mostrado entre escépticas y decepcionadas por el contenido del Real Decreto presentado por el Gobierno. Según la OCU, las medidas propuestas en el Real Decreto “son insuficientes y benefician sobre todo a los bancos, que se convierten en juez y parte”. Por su parte, Patricia Suárez, presidenta de ASUFIN, manifestó: “Estoy en contra de que la oferta que puedan hacer los bancos pueda ser por una cuantía menor a la que cobraron indebidamente”. La asociación de consumidores FACUA advirtió de que “si se acude a los tribunales antes de someterse al procedimiento extrajudicial, el hipotecado tendrá que pagar las costas en caso de que el banco acepte devolver el dinero”. Adicae ha organizado comités en 30 ciudades para coordinar acciones “frente a las debilidades del Real Decreto.”

Deficiencias del Real Decreto

Dacio Alonso, presidente de la Asociación de Consumidores de Asturias, ha manifestado sus recelos sobre el Real Decreto. “Hay que tener en cuenta”, señala, “que el Gobierno y las entidades financieras son las que crearon el problema. Luego el Gobierno, que ha defendido a los intereses de la banca en Luxemburgo con un informe del Banco de España que pronosticaba una catástrofe, no puede venir ahora diciendo que lo va a resolver todo”. Según Alonso, “lo preocupante del Real Decreto es que no obliga a los bancos a comunicar a sus clientes que tienen una cláusula suelo. Nosotros hemos hecho una encuesta en Asturias y hemos encontrado que el 40% de personas que tienen cláusulas suelo no lo saben. Los bancos saben además que sólo el 10% reclama”.

El presidente de la AEB, José María Roldán, aseguró por su parte que la “banca devolverá entre 2.000 y 3.000 millones por las cláusulas suelo” y recomendó “no demonizar” a todo el sector por unas cláusulas suelo “que en general no son ilícitas”. El Banco Popular, uno de los condenados en Luxemburgo, precisó que “dará cumplimiento a lo establecido en el Real Decreto Ley, analizando como ha venido haciendo hasta ahora, las circunstancias que afecten a cada cliente, revisando caso a caso y dando la solución que corresponda a cada uno de ellos”.

El BBVA, también sancionado por el TJUE, ha asegurado que cumplirá la sentencia del TJUE “conforme al criterio que estimen los jueces y tribunales españoles”. Las entidades están pendientes de una resolución del Tribunal Supremo que interprete la sentencia de los jueces europeos. El conflicto seguirá vivo al menos hasta el mes de mayo.

JUSTICIA EUROPEA

La UE, la gran garantía de los consumidores españoles

El Tribunal de Justicia de la Unión Europea (TJUE) se ha convertido en el gran defensor de los derechos de los ciudadanos de la UE y muy especialmente de los españoles. La sentencia del pasado 21 de diciembre exigiendo la devolución de lo cobrado indebidamente por los bancos a través de las cláusulas abusivas sólo ha sido la última de una larga cadena de resoluciones de los jueces europeos a favor de los derechos de los consumidores.

Los afectados salieron a la calle para pedir la retroactividad total de las cláusulas suelo. FOTO: ADICAE

Las sucesivas sentencias del TJUE han obligado a reformar el régimen jurídico hipotecario español para hacerlo compatible con el derecho comunitario. Hay que hacer constar de entrada, como señala el magistrado Guillem Soler Solé, que la directiva 93 de 1993, sobre cláusulas abusivas, no fue adaptada correctamente a la legislación española hasta la ley 1 de 2013, es decir veinte años después. Y esta adaptación no fue voluntaria, sino que fue forzada por una sentencia del TJUE de marzo de 2013, conocida como el caso Aziz.

La sentencia del tribunal de Luxemburgo de marzo de 2013 significó un punto de inflexión. El fallo judicial estableció que era contraria al derecho comunitario la legislación española que impedía alegar la existencia de una cláusula abusiva en un procedimiento de ejecución hipotecaria.

La primera sentencia del TJUE fue en junio de 2000, que reconoció la facultad de apreciación de oficio por parte del tribunal la abusividad de una cláusula. Luego vinieron más sentencias del tribunal europeo en 2002, 2006, 2007, 2009, 2010, 2012, 2013 y 2014. En septiembre de 2016 los jueces europeos decidieron igualar la indemnización de los trabajadores temporales y fijos cuando finalizaba el contrato de trabajo. Una sentencia que está inquietando mucho al Banco de España por la situación de sus propios interinos.

FOTO PORTADA: ADICAE