Angustia en casa del rey del petróleo

Arabia Saudí: El príncipe Mohamed Ben Salman debe hacer frente al empuje de Irán y al deterioro de la economía de su país por la caída del precio del petróleo.

Mohamed Ben Salman. FOTO: GLENN FAWCETT - GOBIERNO EE UU

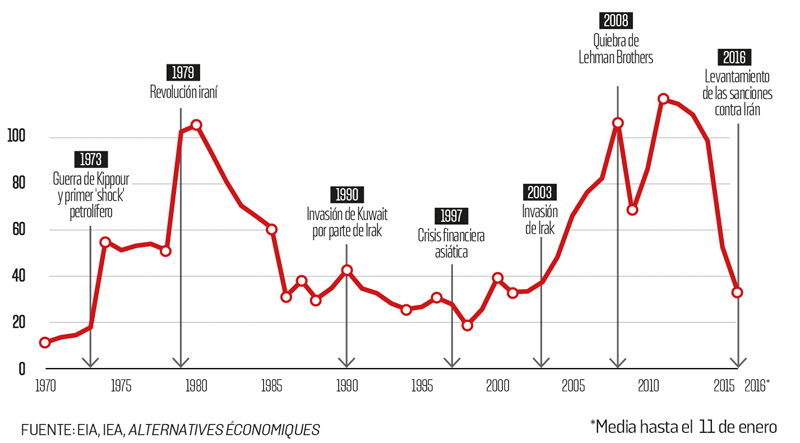

Es una revolución. Pero una revolución de palacio. En Arabia Saudí, el joven Mohamed Ben Salman lo quiere cambiar todo desde un punto de vista económico para no cambiar nada desde un punto de vista político, en un reino que asiste a la caída de la fuente de su principal recurso: el barril de petróleo valía más de 111 dólares en junio de 2014 y ahora oscila alrededor de los 30 dólares (o menos). El petróleo, del que Riad es el primer exportador en el mundo, supone de media el 85% de los ingresos por exportaciones del país. Y para la familia reinante representa el 90% de los ingresos presupuestarios del Estado. El príncipe Mohamed Ben Salman, de treinta años de edad, dispone, pues, de algunas bazas para lanzar su revolución palaciega.

Como su nombre indica, es el hijo del rey Salman, que accedió al trono en enero de 2015. Y su progenitor, removiendo las costumbres más consensuales de la vasta dinastía Al-Saoud, lo ha aupado de un solo movimiento a diversos cargos a la vez: vicepríncipe heredero, ministro de Defensa y presidente del Consejo de Asuntos Económicos y del Desarrollo.

Con la caída del barril, las cuentas del Estado ya no son lo que eran. En 2015, el país registró el 15% de déficit público sobre el PIB, aunque es cierto que, gracias a las reservas acumuladas durante los tiempos en los que el barril valía más de 100 dólares, las arcas del reino aún están llenas con más de 600.000 millones de dólares. Sin embargo, en solo un año, de ese tesoro se han evaporado 100.000 millones.

La degradación de la situación económica y financiera nos lleva a pensar que una amenaza real se cierne sobre el régimen saudí en un Oriente Próximo donde, desde las primaveras árabes de 2011, las crisis políticas y militares se encadenan y entremezclan para la mayor inquietud de los monarcas del Golfo. Los tunecinos y los egipcios, empujados por sus juventudes desesperadas, provocaron la caída del régimen de Ben Ali y de Mubarak, dos buenos aliados de Riad. El rey Abdallah, predecesor de Salman, abrió entonces el grifo del Estado para evitar cualquier fervor contestatario de sus propios conciudadanos en un país donde dos tercios de la población tienen menos de treinta años de edad y el índice de paro juvenil es del 30%. El régimen destinó más de 100.000 millones de dólares a ayudas sociales, incrementos salariales, primas a los funcionarios y construcción de viviendas.

La degradación de la situación económica y financiera nos lleva a pensar que una amenaza real se cierne sobre el régimen saudí en un Oriente Próximo donde, desde las primaveras árabes de 2011, las crisis políticas y militares se encadenan y entremezclan para la mayor inquietud de los monarcas del Golfo. Los tunecinos y los egipcios, empujados por sus juventudes desesperadas, provocaron la caída del régimen de Ben Ali y de Mubarak, dos buenos aliados de Riad. El rey Abdallah, predecesor de Salman, abrió entonces el grifo del Estado para evitar cualquier fervor contestatario de sus propios conciudadanos en un país donde dos tercios de la población tienen menos de treinta años de edad y el índice de paro juvenil es del 30%. El régimen destinó más de 100.000 millones de dólares a ayudas sociales, incrementos salariales, primas a los funcionarios y construcción de viviendas.

EL PALO Y LA ZANAHORIA

Como clara advertencia dirigida a aquellos que se pudieran sentir tentados de aprovechar el clima de protestas dentro de la minoría chií del país —que suponen un 10% de la población, ubicada en el Este, justo en las regiones de producción petrolera—, el ejército saudí entró en Bahrein en marzo de 2011. Las manifestaciones democráticas en este emirato, dominado por la mayoría chií en un 60% —pero cuya dinastía reinante es suní como ocurre también en Riad—, fueron aplastadas.

Hoy, con su doble sombrero de ministro de Defensa y de máximo planificador de la estrategia económica del régimen, el joven príncipe Mohamed Ben Salman maniobra al mismo tiempo con la zanahoria de la reforma interior y el palo contra Irán en la escena internacional, dos frentes íntimamente ligados por las luchas que oponen a Arabia Saudí y a otros países productores del oro negro en los mercados del petróleo. Pese a la rápida bajada del precio del barril, la Organización de Países Exportadores de Petróleo (OPEP) ha rechazado hasta ahora disminuir su producción para intentar hacer subir los precios. El dominio de Arabia sobre esta organización explica en buena parte esta estrategia.

La influencia saudí explica la reticencia de la OPEP a bajar la producción de crudo

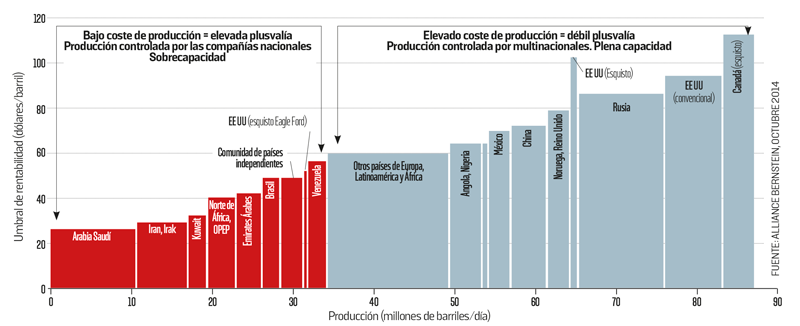

Gracias a los costes de extracción más bajos que los de otros productores, Riyad saca aún rédito del barril, aunque el precio de éste caiga a 30 dólares por unidad. Eso es cierto frente a países no miembros del cartel petrolero como Rusia o Estados Unidos, que en 2014 se colocaron a la cabeza como productores mundiales de oro negro debido a la explotación de petróleos de esquisto. Pero también es verdad en el seno de la propia OPEP frente a, por ejemplo, Venezuela.

A todo ello se suma la rivalidad de Arabia Saudí con Irán. Mientras Teherán vivió sometida a las sanciones internacionales sobre sus exportaciones de petróleo debido a las incertidumbres que rodeaban su programa nuclear, Arabia Saudí, que dispone de una importante capacidad de producción petrolífera de reserva, reemplazó a su rival en los mercados. Pero Teherán, que en julio pasado alcanzó un acuerdo sobre el dossier nuclear con las grandes potencias, debería ver cómo se levantan de forma progresiva las sanciones. Vuelve, pues, a la escena petrolífera, sobre todo si encuentra inversores dispuestos a ayudarle a modernizar su aparato productivo. Este regreso constituye una amenaza económica, pero también geopolítica sobre Arabia Saudí, que está preocupada al ver a su vecino tomar carrerilla en la escena regional (Irak, Siria). La preocupación de los dirigentes saudíes es tal que están dispuestos a lanzar a sus tropas como han hecho en Yemen desde marzo de 2015. Pese al importante déficit de las cuentas públicas, el presupuesto en defensa ha aumentado sus créditos en 2016 para hacer frente a dicho compromiso.

La mayoría de países petroleros producen hoy pérdidas

Umbral de rentabilidad (en dólares / barril) y producción (en millones de barriles / día) de petróleo en 2014

AHORRAR Y DIVERSIFICARSE

Pero cara al conjunto de competidores, Arabia Saudí recuerda también que, durante los años ochenta, algunos países de la OPEP no respetaron las cuotas que la organización fijó para sus miembros (1). Esta vez ha decidido hacer lo posible para conservar su porción del mercado, descontando que el precio del barril acabará por encontrar niveles más aceptables. Este pulso le está saliendo caro, al menos por ahora, y no hace más que volver más urgentes las reformas económicas impulsadas por el príncipe Mohamed Ben Salman. Reformas con objetivos extremadamente ambiciosos sobre los que sus predecesores tropezaron, y que expuso con una entrevista en The Economist (2): en ella, el príncipe reivindica sin complejos una afinidad intelectual con Margaret Thatcher, la muy liberal primera ministra británica entre 1979 y 1990.

Por lo que respecta a los ingresos, el joven príncipe excluye la idea de instaurar un impuesto sobre la renta en el reino. Sería pedir demasiado a individuos que nunca lo conocieron. En cambio, prevé aumentar el IVA, aunque solamente para los productos no básicos, con el fin de no penalizar a las clases medias y más desfavorecidas. También quiere suprimir subvenciones sobre el agua y la electricidad. Ya la gasolina ha visto dar un salto del 50% desde finar de diciembre. ¿Incitarán estos aumentos a reducir el consumo energético de unos saudíes hasta ahora extremadamente despilfarradores? Lo que está en juego es crucial a medio plazo, en un reino que ve cómo su consumo interior aumenta hasta rebajar su capacidad exportadora.

DATOS

90 %

de los ingresos del estado saudí proceden del petróleo

11,6 %

de los saudíes, muchos de los cuales son jóvenes bien formados, están oficialmente en paro

Este enfoque, combinado con la incertidumbre de las oscilaciones del precio del petróleo, lleva a intervenir de forma permanente en las cuentas del reino y fuerza a las autoridades saudíes a reabrir con urgencia un asunto que hace tiempo que está sobre la mesa y que no avanza: la diversificación del aparato productivo. Hasta ahora, la única inflexión en las exportaciones ha tenido que ver con un crecimiento modesto de los productos petroquímicos dentro del comercio exterior saudí. Si debemos creer sus declaraciones, Mohamed Ben Salman cuenta en una primera etapa con tocar las minas, y en especial las de uranio, para diversificar la economía. También cuenta con el turismo, un turismo sobre todo religioso en el país de Medina y La Meca, donde se lleva velo de forma obligatoria y en el que la mujer sigue sin derecho a conducir.

EMPLEO PÚBLICO

La diversificación de las exportaciones, que pasa por que el sector privado exporte y sobre todo por desarrollar pequeñas y medianas empresas (pymes), choca con las costumbres saudíes. Dos tercios de los ciudadanos saudíes están empleados en el sector público, un sector en el que los trabajadores tienen unos salarios más elevados que en el sector privado y el horario de trabajo es diez horas inferior, según señala el Fondo Monetario Internacional (FMI). Esta circunstancia no incita a los jóvenes conciudadanos del príncipe a arriesgarse en el mundo de la empresa privada.

Más allá de la diversificación de las exportaciones, el reformador quiere igualmente tocar otro tabú: la saudización del empleo. El paro golpea, y oficialmente está en un 11,6% de la población activa de nacionalidad saudí. Muchos desempleados son jóvenes bien formados. Pero el reino emplea a la vez a 6,1 millones de extranjeros sobre una población activa total de 11,7 millones. Extranjeros que, en el 100% de los casos, trabajan para el sector privado. Mohamed Ben Salman querría que los reemplazaran compatriotas suyos, al menos en parte. Y proclama, a pesar de su conservadurismo político, su voluntad de promover una mayor participación de la mujer en el mercado de trabajo. Arabia ha realizado importantes inversiones para la formación de las jóvenes: la mitad de estudiantes de las universidades públicas son mujeres.

La espectacular caída del precio del crudo

Evolución del precio del barril de petróleo bruto, en dólares de 2014

Asia, primer destino del petróleo saudí

2014, por países, en %

Aunque las reformas sean inevitablemente lentas de llevar a cabo y algunas de ellas resulten impopulares, el príncipe Mohamed Ben Salman ha roto más tabúes: planea sacar a Bolsa una pequeña parte de Aramco, la compañía petrolera estatal saudí, cuya capitalización sería la más importante del mundo. Al principio, esta apertura sólo afectaría a las filiales de la sociedad, pero supondría un giro político significativo.

Se trata de un giro arriesgado para la dinastía Al-Saoud porque supondría hacer auditar las cuentas de la empresa y de golpe hacer visibles las enormes sumas que se llevan hoy los miles de miembros de la familia real (3). El príncipe pone por delante en este proyecto su voluntad de transparencia y de lucha contra la corrupción. Puede verse igualmente un modo de afilar sus armas contra los que en el seno de la familia reinante se inquietan por su ascenso fulgurante. La revolución no ha hecho más que comenzar en palacio.

(1). “Arabia Saudí and the Shifting Geoeconomics of Oil”, por Dag Harald Claes et al, Carnegie Endowment for International Cooperation, 21 de mayo de 2015, http://carneieendowment.rog/2015/05/21/saudi-arabia-and-shifting-geoeconomics-of-oil/i8vv

(2). The Economist, del 6 enero de 2016

(3). “What is at Stake in Privatizing Saudi Aramco Now?”, por Jean-François Seznec, The National Interest, 11 de junio de 2016, en http://nationalinterest.org/blog/the-buzz/whats-stake-privatizing-saudi-aramco-now-14871

PARA SABER MÁS

“Saudi Oil Policy: to Swing or not to Swing… That’s the Problem”, por Naser al-Tamimi, en The Rising Gulf, Valeria Talbot (dir.), ISPI, septiembre de 2015

“Saudi Arabia: Tackling Emerging Economic Challenges to Sustain Growth”, por Ahmed Al-Darwish et al., FMI, 2015, www.imf.org/external/pubs/ft/dp/2015/1501mcd.pdf

“Saudi Labour Market Outlook”, por Jadwa Investment, octubre de 2015, en www.jadwa.com/en/researchsection/research/economic-research