Bolsa, un mercado opaco y fragmentado

Balance: La apertura en 2007 de los mercados financieros a la competencia no ha aportado ni transparencia ni eficacia. Todo lo contrario.

Bolsa de Fráncfort. FOTO: Bundesverband deutscher- Jochen Zick, Action Press

A mediados de marzo, la Deutsche Börse, la empresa que gestiona las operaciones de la Bolsa de Fráncfort, anunció su intención de fusionarse con la London Stock Exchange (LSE), que controla los mercados financieros de Londres y Milán. Si esta unión se confirmara, daría lugar, según han expresado ambas partes, a “un grupo líder de infraestructuras de mercado mundiales con sede en Europa”. Más poderoso que Euronext, producto de la fusión de las bolsas de Amsterdam, Bruselas, París y Lisboa y capaz de competir con el primer mercado financiero europeo, que es actualmente... Bats Europa, un actor totalmente desconocido del gran público. Si alguien sigue pensando que las Bolsas de París, Londres o Nueva York son un índice de las transacciones financieras, puede irse olvidando. ¡Lleva diez años de retraso!

En noviembre de 2007, una ley europea —la directiva sobre los mercados de instrumentos financieros, conocida por sus siglas en inglés como “directiva MiFID”— acabó con el monopolio que históricamente han ejercido las Bolsas nacionales sobre los mercados de valores, y abría así a los actores privados la posibilidad de ofrecer lugares de emisión y/o transacciones. Al hacer de las Bolsas empresas privadas que compiten entre sí, esta magna desregulación ha transformado radicalmente los mercados de valores, con importantes consecuencias macroeconómicas.

UNA FINANCIACIÓN MARGINAL

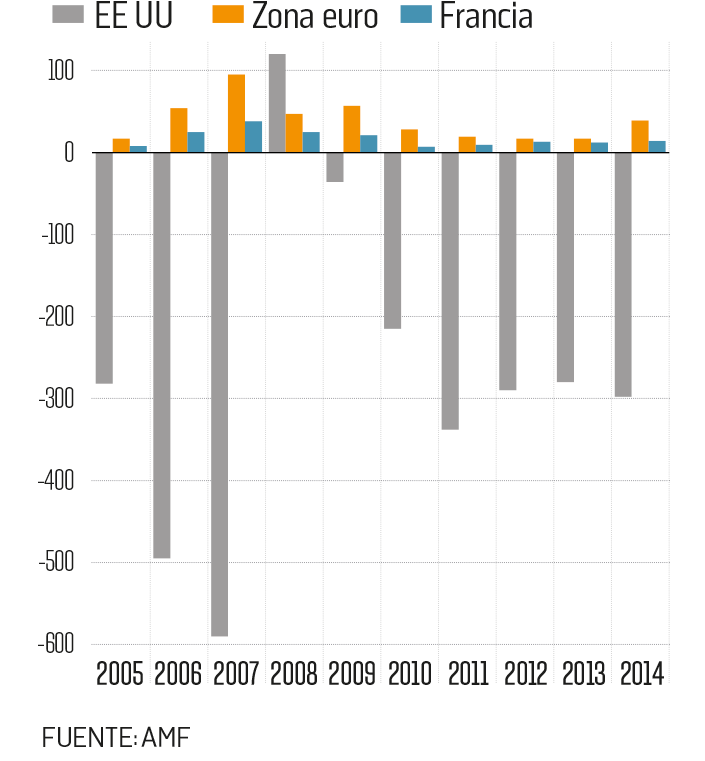

La Bolsa es el lugar donde las empresas emiten acciones para financiarse y donde los inversores las compran y venden continuamente. Lo primero que se constata es que los mercados de acciones primarios (donde se ofrecen por primera vez los títulos recién emitidos) ya no financian la actividad económica. Su aporte es muy marginal tanto en Francia como en la zona euro, y en Estados Unidos ¡retiran más dinero del circuito económico que el que aportan! La explicación es muy sencilla: se debe al entusiasmo de las empresas por la recompra de acciones, operación que permite a sus dirigentes aumentar el control sobre su capital y empujar al alza la cotización de sus acciones. Esas recompras se acercan hoy a las emisiones, cuando no las superan. Esto significa que la contribución neta a la financiación de la actividad es escasa, por no decir negativa.

El mercado primario ya no financia la actividad económica

Una misma acción puede ser objeto de cotización múltiple

La compra y venta casi simultánea permite obtener plusvalías

¿Y qué pasa con los mercados secundarios en los que los inversores intercambian entre sí las acciones? Desde que acabó el monopolio en 2007, la compra o venta de un valor puede llevarse a cabo a través de la Bolsa en la que se realizó su cotización inicial o por un operador de la competencia, ya sea otro mercado de valores o un sistema multilateral de negociación*, generalmente denominado “plataformas bursátiles” que ofrecen la compra y venta de acciones.

Una misma acción puede ser, ahora, objeto de una cotización múltiple, lo cual, gracias a unos algoritmos capaces de realizar transacciones en unos microsegundos (véase el recuadro de la página 22), crea una diferencia de precios que hace las delicias de los inversores. La compra y la venta casi simultánea al precio más bajo y más elevado del mercado, respectivamente, permite obtener plusvalías. Según estimaciones, estas transacciones representan aproximadamente dos tercios del volumen en Estados Unidos y casi la mitad en Europa. Se trata, pues, de un mercado fundamental.

Pero esas plataformas discriminan a los inversores tradicionales. Por una parte, estos sistemas pueden agravar los choques de volatilidad asociados al funcionamiento normal de los mercados, al precipitarse cuando los mercados evolucionan en un sentido u otro. Por otra, su velocidad de ejecución les permite hacerse permanentemente con las transacciones más ventajosas, de las que están excluidos los inversores tradicionales, más lentos.

LA COMPETENCIA NO REDUCE LOS COSTES

Mientras que en Estados Unidos no ha habido nunca una Bolsa nacional en situación de monopolio, la desregulación europea de 2007 ha provocado un retroceso mucho más rápido de lo previsto de las Bolsas históricas del Viejo Continente. Por ejemplo, Euronext Paris ha perdido más de 20 puntos de cuota de mercado entre mayo de 2008 y marzo de 2010, al pasar del 87% al 63% de las transacciones del CAC 40 (las 40 mayores capitalizaciones de empresas francesas).

Al mismo tiempo, su principal competidor, Bats Europa, ha pasado del 5% al 25% aproximadamente de cuota de mercado, y los otros operadores, del 7% al 11%. Esta fulgurante ascensión se ha visto reforzada por el hecho de que Bats Europa, a diferencia de otros nuevos operadores, alcanzó en mayo de 2013 la categoría de Bolsa; ahora, no sólo puede comercializar las acciones de las sociedades que ya cotizan, sino también introducir en el mercado de valores a nuevas sociedades. El problema es que su modelo económico es muy específico. El grupo, que funciona según un sistema low cost, emplea a 250 asalariados, de los que sólo medio centenar trabajan en Europa. Filial de Bats Global Markets, una empresa cuya rentabilidad es desconocida pues no cotiza en Bolsa —acaba de emprender los trámites para hacerlo en Estados Unidos—, no hace pública su contabilidad.

MÚLTIPLES ACTORES

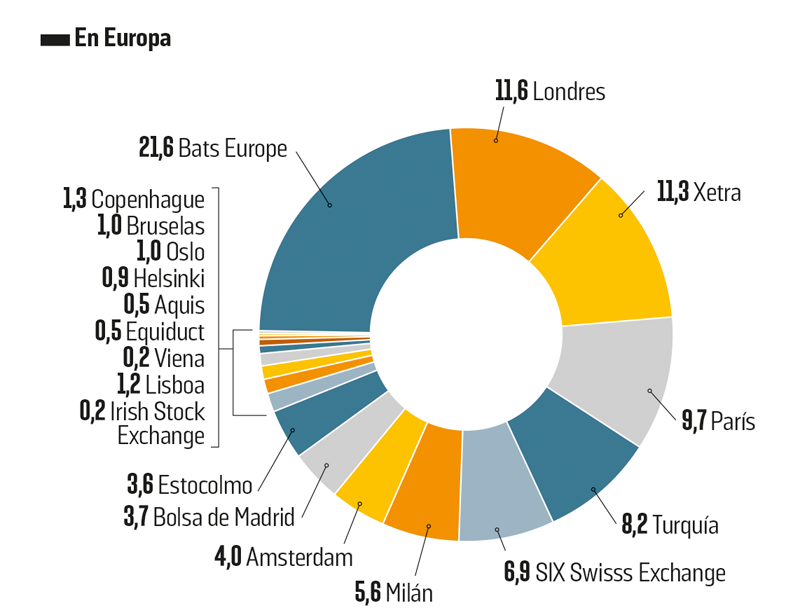

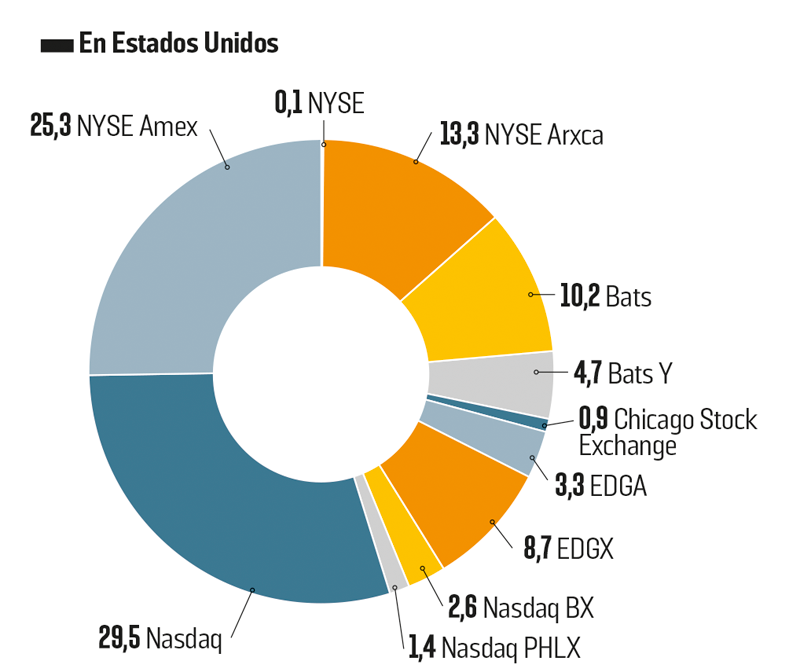

Cuota de mercado de las transacciones en Europa y en EE UU, en %

|

|

La finalidad de poner a las Bolsas a competir entre sí es mejorar la eficacia de los mercados de valores, es decir, reducir los costes de transacción. Para ello es necesario ofrecer grandes volúmenes de actividad que permitan realizar economías de escala, necesarias en un sector caracterizado por inversiones de alta tecnología especialmente costosas.

Esto es imposible si la fragmentación es excesiva. Pues bien, a finales de 2015, más de 50 operadores diferentes actuaban en los mercados de valores europeos. En Estados Unidos, el NYSE (25%) y el Nasdaq (30%) se reparten más de la mitad de las transacciones. El resto se divide entre otros 14 operadores, de los que sólo tres superan el 3%.

Las plataformas discriminan y excluyen al inversor tradicional

Se pone a las Bolsas a competir entre sí para mejorar su eficacia

Por otra parte, la competitividad sólo puede beneficiar a los inversores si los organismos financieros que ejecutan las transacciones buscan sistemáticamente las mejores condiciones de precio y de costes. Pero, a diferencia de Estados Unidos, en Europa no existe un único archivo de órdenes* que permita comparar las condiciones de transacción de los diferentes operadores del mercado; aunque, en cualquier caso, el sistema es igual de opaco a ambos lados del Atlántico. El inversor no sabe por qué operador ha pasado su transacción. Según explica gráficamente Eric Husander, profesional del mercado de valores y, a la vez, investigador, “¡se recibe más información sobre un pedido de 20 dólares en Amazon que sobre una transacción de acciones por valor de 20.000 dólares!”.

La directiva MiFID, factor de opacidad y fragmentación adicional, ha creado dark pools*; es decir, la posibilidad de realizar determinadas operaciones sin transparencia. También posibilita las transacciones OTC (extrabursátiles)* con las mismas consecuencias. El resultado es que las informaciones sobre precios y volúmenes proporcionadas por las Bolsas históricas y comentadas a diario, como el CAC 40 en Francia o el Ibex 35 en España, afectan a una minoría de las transacciones que se realizan en el conjunto de Europa. Aproximadamente la mitad del volumen se desarrolla en el mercado OTC y de la mitad restante hay que descontar las transacciones realizadas por Bats Europa y las diferentes plataformas, así como las realizadas en el seno de los dark pools. La información transmitida por los precios de las acciones, que constituye una misión fundamental de las Bolsas, está, pues, totalmente sesgada.

LAS BOLSAS YA NO FINANCIAN LA ECONOMÍA

Emisiones de acciones menos las recompras y las anulaciones, en miles de millones de euros.

Al introducir en 2007 la competitividad en los mercados bursátiles, la Comisión Europea ha fragmentado los mercados y creado Bolsas low cost, pero sin que ello haya generado una reducción de los costes de transacción y favoreciendo un trading de alta frecuencia que falsea los mercados de valores, que cada vez son más opacos. ¡Magnífico balance!

DERIVA

Las transacciones de alta frecuencia falsean el mercado

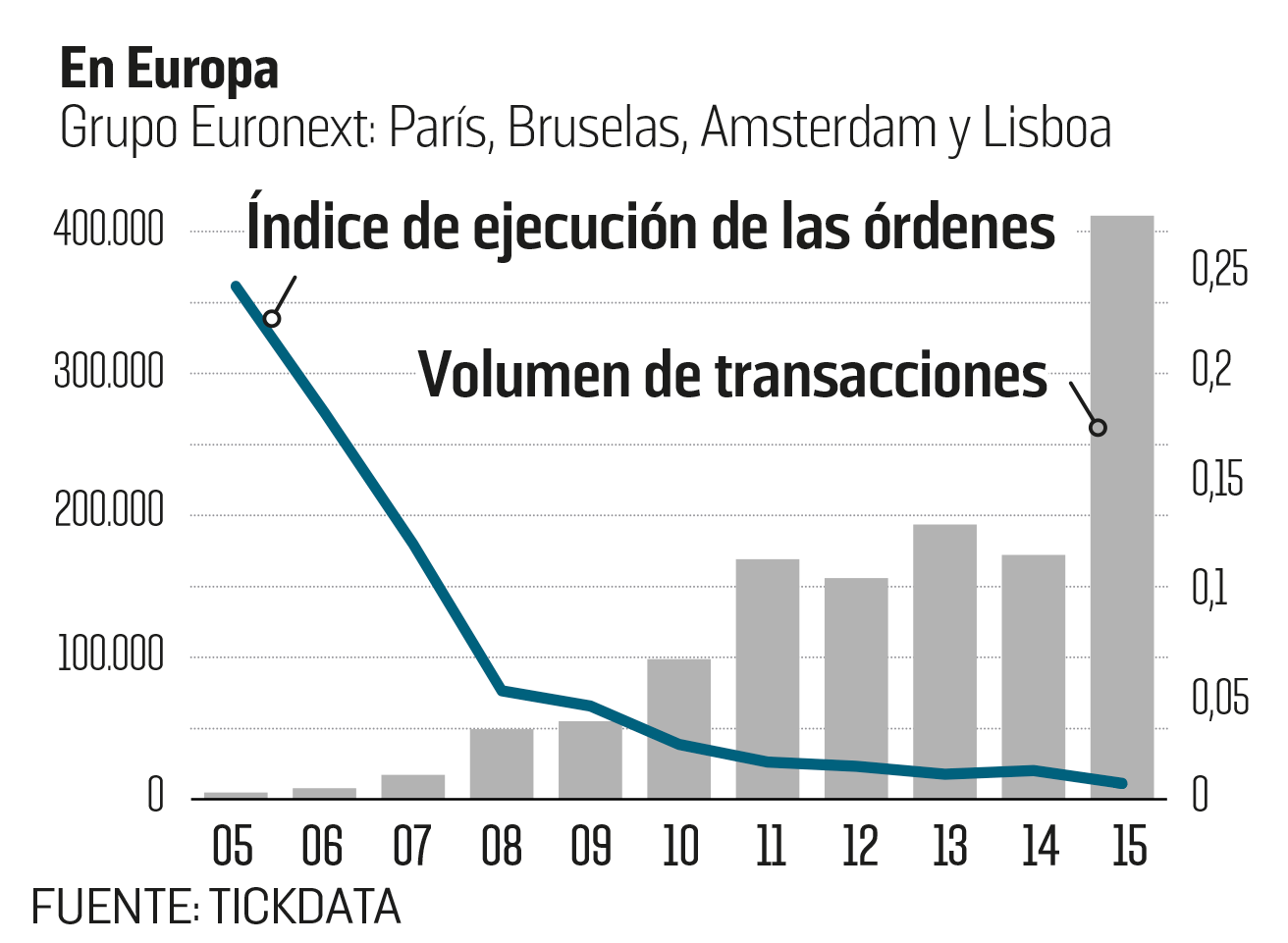

Además de reducir los costes de las transacciones, uno de los fines de poner las Bolsas a competir entre sí era aumentar la liquidez; es decir, la posibilidad de comprar y vender rápidamente las acciones. Sin embargo, en la práctica, la fragmentación se ha visto acompañada de un fuerte aumento de las transacciones de alta frecuencia y de los volúmenes de órdenes de compra y venta pasados, pero no necesariamente de los volúmenes de transacciones realmente realizados.

|

| Fachada de la Bolsa de Nueva York, en Wall Street. FOTO: Wasin Pummarin |

Una orden de compra o de venta puede, en efecto, ir o no unida a un límite de precio. Si no lo está, se ejecuta automáticamente. En el caso contrario, sólo se ejecuta si el precio del mercado es compatible con el límite fijado. Esta modalidad, destinada a proteger a los inversores al evitar realizar transacciones en condiciones desfavorables, se la saltan hoy los inversores de alta frecuencia, que envían deliberadamente volúmenes masivos de órdenes con unos límites de precio muy alejados de los precios de mercado para saturar la capacidad de los otros inversores.

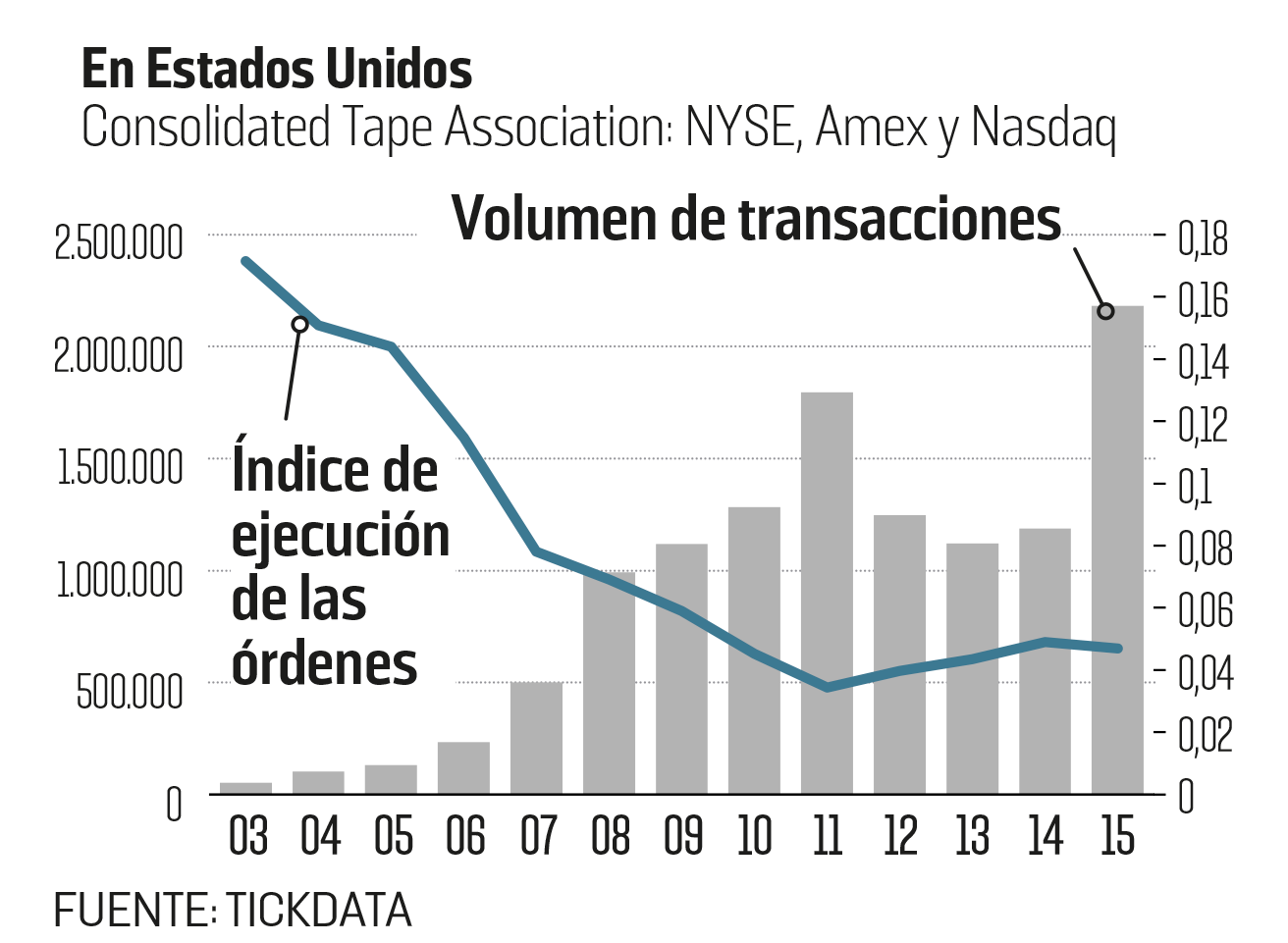

A partir de 2007-2008, los volúmenes de órdenes aumentaron rápidamente, mientras que los volúmenes de las transacciones se frenaban (entre 2007 y 2011), para luego dar marcha atrás (entre 2011 y 2014). En 2011, en Estados Unidos, el volumen de las transacciones sólo representó del 3% al 4% de las órdenes, frente al 11% en 2007. En Europa, la disminución es aún mayor: 1% a 2% en 2011, frente al 12% en 2007. Cuando se coteja a escala internacional se ve que cuanto más fragmentados son los mercados, menor es el porcentaje de órdenes ejecutadas. Estados Unidos y las principales Bolsas europeas tienen, por ello, los índices de ejecución más bajos frente a las Bolsas asiáticas, que no están o están muy poco fragmentadas.

* LÉXICO:

Sistemas multilaterales de negociación (SMN): empresas que hacen la competencia a las Bolsas tradicionales y que se conocen normalmente como “plataformas”. Sólo operan en el mercado secundario de valores, el de la venta y la reventa y no pueden introducir empresas en el mercado de valores.

Archivo de órdenes: recapitulación del estado de la oferta y la demanda de una acción en un momento determinado.

Dark pools: sistemas que realizan transacciones sin la transparencia del archivo de órdenes antes de llevar a cabo la operación.

OTC: mercado en el que se hacen transacciones directamente entre el vendedor y el comprador. Por oposición al mercado organizado, en el que dichas transacciones están centralizadas por un organismo como la Bolsa.