Entender la política monetaria

Nuevas reglas: Los bancos centrales han debido encontrar otras vías para lograr sus objetivos.

Reunión del Comité Federal de Mercado Abierto de la Fed, en Washington. FOTO: FED

La política monetaria se nos presenta como un arma poderosa capaz de modificar el curso de las cosas y a la vez incapaz de restablecer los grandes equilibrios. Dar cuenta de esta paradoja obliga a preguntarse sobre los instrumentos de que dispone:

1. SUBIR O BAJAR LOS TIPOS

La política monetaria consiste en hacer variar la cantidad de moneda en circulación en una economía. La masa de dinero que circula influye a su vez sobre el nivel general de los precios y, a menudo, sobre la demanda de productos y servicios. Para ajustar la cantidad de moneda disponible, durante mucho tiempo los bancos centrales actuaron de forma autoritaria, fijando un límite a la concesión de créditos por cada banco. Pero esta rígida solución, que además falsea la competencia entre entidades, ya no se emplea en los países desarrollados.

Los bancos centrales actúan hoy, sobre todo, de forma indirecta, a través de intervenciones en el mercado monetario. Eso explica que no siempre tengan éxito a la hora de lograr las metas que se proponen, y también que la palabra desempeñe un papel importante en la acción. La intervención de los banqueros centrales adopta formas distintas en los distintos países. Nos centraremos en la eurozona.

Aunque los créditos que conceden los bancos son una simple anotación en sus libros de cuentas, después deben hacer frente a la retirada de dinero de la clientela. Para ello, los bancos deben, pues, disponer de una serie de reservas obligatorias*, que adoptan la forma de cuentas no remuneradas en el banco central del país. Las entidades las obtienen tomando prestado en el mercado interbancario.

Es en estas operaciones de préstamo entre entidades cuando el banco central puede ejercer cierto control sobre el comportamiento de la banca. El consejo de gobernadores de los bancos nacionales fija un objetivo para el tipo del dinero del día, que se llama tipo director. Se modula así la cantidad de dinero que se ofrece, de modo que el tipo de interés efectivo sobre el mercado, el Eonia*, se acerque lo máximo que se pueda a ese tipo director.

Si el banco central aumenta su tipo director, la refinanciación de los bancos costará más cara. En ese caso, las entidades reducirán el volumen de préstamos que conceden, para minimizar la pérdida que representa para ellas contar con reservas no remuneradas. La disminución de la oferta de créditos conlleva una subida de tipos de interés sobre los créditos.

2. VARIAR LA MASA MONETARIA

La variación de los tipos de interés tiene efecto sobre la demanda de crédito: cuando los tipos bajan, ésta aumenta, y cuando suben, ocurre lo contrario. Pero los efectos de estos cambios son objeto de controversias encarnizadas entre los economistas. Todos están de acuerdo en que la variación de la masa de dinero influye en la inflación, ¿pero tiene también impacto sobre el ritmo de crecimiento? Es lo que concluye la mayoría de estudios empíricos.

De entrada, si el banco central proporciona más moneda central * a los bancos, estos pueden conceder a su vez más créditos. La producción de las empresas y la compra de viviendas, que dependen enormemente del crédito bancario, aumentan. Es lo que los economistas llaman “canal de crédito bancario”. Además, el tipo de interés afecta el coste del crédito para los agentes no bancarios: las compras de bienes duraderos y la inversión en viviendas y hogares, así como la inversión de las empresas, se abaratan si los tipos bajan, lo que favorezca que aumenten.

Divergencia de las políticas monetarias: ¡atención, peligro!

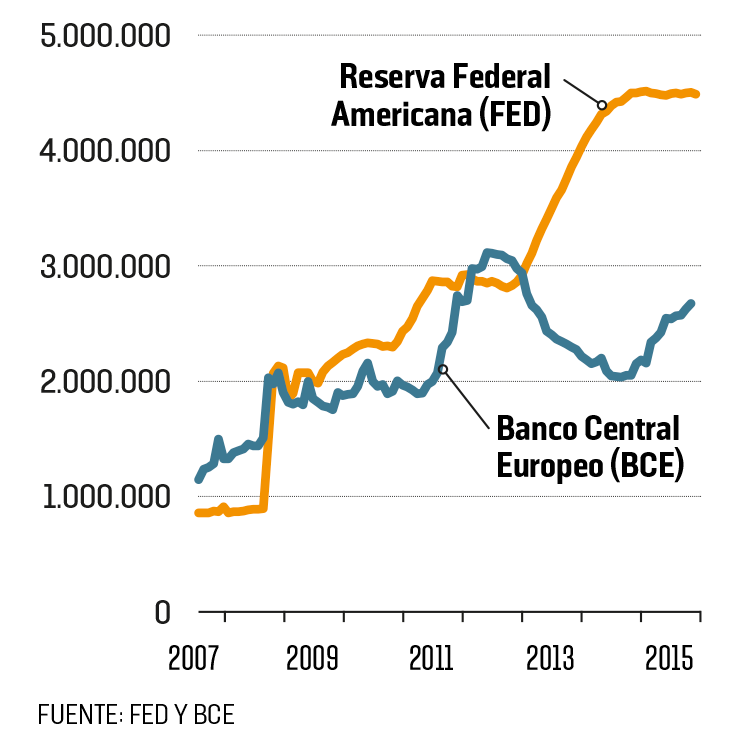

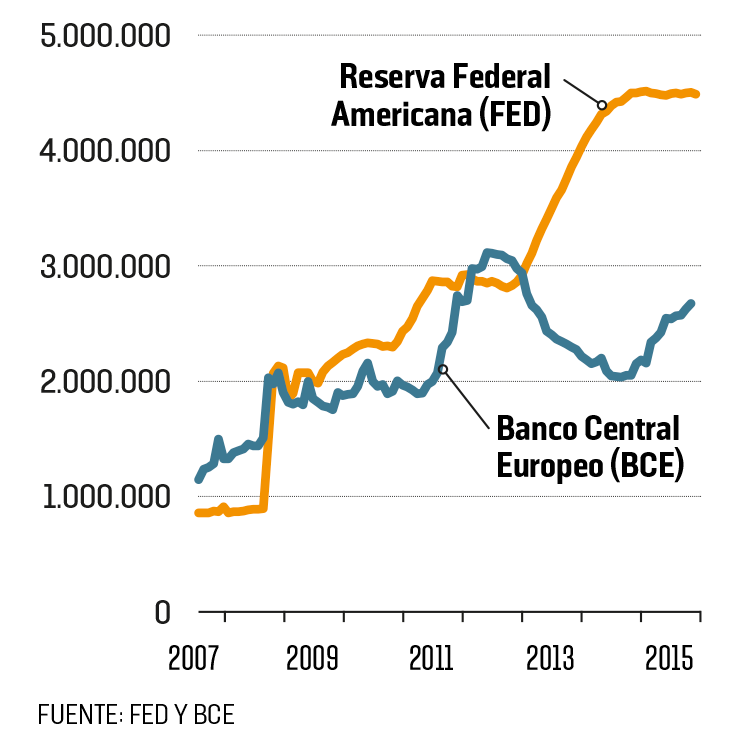

Activos totales que tiene la Fed en millones de dólares y el BCE en millones de euros

Una bajada de los tipos de interés tiene numerosas consecuencias. Incita a los inversores a preferir las acciones a los valores de renta fija como la deuda pública, porque la remuneración de ésta es menor. El valor de las acciones aumenta, lo que permite a las grandes empresas financiarse en condiciones favorables. Ello favorece igualmente el alza del inmobiliario, por el mismo razonamiento y por la bajada del coste del crédito. En consecuencia, el patrimonio de los hogares aumenta, lo que les lleva a gastar más (es “el canal de los efectos de riqueza”). Finalmente, la bajada de los tipos conlleva una remuneración más débil de los depósitos y, en consecuencia, más salidas de capitales que hacen bajar el tipo de cambio para una mejora de la competitividad y el saldo exterior. Este efecto se ha vuelto esencial en nuestros días, pero no tiene sentido más que en un régimen cambiario flexible.

3. POLÍTICAS NO CONVENCIONALES

Las políticas monetarias, al basarse en la variación de los tipos de interés, entran en dificultades cuando los tipos son nulos o casi nulos. Es el caso de Japón desde hace cerca de veinte años; de EE UU, desde hace siete; también, desde hace dos años, en la zona euro. No sólo es imposible una bajada suplementaria de tipos, sino que la economía corre el riesgo de caer en lo que John Maynard Keynes denomina “trampa de liquidez”: como los tipos de interés no pueden sino subir, los depósitos ahora débilmente remunerados corren el riesgo de perder su valor de cara a mañana. Es entonces preferible tener disponible dinero líquido, en lugar de colocarlo en un depósito. Los bancos europeos prefieren hoy perder dinero confiándolo al BCE porque éste impone a las reservas excedentarias tipos de interés negativos, antes que prestárselo a bajos tipos a los clientes privados.

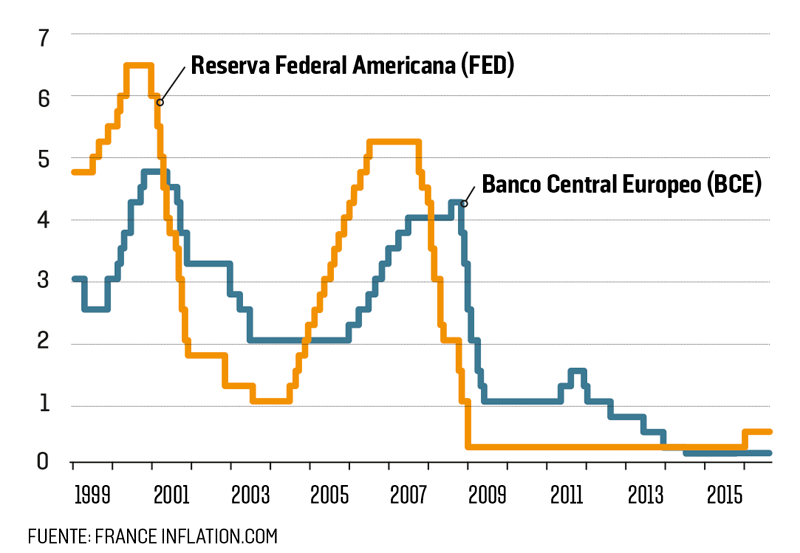

Los bancos centrales bajan los tipos

Evolución de los tipos directores del BCE y de la Reserva Federal, en %

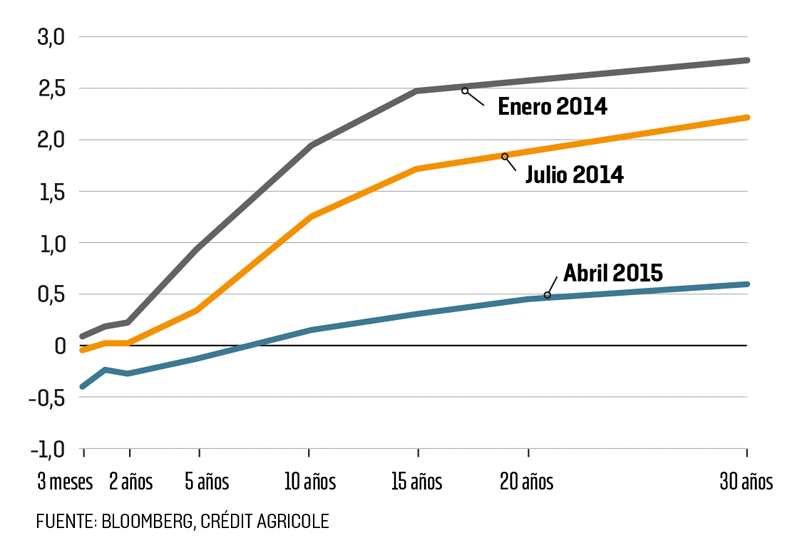

La curva de los tipos se va aplanando

Tipo de interés en Francia en %

La situación puede incluso agravarse si los precios bajan: si los tipos de interés están en el 1% y los precios bajan un 2%, eso significa que el tipo de interés real está de hecho en el 3%. Los tipos de interés reales son por fuerza elevados en periodos de deflación, hasta el punto de que los bancos centrales no pueden utilizar ya esta arma para incitar la demanda global. Les hace falta, pues, utilizar políticas monetarias no convencionales, llamadas quantiative easing: La flexibilización cuantitativa consiste en comprar títulos de deuda, tanto pública como privada, por parte del banco central, y persigue proporcionar liquidez a los agentes no bancarios y modificar al alza las expectativas de inflación. En efecto, si la inflación esperada vuelve a subir, los tipos de interés reales anticipados bajan, lo que aumenta la confianza en el futuro y favorece las inversiones. Esta política conlleva la bajada del tipo de cambio, que eleva el precio de los productos importados.

Los resultados de estas políticas son mediocres. Japón, primer país que las aplicó, ha vuelto a caer en la deflación. Ésta sigue amenazando a Europa, la última en haber recurrido a ellas. En Estados Unidos, el crecimiento se ha avivado, pero los precios han aumentado menos del 1% en 2015.

Una de las principales dificultades de las quantitative easing es salir de ellas. El retorno a los instrumentos convencionales es indispensable, porque la política del dinero fácil acaba comportando la formación de burbujas especulativas. Pero una nueva subida de tipos de interés después de años en que han sido casi nulos, corre el riesgo de provocar un crash, en la medida en que los nuevos títulos de deuda están mejor remunerados que los viejos. Esta subida puede suponer también una huida de capitales colocados hasta entonces en países emergentes,beneficiados por los tipos de interés más elevados.

La flexibilización cuantitativa puede ser indispensable cuando la deflación neutraliza las políticas convencionales, pero por sí sola no logra llevar la inflación al nivel deseado y genera además efectos secundarios negativos.

* LÉXICO

Operaciones de mercado abierto: operaciones del banco central en el mercado interbancario que están destinadas a regular los tipos de interés y la liquidez bancaria, ya sea por las compras de títulos por el banco central (EE UU), ya sea por los préstamos acordados por el banco central, de modo que los títulos se tomen como una garantía de reembolso (zona euro).

Reservas obligatorias: fracción de créditos concedida o depósitos que una entidaf financiera debe depositar en cuenta en el banco central.

Tipo director: tipo de interés que el banco central intenta mantener sobre el mercado interbancario. Existen varios que corresponden a distintos tipòs de operaciones de refinanciación de los bancos.

EONIA (Euro OverNighyt Index Average): media de tipos de interés sobre los préstamos a un día que los bancos conceden el uno al otro en la zona euro. Indica el tipo efectivo sobre el mercado monetario interbancario.

Moneda central: moneda que adopta la forma de cuentas de depósito de la que disponen los bancos en el banco central, y que corresponden a sus reservas.