Jubilaciones: la receta no funciona

Desafío: El sistema que introdujo Schröder en 2000 para avanzar hacia un modelo de capitalización ha aumentado la pobreza y las desigualdades.

Peatones en una avenida de Berlín. FOTO: 123RF

El problema de las jubilaciones va a ser uno de los temas dominantes de la campaña electoral alemana de 2017, y los términos del debate han cambiado radicalmente respecto a las reformas realizadas desde hace treinta años: el problema ahora es la importante disminución programada del nivel de las jubilaciones públicas. Sobre todo porque los dispositivos privados de ahorro para la jubilación, subvencionados por el Estado, han demostrado ser ineficaces en un contexto de tipos de interés muy bajos.

A primera vista, la situación podría parecer buena para los pensionistas: tras años de vacas flacas, acaban de beneficiarse de la mayor revalorización de sus pensiones desde comienzos de los años 1990: + 4,25% en el Oeste y cerca del 6% en los nuevos länder del Este. Se trata de un aumento que se explica fundamentalmente por el dinámico crecimiento de la masa salarial, sobre la que las pensiones se siguen indexando en parte.

INGRESOS A LA BAJA

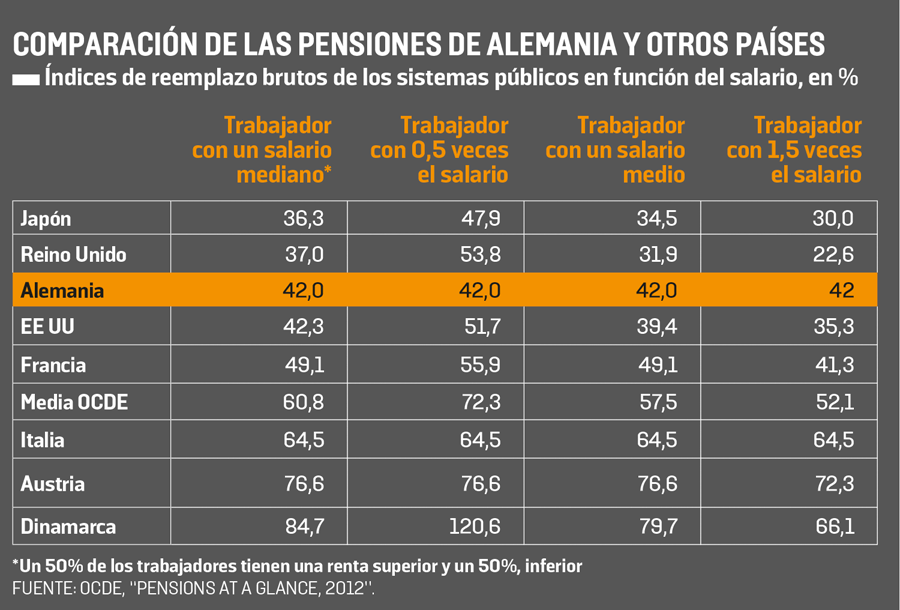

Pero es una apariencia engañosa: entre 2000 y 2012, los jubilados han perdido un 17% de poder adquisitivo (22% en el Este). El valor nominal medio de las jubilaciones bajó continuamente de 1999 a 2006, y en 2013 no ha alcanzado más que el nivel de... 1999, gracias al aumento de los salarios. Alemania figura, junto a Japón, entre los países de la OCDE donde las tasas de reemplazo brutas* que pagan los sistemas públicos a los asalariados del sector privado son más bajas. En especial en el caso de los salarios bajos, ya que la cuantía de las pensiones es proporcional al tiempo y al salario medio cotizados.

En los últimos años, la tasa de reemplazo neta (antes de impuestos) había bajado del 57,4% al 52,6% para un asalariado que hubiera cotizado ininterrumpidamente cuarenta y cinco años con un salario medio, y deberá bajar al 43% de aquí a 2030. En esa fecha, si se percibe un salario medio, habrá que haber cotizado más de treinta y cinco años para tener una pensión superior a la que reciben las personas mayores que carecen de recursos aunque no hayan cotizado. Y para recibir una renta equivalente al 70% del salario medio percibido a lo largo de toda la vida profesional, se habrá debido cotizar al menos cuarenta años. Muchos trabajadores con salarios bajos o con carreras irregulares –sobre todo mujeres– no lo lograrán jamás. El sistema de pensiones, incapaz de garantizar una renta mínima decente a muchos trabajadores que han pagado a la Seguridad Social, ve cuestionada su legitimidad misma.

Las pensiones pagadas por el sistema público constituyen una media de tres cuartas partes de los ingresos de los hogares de pensionistas, y cerca de la mitad de los hogares no disponen más que de esa única fuente de ingresos. El índice de pobreza de las personas mayores de sesenta y cinco años ha dado un salto de cuatro puntos entre 2007 y 2014 para alcanzar el 17,4%; es decir, 1,2 puntos más que la media de la zona euro.

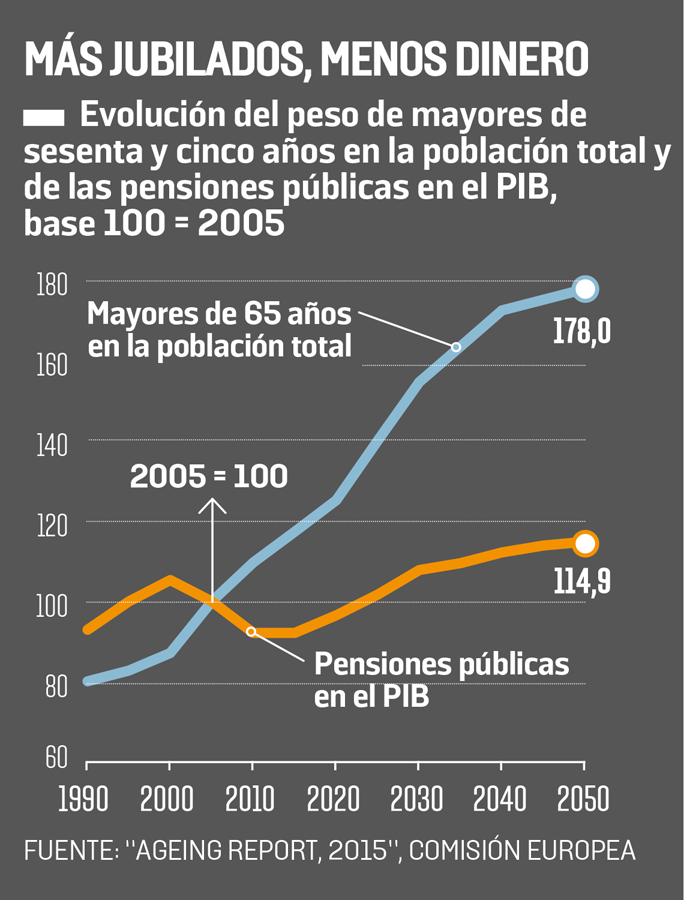

Las mujeres en edad de jubilarse son las más afectadas: una de cada cinco es pobre. Las perspectivas de futuro son aún más inquietantes: mientras que el porcentaje de personas mayores de sesenta y cinco años debería aumentar el 80% entre 2008 y 2050, el del producto interior bruto (PIB) que supuestamente volvería a ellos en forma de pensiones públicas sólo aumentaría 15% en el mismo período, lo que llevaría a una disminución masiva del nivel de vida de los pensionistas.

El índice de pobreza de los mayores supera la media de la zona euro

Los complementos privados rinden poco y no llegan a todos

Las reformas sucesivas de las pensiones se han pensado para que su porcentaje de cotización, que bajó a menos del 19% el año pasado, no aumente más de dos puntos de aquí al 2030. Es decir, un alza de poco más del 10%, a pesar de un aumento de relación entre el número de jubilados y el de cotizantes (denominada relación de dependencia) del orden del 80% entre 2005 y 2050.

¿Cómo se ha llegado a esta situación? La primera gran reforma del régimen de pensiones, aprobada en 1989, modificaba los principales parámetros del sistema sin cambiar su espíritu. El cambio más significativo de esta reforma, negociada con los agentes sociales, era la revalorización de las pensiones, que pasarían a indexarse sobre el salario neto en lugar del bruto y hubo otros retoques —no todos a la baja— que no ponían en duda los pilares del modelo.

Sin embargo, cuando comenzó el siglo, en el marco de la denominada “Agenda 2010”, el canciller Gerhard Schröder promovió un cambio de paradigma. La equidad intergeneracional exigiría ahora una limitación aún mayor del índice de cotización de los regímenes públicos por reparto* y su sustitución en una parte sustancial por pensiones financiadas por capitalización*.

Con este fin, una ley de 2001 estableció unos dispositivos facultativos de ahorro para jubilación subvencionados por el Estado denominados Riester, por el apellido del ministro de Trabajo socialdemócrata y ex dirigente sindical que llevó a cabo la reforma. Estas subvenciones son más generosas con los ingresos bajos y las familias, pero hay que tener una capacidad de ahorro suficiente para poder beneficiarse plenamente de ellas. En 2004, una nueva reforma del modo de evaluar las pensiones introduce el “factor demográfico”: el nivel de las jubilaciones aumentaría en el futuro tanto más despacio cuanto más se deteriorara la relación entre el número de pensionistas y el de cotizantes.

UNA RENTABILIDAD MÍNIMA

Los productos Riester se fueron difundiendo progresivamente hasta alcanzar 16 millones de contratos en 2015 frente a un público de 39 millones de personas. Pero el ritmo anual de firmas de nuevos contratos ha pasado de dos millones en 2006 a 450.000 en 2013, y pese al perfil de las ayudas públicas, la proporción de hogares que tienen productos Riester es menor entre las rentas más bajas (22%) que entre las más elevadas (más de un tercio). Lo mismo sucede con las subvenciones recibidas del Estado. Este porcentaje es también inversamente proporcional al nivel de educación o a la jornada laboral. Por no hablar de los parados, que ni pueden acceder a ellas.

Al problema de la desigualdad a la hora de acceder a dichos productos se añade el de su rentabilidad. La rentabilidad mínima garantizada del 3,25% en un contrato de ahorro firmado en 2004 se ha reducido a prácticamente el 1% para los nuevos contratos. Ya antes de la política de inyección masiva de liquidez establecida por el Banco Central Europeo desde comienzos de 2015, los tipos de interés de la deuda pública del Estado alemán habían bajado mucho debido a un fenómeno de “carrera en pos de la calidad” de las inversiones ante la crisis en la zona euro. En este contexto, toda la estrategia de sustitución del sistema público de reparto por uno de capitalización es la que está en entredicho.

Desde hace varios años los alemanes están cada vez más inquietos al respecto. La reforma de las pensiones, puesta en marcha por la gran coalición entre democristianos y socialdemócratas en 2014 ya ha marcado un primer giro respecto a las reformas anteriores. En especial, ha introducido suplementos familiares para las madres con hijos nacidos antes de 1992, que no existían pese a que las trayectorias profesionales de las mujeres alemanas de esas generaciones se han visto muy interrumpidas y sus pensiones son, por tanto, muy bajas. La otra medida importante, ésta debida al SPD, es que los asalariados que hayan empezado a trabajar muy pronto puedan prejubilarse hasta dos años antes de la edad legal de jubilación (que se ha retrasado por una ley de 2007 de sesenta y cinco a sesenta y siete años en 2029).

En este nuevo contexto, será interesante seguir las discusiones sobre las jubilaciones ante las elecciones legislativas de otoño de 2017. Tras años de cuestionamiento de los sistemas públicos de protección social en la época de Schröder, podrá medirse la evolución de la opinión pública alemana a este respecto.

DATOS

- 17 %

Es la pérdida de poder adquisitivo de los jubilados (-22% en el Este) registrada entre 2000 y 2012

* LÉXICO

Índice de reemplazo bruto: derechos a la pensión brutos (incluidas las retenciones sociales) divididos por el salario bruto antes de la jubilación.

Sistema de reparto: las cotizaciones realizadas por los trabajadores en activo sirven para financiar las pensiones de los jubilados a lo largo del año. El índice de crecimiento de los ingresos salariales y el de la población activa con empleo son, pues, dos variables fundamentales.

Sistema de capitalización: las cotizaciones de los trabajadores en activo se invierten en productos financieros o inmobiliarios para su futura pensión. El nivel de las pensiones depende, pues, de la rentabilidad de dichas inversiones.