La burbuja de la economía colaborativa

Alerta: La valoración de las ‘start-up’ se basa sólo en sus beneficios futuros. Si los inversores dejan de confiar en ellas, su valor puede bascular rápidamente.

Aplicación de Uber instalada en un dispositivo móvil. FOTO: Anutr Yossundara

Un total de ¡68.000 millones de dólares! La valoración de la sociedad de transportes Uber en su última ampliación de capital impresiona. Y asombra también si se considera que es una empresa que ha perdido 2.200 millones de dólares en los nueve primeros meses de 2016; es decir, más de la mitad de su volumen de negocios, cifrado en 3.800 millones de dólares. En total, Uber ha sufrido 5.000 millones de pérdidas desde su creación en 2009. Esta situación financiera habría noqueado a muchas empresas, pero no le impide estar mejor valorada que el principal fabricante de automóviles estadounidense, General Motors. Veamos por qué.

APUESTA POR EL FUTURO

Para valorar Uber, que no cotiza en Bolsa, los inversores no se basan en los resultados financieros actuales de la sociedad, sino en las perspectivas de beneficios futuros. Son los beneficios de mañana los que los inversores están dispuestos a comprar hoy por 68.000 millones de dólares. Apuestan por la capacidad de la empresa para imponerse como líder de la reserva de vehículos con conductor y, por tanto, a tener varios miles de millones de dólares de beneficios anuales de aquí a unos años.

Hasta el momento, los inversores aceptan financiar las grandes pérdidas de Uber. No es anormal que una empresa en fuerte crecimiento tenga unos resultados y flujos de tesorería negativos: las pérdidas de Uber están ligadas directamente a una política comercial enfocada a ganar cuota de mercado, lo que impone a la empresa unas cargas que aún no están cubiertas por sus ingresos, pero que son una condición necesaria para sus futuros beneficios. Y son tan elevadas debido a que la economía digital se caracteriza por sus efectos de red: el servicio que cuenta con más usuarios u ofertas se impone como el más atractivo y se hace con el conjunto del mercado. De ahí el interés en invertir rápida o masivamente para convertirse en un actor de referencia.

El líder del comercio en línea, Amazon, ha dado prioridad sistemáticamente al aumento de su volumen de negocios frente al de sus beneficios para convertirse en el primer distribuidor mundial en línea. El resultado ha sido que, tras acumular pérdidas durante años, la empresa superó los 100.000 millones de dólares de volumen de negocios en 2015, con unos beneficios de 596 millones de dólares. Estos beneficios, aún modestos, no impiden que Amazon esté valorada en 365.000 millones de dólares en la Bolsa, una cifra claramente superior a los 218.000 millones de capitalización bursátil de Walmart pese a que el primer distribuidor mundial tuvo, sin embargo, cerca de 15.000 millones de beneficios en 2015, es decir, 25 veces más que Amazon.

Los accionistas de Amazon han sabido esperar, pero no todos los inversores se muestran tan pacientes. Algo especialmente cierto en el caso de las start-up de la economía colaborativa, cuya viabilidad económica está aún por demostrar. Los inversores pueden considerar de repente que el valor de esas empresas es nulo. Así, Take Eat Easy, a pesar de estar bien situada en el mercado de reparto de comida a domicilio, tuvo que cerrar sus puertas de la noche a la mañana y dejó a los restauradores y repartidores sin cobrar. Los inversores consideraron que las perspectivas de rentabilidad de la start-up belga eran poco seguras y se negaron a invertir en la empresa para financiar su crecimiento.

La viabilidad de muchas empresas esta aún por demostrar

El único patrimonio de Uber es su aplicación y su cuota de mercado

Hay que subrayar que, en ese punto de su desarrollo, las empresas de la economía colaborativa tienen pocas garantías que ofrecer a sus inversores. Como disponen de unos activos muy escasos, su valoración se basa totalmente en sus perspectivas de beneficios. Pero el valor de una empresa depende tanto de sus beneficios futuros como de los activos que posee. Yahoo!, empresa estrella de los comienzos de Internet, es un buen ejemplo de ello. Su valor de unos 40.000 millones de dólares ya no se debe a su actividad en Internet, que es lo que le dio fama. De hecho, la empresa está a punto de ceder esa actividad por 4.800 millones de dólares al operador de telecomunicaciones Verizon. La valoración de Yahoo! se debe hoy fundamentalmente a los ingresos debidos a sus patentes y a su participación del 15% en el gigante de la Red chino Alibaba y del 35% de su filial japonesa.

En el caso de Uber, no hay ningún coche ni ninguna licencia de explotación en su activo. Su único patrimonio es su aplicación, su marca y su cuota de mercado. Los miles de millones que ha gastado Uber para desarrollar su cuota de mercado han sido en gastos de publicidad y en dumping sobre el precio de su servicio. Aunque esas inversiones inmateriales son indispensables para adquirir una posición dominante, su valor intrínseco es más que limitado.

La valoración de una empresa como Uber depende, pues, en primer lugar del grado de confianza en su modelo económico. Por tanto, es susceptible de variar enormemente al alza o a la baja en función de las buenas o malas noticias para la empresa. La prohibición del servicio Uberpop en algunas ciudades y la recalificación de sus conductores como asalariados (y no independientes) podría causar problemas al modelo económico y llevar a los inversores a revisar brutalmente los beneficios esperados y, por tanto, la valoración de la empresa.

Los accionistas de la red social Twitter han tenido esa amarga experiencia. La empresa, valorada en 40.000 millones de dólares cuando salió a Bolsa en 2013, ha dividido su valor por tres en tres años. Twitter jamás ha ganado dinero, pues no ha logrado, como Facebook, transformar a sus usuarios en ingresos publicitarios. Cuando los usuarios dejan de aumentar, los inversores ponen en duda que su modelo económico llegue a ser rentable en el futuro.

NINGÚN INVERSOR QUIERE PERDER UNA POSIBLE MINA DE ORO

Los que habían invertido en Twitter con la esperanza de que se convertiría en el nuevo Facebook, red social cuya capitalización bursátil alcanza los 360.000 millones de dólares, van, pues, a tener que pagar. Estos fenómenos de valoración mimética son comprensibles. A ningún inversor le gusta dejar pasar una mina de oro. La valoración de Uber refleja el entusiasmo de los inversores por las empresas de la economía colaborativa, ya se trate del alquiler de apartamentos, de la entrega de comida a domicilio o de los coches con conductor.

¿Se trata de una valoración exagerada? Imposible saberlo hoy dada la falta de madurez del mercado. Lo único cierto es que si el modelo económico de Uber demostrara no ser tan rentable como se creía, los inversores, que han aportado unos 15.000 millones en capital y en deuda de la empresa, podrían no volver a ver su dinero.

LAS CIFRAS DE APPLE

Una manzana de 600.000 millones de dólares

Apple es hoy la empresa más cara del mundo con una capitalización bursátil de cerca de 600.000 millones de dólares. Aunque las ventas de iPhone bajaron por primera vez el año pasado, la empresa sigue siendo una auténtica máquina de producir beneficios. En el curso del año fiscal de 2016, que finalizó al final de septiembre, Apple obtuvo 46.000 millones de dólares de beneficios. Además, tiene una reserva de liquidez de 236.000 millones de dólares.

En 2016 tuvo 46.000 millones de dólares de beneficios

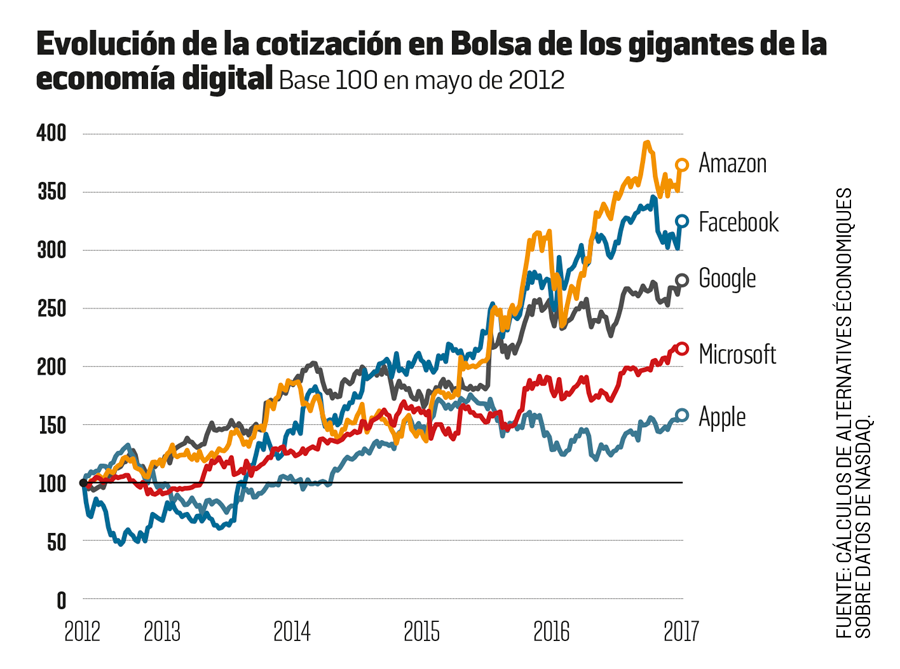

Su valoración en Bolsa refleja también la nueva jerarquía de la economía mundial. Las tres primeras empresas mundiales por su capitalización son hoy Apple, Alphabet (conglomerado al que pertenece Google) y Microsoft, mientras que Amazon y Facebook disputan a ExxonMobil el cuarto y quinto puesto.