Liquidando la ‘hucha’ de las pensiones

Catedrático de Hacienda Universidad del País Vasco

Cuando los precios remonten se verá con claridad el impacto de la reforma de las pensiones, de cuyo fondo de reserva han volado 30.000 millones en dos años.

El crecimiento de España desde mediados de los noventa hizo que el empleo aumentara sustancialmente. Por extensión, la recaudación por cotizaciones creció muy por encima de lo que lo hizo el gasto en pensiones. Como el Pacto de Toledo (1995) había acordado que las pensiones se financiaran esencialmente con cotizaciones sociales y se era consciente de que, en el largo plazo, el envejecimiento iba a causar problemas financieros, se decidió acumular los excedentes de cotizaciones sobre pensiones en un fondo que, junto con los intereses producidos, sirviera en el futuro para pagar las pensiones. Es el denominado Fondo de Reserva de la Seguridad Social, que empezó en el año 2000. Según la regulación aprobada en 2003, sólo podía utilizarse en situaciones estructurales de déficit y como máximo se podía sacar cada año el equivalente al 3% de, básicamente, el gasto anual en pensiones contributivas. La referencia a déficits estructurales se basaba, sin duda, en la idea de que este fondo serviría para pagar las pensiones cuando la sociedad estuviera envejecida.

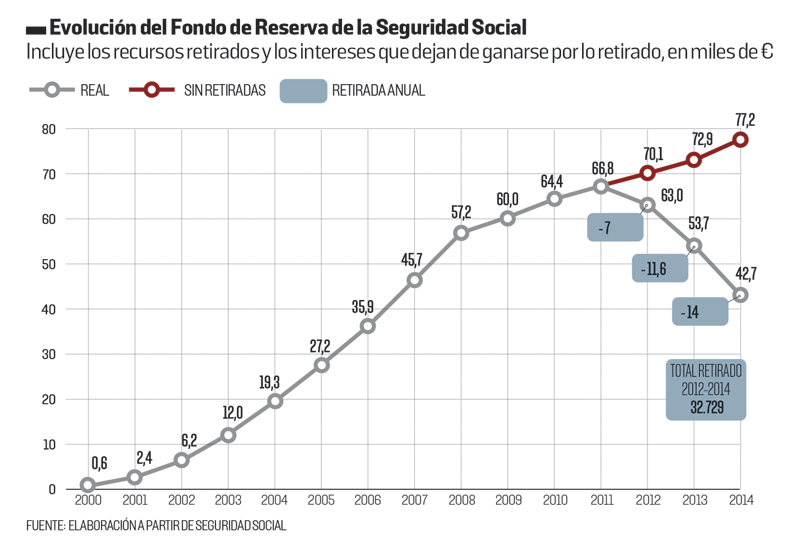

El Fondo de Reserva fue acumulando recursos desde el año 2000 hasta 2011. En el máximo llegó a 66.815 millones de euros, equivalentes al 6,2% del PIB. Esta cantidad permitía pagar ocho meses de pensiones. Ciertamente, esto no era demasiado (en relación con el coste de las pensiones) y por sí solo no hubiera permitido mantener las pensiones en el largo plazo. Sin embargo, si el fondo se hubiera mantenido, habría generado intereses otros quince o veinte años, y se podía haber dotado con otros recursos hasta que alcanzara un nivel razonable (30% del PIB) para ayudar a largo plazo a la sostenibilidad de las pensiones.

Frente a esto se optó por utilizar el fondo para ayudar al sector público a superar la crisis. Lo primero fue dedicar casi todo el dinero a comprar deuda pública española. Lo segundo, interpretar (cuestionablemente) que la caída de ingresos era estructural y, por decreto, eliminar en 2012 el límite a lo que se podía sacar anualmente de él. A partir de ahí se comenzó a retirar dinero.

Entre 2012 y 2014 se han retirado más de 30.000 millones, equivalentes a casi el 45% de los recursos del fondo. Las retiradas son a una tasa creciente y sólo en 2014 se han retirado 14.000 millones. En diciembre de 2014 el Fondo de Reserva tenía unos recursos de 42.675 millones (el 4,02% del PIB). Estos recursos servirían para pagar las pensiones durante menos de cinco meses. De seguir así, el Fondo se extinguirá en unos pocos años; quizá en cinco o menos.

Hay que señalar que con la normativa vigente, el agotamiento del Fondo de Reserva no tendría ningún efecto sobre el nivel de las pensiones porque ni el índice de revalorización (que determina el crecimiento anual de todas las pensiones), ni el factor de sostenibilidad (que establece los ajustes que sufren los nuevos jubilados por el aumento de la esperanza de vida) dependen del Fondo de Reserva. Simplemente, con las reglas aprobadas, el nivel y la evolución de las pensiones es el mismo tanto si el Fondo tiene un euro como si tiene 100.000 millones. Esto sólo revela que la nueva ley de revalorización hacía inútil el fondo para los trabajadores.

La liquidación del Fondo de Reserva puede, sin embargo, crear la necesidad de que, temporalmente, se aporten impuestos al sistema de pensiones. En ese caso pueden surgir presiones para que se acelere la velocidad de convergencia al equilibrio financiero que se deriva del índice de revalorización. Esto aceleraría el proceso ya iniciado de reducción de las pensiones que, si no se revoca, acabará llevando a pensiones vitalicias un 40% más bajas (que sin la reforma). Lo único que ha evitado que las nuevas reglas hayan tenido ya efectos muy dañinos sobre las pensiones es que hay un límite mínimo de subida (0,25%) y que la inflación ha sido (y sigue siendo) muy baja. Cuando la inflación remonte, se verán con claridad las consecuencias de las reformas aprobadas.

Como las pensiones son independientes de la magnitud del fondo, mientras se mantengan las normas de revalorización de 2013, recapitalizar este fondo no sirve de nada, ya que el problema no es que se agote el fondo; es la ley que regula el aumento de las pensiones. Si se derogara, tendría sentido recapitalizar el fondo de forma adecuada.