El BCE y el fracaso de la tecnocracia

Director del Instituto Carlos III-Juan March de Ciencias Sociales de la Universidad Carlos III

El Banco Central Europeo se ha transformado en el actor económico más poderoso de la UE y ha tomado medidas muy desafortunadas, que han agravado la crisis. El gran problema es de democracia: ni es neutral ni debe rendir cuentas ante la ciudadanía.

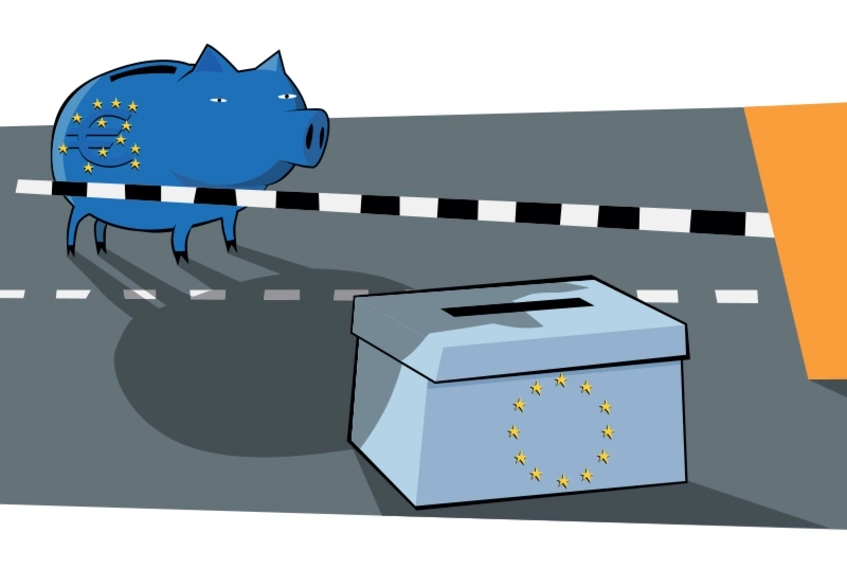

ILUSTRACIÓN: IDANA RODRÍGUEZ

Uno de los principios nucleares del neoliberalismo consiste en reducir el margen de acción de los representantes políticos en materia económica. Se trata de quitar poder de decisión a parlamentos y gobiernos a través de dos mecanismos: el primero pasa por constitucionalizar la política económica (como ocurre, por ejemplo, con el pacto fiscal que rige en la actualidad en el área euro, o la inclusión en la Constitución española de la regla de déficit estructural cero); el segundo, por dejar la política económica en manos de agencias independientes (como las agencias reguladoras o los bancos centrales independientes).

Este principio hunde sus raíces en los trabajos de F. Kydland y E. Prescott (Rules Rather Than Discretion, Journal of Political Economy, 1977), en los primeros modelos sobre la tentación gubernamental de introducir inflación por sorpresa para bajar el paro a corto plazo (por ejemplo, R. Barro y D. Gordon, Rules, Discretion and Reputation in a Model of Monetary Policy, Journal of Monetary Economics, 1983), así como en las ideas de la escuela de Virginia de elección pública, en las que el político aparece como un agente egoísta que busca sus propios intereses a costa de la sociedad. Dado que el político se deja capturar por intereses especiales o particulares, que trata de minimizar el esfuerzo y maximizar las rentas asociadas al ejercicio del poder, y que no ve más allá de la próxima cita electoral, nada mejor que rebajar sus competencias, limitando así su poder decisorio.

El neoliberalismo siempre ha considerado que ante las “patologías” de la democracia representativa, lo mejor es delegar ciertas decisiones a instituciones que no estén sometidas al juego perverso de la lucha por los votos. De ahí que, por ejemplo, propugnen que la política monetaria la lleve a cabo un banco central independiente, en el que el gobernador tome decisiones en función de criterios técnicos, no políticos.

Base empírica escasa

La base empírica que utilizan los economistas neoliberales para demostrar las “patologías” de las instituciones representativas resulta bastante escasa y fragmentaria. Cabe sospechar, pues, que hay un fuerte componente ideológico en el intento de sustraer la política económica del ejercicio de la democracia representativa. Pero es que incluso si hubiera buenos datos que confirmasen los diagnósticos neoliberales, eso no sería suficiente para aceptar que el remedio propuesto es el adecuado. La crisis del euro ha puesto de manifiesto que una agencia independiente con amplios poderes ejecutivos puede llegar a ser tan o más peligrosa que una agencia bajo control político.

Reducir el poder de los políticos es principio clave del neoliberalismo

El BCE presionó en asuntos que rebasan la política monetaria

El actor con más poder en la UE durante la crisis ha sido el Banco Central Europeo (BCE). Ha tomado algunas medidas muy desafortunadas (como la subida de tipos en 2011, cuando Europa se sumergía en un segundo ciclo de recesión) y, sobre todo, se resistió durante más de dos años a resolver los problemas de solvencia de los Estados miembro con mayores niveles de endeudamiento externo. Dichos problemas de solvencia no eran resultado de un comportamiento fiscal irresponsable por parte de los gobiernos: de hecho, algunos países que han sufrido en mayor medida la crisis de deuda del euro, como Irlanda y España, tenían superávit presupuestario y niveles bajos de deuda pública al inicio de la crisis. Más bien, como ha señalado Paul de Grauwe, la crisis de deuda fue resultado de los incentivos perversos que genera el defectuoso diseño institucional de la unión monetaria. Como en el caso de la profecía autocumplida, los temores de los inversores de que los problemas de liquidez de las economías del sur más Irlanda se transformaran en problemas de solvencia, les llevó a trasladar su dinero de los países periféricos a Alemania, generando de este modo la crisis de solvencia que temían que pudiera suceder.

Las palabras mágicas

El BCE podría haber cortado de raíz el ascenso de las primas de riesgo de los países más endeudados. Pero no lo hizo hasta el verano de 2012, cuando las primas de España e Italia (dos economías demasiado grandes para ser intervenidas) entraron en la zona crítica de los 600 puntos. Ante la posibilidad de un colapso de la zona euro, el gobernador del BCE, Mario Draghi, se vio obligado a pronunciar las “palabras mágicas” el día 26 de julio: “El BCE hará todo lo necesario para sostener el euro. Y, créanme, eso será suficiente”. Frente a los comunicados y las medidas tomadas por el Consejo Europeo de Ministros, que se demostraron todas inútiles para frenar el ascenso de las primas de riesgo durante el período 2010-2012, las palabras de Draghi bastaron para frenar los ataques a los países periféricos. A raíz de dichas palabras, en las que el BCE actúa por primera vez como prestamista de última instancia, las primas de riesgo han ido descendiendo hasta alcanzar los niveles anteriores a 2010, todo ello sin que pare de crecer la deuda pública.

El BCE, excediéndose claramente en sus funciones, presionó directamente a los países rescatados en asuntos que rebasaban con mucho la política monetaria. En el caso de los países no rescatados, como España e Italia, el BCE mandó, en el verano de 2011, cartas a los primeros ministros de ambos países en las que les exhortaba a hacer ajustes fiscales y reformas estructurales varias, asuntos sobre los que el BCE no tiene competencias.

Escándalo democrático

Desde un punto de vista democrático, resulta escandaloso que una institución sin legitimación popular pueda tener un poder tan enorme en asuntos con claras consecuencias distributivas (entre ganadores y perdedores, tanto entre países como en el seno de los mismos). El Banco Central Europeo se ha transformado en el actor más poderoso de la Unión Europea durante la crisis económica. Aunque algunos celebran que fuera capaz de detener la crisis de la deuda en 2012, o que, hace unas semanas, anunciara planes expansivos para evitar la deflación de la zona euro, debe recordarse que se trata de medidas que han llegado con un retraso imperdonable. El BCE solo ha actuado cuando la situación era crítica.

Es curiosa la falta de preocupación por la captura del gobernador

La principal objeción que puede plantearse a la existencia de agencias independientes como el BCE no es que cometan errores, sino que estos no puedan ser castigados. El BCE no rinde cuentas ante la ciudadanía por las decisiones que toma. Es impune, democráticamente hablando, y lo que es aún peor, el BCE no es neutral. No es neutral porque el gobernador y los consejeros del banco responden ante todo a los intereses financieros. El personal de los bancos centrales procede del mundo financiero en la mayor parte de los casos, y termina en ese mismo mundo una vez finalizado su servicio público. No deja de ser curioso que a los economistas neoliberales no les haya preocupado en sus modelos que el gobernador, precisamente porque es independiente del poder político, pueda ser capturado fácilmente por los intereses financieros.

O quizá es que ese era el propósito último de aislar la política monetaria del control democrático.