Quién crea el dinero... y para qué

Ex vicepresidente de la Comisión del Mercado de las Telecomunicaciones

Hemos delegado colectivamente en el sistema bancario privado la función primordial para que nuestra organización funcione como debe, por el interés general

ILUSTRACIÓN: DARÍO ADANTI

Visto el papel desempeñado por los Estados y sus bancos centrales durante y después de la crisis financiera de 2007-2008, no debería ser difícil poner en cuestión la visión neoliberal del sector público como ente parasitario del proceso de creación de riqueza, y su principal corolario: la supremacía de los mercados y las finanzas sobre los procesos políticos de decisión democrática.

Sin embargo, lejos de asistir al entierro del paradigma neoliberal, seguimos aplicando recetas basadas en este mismo paradigma, sin que en el horizonte aparezca una visión alternativa sólida y capaz de disputarle la hegemonía intelectual al pensamiento económico y monetario convencional.

DEL 'PATRÓN-ORO' A LOS SISTEMAS FIDUCIARIOS

Nuestra tesis es que la dificultad para construir un paradigma económico alternativo se debe, en buena medida, al desconocimiento generalizado de la verdadera naturaleza y funcionamiento de los sistemas monetarios modernos. Estos sistemas están basados en instrumentos monetarios fiduciarios (dinero), cuyo valor reside única y exclusivamente en la confianza del colectivo que los usa como medio de intercambio, sin más garantía que la esperanza de ser aceptados como pago de nuestras deudas.

A pesar de haber superado las estrecheces propias de los antiguos sistemas monetarios, las recetas económicas convencionales, como por ejemplo las políticas de austeridad y reducción del déficit público, se basan todavía en mitos y prejuicios que el pensamiento económico arrastra del período de vigencia del patrón-oro.

Ideas como que “no hay dinero” para pagar los gastos sociales; que el Estado no debe gastar más de lo que ingresa y de que si lo hace debe endeudarse como cualquier familia o empresa; que la deuda pública supone un lastre para las generaciones venideras; que la deuda y el pago de intereses puede llevar al Estado a la bancarrota, y que, para evitarlo, debemos equilibrar los presupuestos públicos —ya sea incrementando los impuestos o reduciendo los gastos sociales— no son más que rémoras intelectuales de un pasado monetario basado en la escasez del dinero-oro.

Como reconoce Paul Samuelson (*), la creencia en la necesidad de equilibrar el presupuesto público no es más que “una superstición” que ejerce el mismo papel que “los mitos que en las viejas religiones tenían por objeto atemorizar a la población para que se comportara según los cánones de una vida civilizada”. Es decir, no es más una superstición ideológica para limitar el papel que el Estado puede desempeñar en la consecución del interés general.

¿HAY LÍMITE A LA CREACIÓN DE DINERO?

En un sistema monetario moderno, la creación de dinero no está sujeta a restricción intrínseca alguna. Las únicas restricciones son las que podamos autoimponernos. Mientras que a nivel individual estamos restringidos por lo que podemos ganar y ahorrar, como sociedad colectiva dispuesta a trabajar y a cooperar en la consecución del interés general, podemos disponer de todos los recursos financieros necesarios para alcanzar nuestros objetivos. En ningún caso dependen de la cantidad de dinero de que dispongamos, porque un Estado soberano (o una unión monetaria) tiene una capacidad ilimitada de creación de dinero, mientras seamos capaces de acompasarla con la generación de riqueza y bienestar reales. Éste es el único límite que tiene sentido autoimponernos.

¿CÓMO SE CREA HOY EL DINERO?

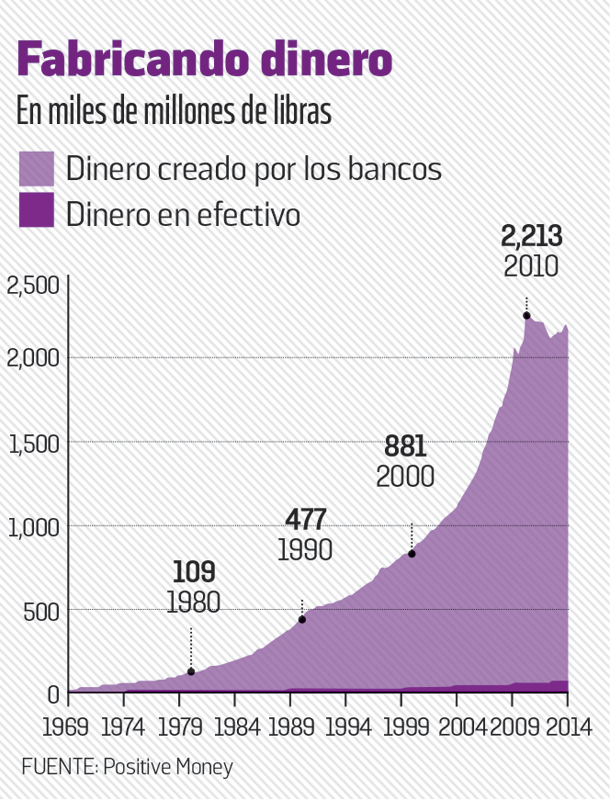

El dinero que manejamos es de dos tipos: los billetes y las monedas emitidos por el Banco Central, y los saldos en cuentas bancarias a la vista. La suma de estos conceptos es la cantidad de dinero disponible en cada momento en el sistema económico para la realización de transacciones comerciales (dejemos por ahora las tarjetas de crédito). Es obvio que una economía en crecimiento precisa de una masa monetaria creciente y, por tanto, alguien debe realizar la función de crear nuevo dinero.

La cantidad de dinero en efectivo crece muy lentamente y por debajo del crecimiento del producto interior bruto (PIB); en la Unión Europea se mantiene en el 5% de la masa monetaria total. Por tanto, debe ser la suma de saldos bancarios lo que crece, incluso por encima del PIB.

¿Y cómo crecen los saldos bancarios? Pues con la concesión de nuevos créditos (incluidas las tarjetas) por parte del sistema bancario.

Cuando un banco concede un préstamo, realiza dos apuntes contables: uno en su activo, correspondiente a la cantidad que se le adeuda, y otro en su pasivo anotando un depósito de igual importe en la cuenta corriente del prestatario. Estas anotaciones suponen la creación de nuevo dinero ya que incrementan el balance del sistema bancario. No es correcto pensar que es el dinero depositado en el banco lo que posibilita otorgar nuevos créditos, sino todo lo contrario: son los créditos los que incrementan los depósitos bancarios. Esta visión, todavía considerada heterodoxa, acaba de ser ratificada por el propio Banco Central de Inglaterra en uno de sus boletines (**).

¿Y ELLO QUÉ SIGNIFICA?

Significa, en primer lugar, que hemos delegado en el sistema bancario privado una función primordial para el buen funcionamiento de nuestra organización económica, además de regalarles los beneficios del seignorage (diferencia entre el valor del dinero y el coste de producirlo y distribuirlo) en forma de intereses sobre dinero creado de la nada. Pero siendo esto importante, no es lo fundamental. El dinero es una tecnología social que puede ser empleada de forma distinta según en manos de quién esté su control: para beneficio de quien la controla o para la consecución de objetivos de interés general. Ni que decir tiene que en la situación actual nos encontramos en el primer escenario.

En el sistema actual, los bancos no sólo determinan la cantidad de dinero que están dispuestos a crear, en función de sus expectativas de beneficio, sino, y mucho más importante, determinan para qué sí se crea dinero y para qué no hay dinero.

El argumento habitual es que los bancos son los más indicados para determinar ambas cuestiones, ya que en ello les va el beneficio. El tremendo error de asignación que supone haber alimentado durante años una burbuja inmobiliaria para la que no hay compradores (con la correspondiente burbuja de deuda), debería bastar para dejar a un lado este argumento; máxime teniendo en cuenta que cuando los bancos se equivocan, como en esta ocasión, es el Estado el que debe acudir a su rescate para evitar males mayores. Si el riesgo hemos de asumirlo colectivamente, no se justifica que los beneficios recaigan sólo en el ámbito privado.

UNA VISIÓN ALTERNATIVA DEL SISTEMA FINANCIERO

Por todo ello, y sin entrar ahora en mayores detalles (***), es posible concebir una visión alternativa al sistema financiero actual que permitiría recuperar aquello que nunca debió ser delegado: la capacidad colectiva de crear dinero y de emplearlo para la consecución de objetivos de interés general, en los que sólo están limitados por nuestra capacidad intelectual y por los límites físicos del planeta en que vivimos. Esta visión alternativa del dinero es la que debería impregnar las propuestas económicas de todos los actores políticos que pretendan regenerar el sistema, ya que va a la raíz de los males que nos aquejan.

(*) Citado en L. Randall Wray, Modern Money Theory, Palgrave, 2012, p. 200.

(**) http://www.bankofengland.co.uk/publications/Documents/quarterlybulletin/2014/qb14q102.pdf

(***) Véanse propuestas en www.positivemoney.com

Para una visión muy crítica sobre el papel que están jugando los bancos centrales, ver la película Princes of Yen.