¿Y crear un ‘eurodracma’?

THOMAS COUTROT / BRUNO THÉRET / WOJTEK KALINOWSKI

Attac/IRISSO (Université Paris Dauphine)/Veblen Institute

Traducción de Pepe Sbattella

He aquí una ‘tercera vía’ para dar oxígeno a Grecia: poner en circulación un nuevo instrumento monetario ligado al euro, que no supusiera dejar la moneda única

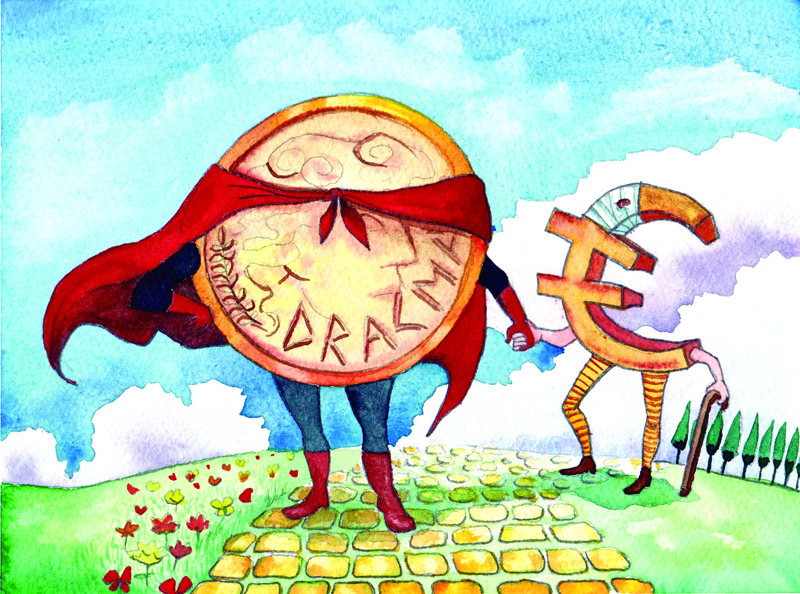

ILUSTRACIÓN: ELISA BIETE JOSA

El acuerdo inicial firmado el pasado 20 de febrero por el Eurogrupo permitió al Gobierno griego ganar tiempo para comenzar a desarrollar su política. Pero fechas importantes para los reembolsos de la deuda incrementan la presión sobre Grecia. El Banco Central Europeo (BCE) ha cerrado la posibilidad de refinanciación de bonos emitidos por el Estado griego a los bancos, y el Gobierno heleno podría ser obligado a apelar a los mercados financieros extranjeros para honrar sus deudas, lo que sólo puede aumentar la presión que experimentó para continuar en el camino devastador de las políticas de austeridad.

En estas circunstancias, la elección del camino a tomar, por donde las instituciones europeas quieren forzar al Gobierno griego, está entre la continuación de las políticas actuales o una salida voluntaria o involuntaria de la zona euro, con el establecimiento de una nueva moneda griega devaluada. Sin embargo, existe una tercera vía que podría permitir que Grecia recupere oxígeno sin pasar necesariamente por las tenazas de Bruselas o abandonar el euro: la puesta en circulación de un instrumento monetario a escala nacional, un eurodracma que quede vinculado al euro al valor de paridad para complementarlo, y no reemplazarlo.

Esta solución, que no es contraria a los tratados europeos, está inspirada en los bonos en concepto de anticipación de impuestos (tax anticipation scrips) emitidos con éxito en Estados Unidos por varias ciudades en la década de 1930, o el pagaré (IOU, I Owe You. o ‘Te debo’ en inglés), que todavía se emplea en algunos Estados como California. Implica emitir no una moneda de curso legal, sino un simple “instrumento de crédito fiscal” durante un tiempo limitado pero renovable, y que sea utilizable como un medio de pago. En otras palabras, el eurodracma sería una moneda de pago que apelaría de forma directa al público, fuera de cualquier intermediación bancaria. No sería de circulación obligatoria. Simplemente, se propondría su uso a los ciudadanos griegos. En una economía asfixiada debe ser posible su aceptación como medio de pago si su valor nominal permite pagar impuestos.

REFERENTE ARGENTINO

La idea es restablecer el circuito de dinero del Tesoro público para superar el colapso de la misión de servicio público del sistema bancario privado y poner este circuito del Estado al servicio de la economía productiva, de manera similar a su movilización en Francia en el período de la posguerra para financiar la reconstrucción.

Un ‘eurodracma’ no es contrario a los tratados de la Unión Europea

Usar este instrumento no bancario, sino social, sería voluntario

La ‘moneda’ serviría para pagar salarios públicos y pensiones

Otro ejemplo histórico es el de las monedas provinciales en Argentina. En 1985, después del retorno a la democracia, varias provincias del noroeste del país emitieron los llamados “bonos de cancelación de deudas” (bocade), usados como moneda interna provincial. Durante la crisis del peso, en el año 2001, la emisión de este tipo de bonos se extendió por más de 14 provincias. Estas experiencias son despreciadas por los defensores de la ortodoxia monetaria, lo cual explica que sean desconocidas.

Sin embargo, investigaciones recientes sobre el patacón emitido por la provincia de Buenos Aires en el año 2001 y sobre el bocade puesto en circulación en la provincia de Tucumán en el período de 1985 a 2003 muestran, en cambio, que estas experiencias monetarias son de gran interés para sugerir una salida alternativa en los países afectados por la crisis del euro.

De hecho, antes de desaparecer bajo la presión del FMI en 2003, las emisiones de estos instrumentos públicos de pago, cuando fueron bien administrados, condujeron a mitigar considerablemente los efectos sociales de una recesión profunda y prolongada favoreciendo la recuperación de la economía y la reducción de la deuda pública. Estos experimentos demuestran que en un contexto federal regido por el principio de subsidiariedad, la moneda federal puede coexistir con monedas complementarias provinciales.

Siguiendo estos ejemplos, el eurodracma debería ser puesto en circulación a través del gasto del sector público, mediante el pago parcial de salarios y pensiones a los funcionarios, de beneficios sociales, así como de los proveedores del Estado, y su reflujo para el erario asegurado por el pago de impuestos. Su circulación sería a priori restringida al territorio griego y el comercio que cubre las necesidades básicas de la población (alimentos, ropa, salud, educación, servicios públicos, vivienda); su convertibilidad al euro sería parcial, limitado a quienes lo necesitan para las importaciones en euros.

En la medida en que Grecia controle completamente sus recursos fiscales, la conversión de eurodracmas en euros surgiría sólo como problema marginal puesto que el volumen de emisión sería medido. Por otro lado, manteniendo el valor del eurodracma a la paridad con el euro se vería facilitado si una reforma fiscal conjunta acelerara la velocidad de movimiento del dinero (por ejemplo, que los impuestos fueran mensuales) y reduciría la evasión de impuestos.

Sin ser una panacea para los males de la economía y las finanzas públicas griegas, el eurodracma resuelve varios desafíos a corto plazo: reactivar la economía local, financiar los servicios públicos básicos y reducir la deuda de corto plazo (flotante) absteniéndose de recurrir a los mercados financieros externos. Además, con la ayuda que proporciona ésta al reasentar la actividad económica al nivel nacional, el eurodracma contribuiría a fortalecer a largo plazo una economía más sostenible y resistente a los choques externos.

Esta solución, temporal, reduciría la evasión de impuestos

Una moneda ‘federal’ puede coexistir con otras ‘provinciales’

El problema de fondo seguiría siendo renegociar la deuda

Se puede decir que esto no resuelve el problema fundamental de Grecia; a saber, la carga insostenible actual de la deuda pública. Renegociar la deuda es de hecho esencial, pero es una cuestión de equilibrio de poder entre Grecia y sus acreedores, y creemos que la adopción del eurodracma podría inclinar la balanza a favor de Grecia, dando más tiempo y espacios de negociación para una posible cancelación parcial y/o conversión de la deuda, también dando la posibilidad de salir de la zona euro de manera menos catastrófica.

El éxito de esa política obviamente no es automático y depende de la capacidad del Gobierno para fomentar la confianza en el valor monetario del nuevo instrumento. Las experiencias pasadas muestran que su introducción debe negociarse con el sector privado y también en el seno del sector público. Igualmente, la creación de tal instrumento de pago requiere el apoyo de un bloque de fuerzas sociales con valores comunes de justicia social y dignidad nacional. La victoria electoral de Syriza y el apoyo popular al Gobierno griego hacen pensar que existe este bloque que estuviera a favor del eurodracma.

PARA SABER MÁS

http://www.veblen-institute.org/De-la-monnaie-unique-a-la-monnaie