7. Los tipos de interés no pueden ser negativos

Cuando un Estado, un Ayuntamiento, una empresa o un individuo necesita más dinero del que tiene, pide prestado lo que le falta. Y cada uno de estos actores económicos encuentra normal pagar intereses sobre estos préstamos. Quien presta —ya sea un banco o inversores en los mercados financieros— ofrece un servicio y corre el riesgo de no ser reembolsado; todo esto se cobra. Esta retribución, medida por el tipo de interés, es más o menos importante, pero por definición es positiva.

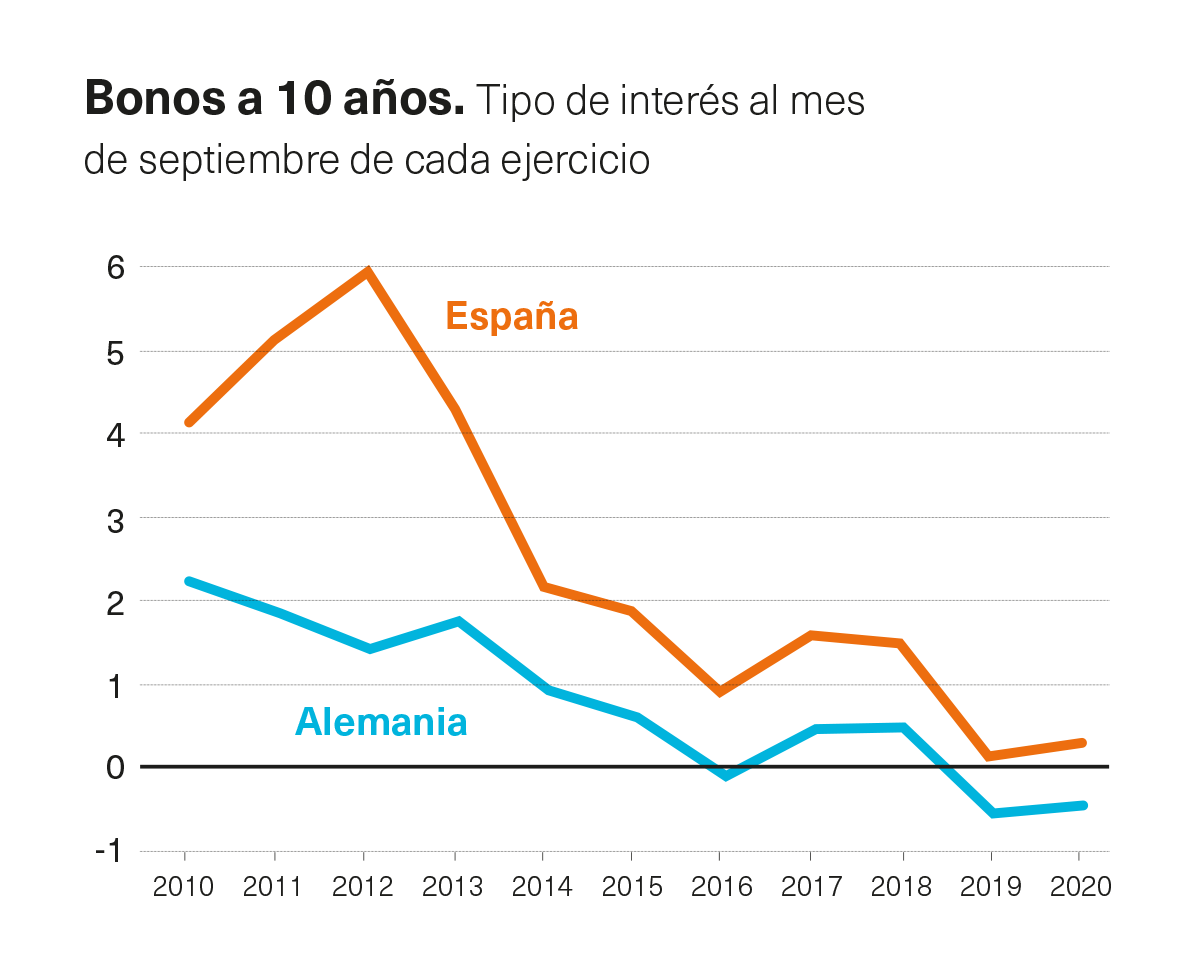

Sin embargo, en los últimos años ha surgido una anomalía: se ha observado que determinados prestatarios, principalmente Estados con economías poderosas, pero también determinadas empresas, pueden endeudarse a tipos de interés negativos. Según estimaciones de la agencia de información financiera Bloomberg, en 2019, un tercio de prestatarios considerados de bajo riesgo pudo obtener el dinero a tasas negativas, una proporción significativa. Algunos países europeos, como Alemania y Francia, llevan tiempo con el tipo de interés del bono a 10 años en franjas negativas y hasta España, cuyo bono a 10 años rinde un exiguo 0,28%, se ha beneficiado desde el año pasado de algunas emisiones de deuda a tipos negativos a pesar de su elevado nivel de endeudamiento. Es decir, los inversores prestan dinero y no solo no hay que pagarles nada por este servicio sino que... ¡en ocasiones dan dinero para que lo aceptes!

UN EFECTO DE LOS BANCOS CENTRALES

¿Cómo se explica esta situación? El factor clave tiene que ver con las políticas monetarias. El Banco Central Europeo (BCE) compraba antes de la pandemia activos financieros por valor de 20.000 millones de euros al mes, una política iniciada en 2015 para hacer frente a la crisis de la deuda, que puso en jaque a la misma UE. Y ahora ha puesto sobre la mesa 1,3 billones de euros para financiar de forma sostenible la deuda pública de los Estados como consecuencia de los estragos provocados por la covid-19.

Solo unos cuantos privilegiados notan los beneficios de la globalización

Ante una fuerte y duradera demanda de los títulos que ofrecen, los prestatarios pueden ofrecer tipos de interés cada vez más a la baja. En un clima global lleno de incertidumbres (desaceleración del crecimiento, guerras comerciales, pandemia, etc.), Estados como Alemania, Francia y algunos otros se consideran valores seguros, lo cual ahora mismo importa más que el rendimiento.

Sin embargo, las políticas del banco central no lo explican todo. Las tasas de interés tenían una tendencia a la baja mucho antes de la crisis subprime y de la eurozona. Desde finales de la década de 1990, las finanzas globales tienen excedentes de ahorro en relación con los proyectos de inversión: menor menor demanda de dinero y mayor oferta, con lo que se reduce el precio del dinero.

TENDENCIA MULTISECULAR

Un estudio histórico fascinante del economista Paul Schmelzing muestra incluso una tendencia multisecular a la baja en el coste del dinero. La tasa de interés global (considerando a un grupo de ocho grandes países) a largo plazo ha pasado de un promedio de poco más del 10% en el siglo XIV al 1,3% a principios del XXI en términos reales (corregido por la inflación). Si la tendencia continúa, las tasas reales a corto plazo estarán permanentemente en territorio negativo a finales de la década de 2020, mientras que a largo plazo seguirán la tendencia en la segunda parte de nuestro siglo. ¡Realmente va a ser necesario reexaminar los libros de texto de economía!