¡Atención a la deuda china!

Finanzas: El aumento de los créditos al sector privado chino y la expansión del opaco sistema bancario paralelo son una amenaza para la economía mundial.

Mercado rural la provincia de Hebei (China), el pasado mes de febrero. FOTO: Zhang YuanGeng

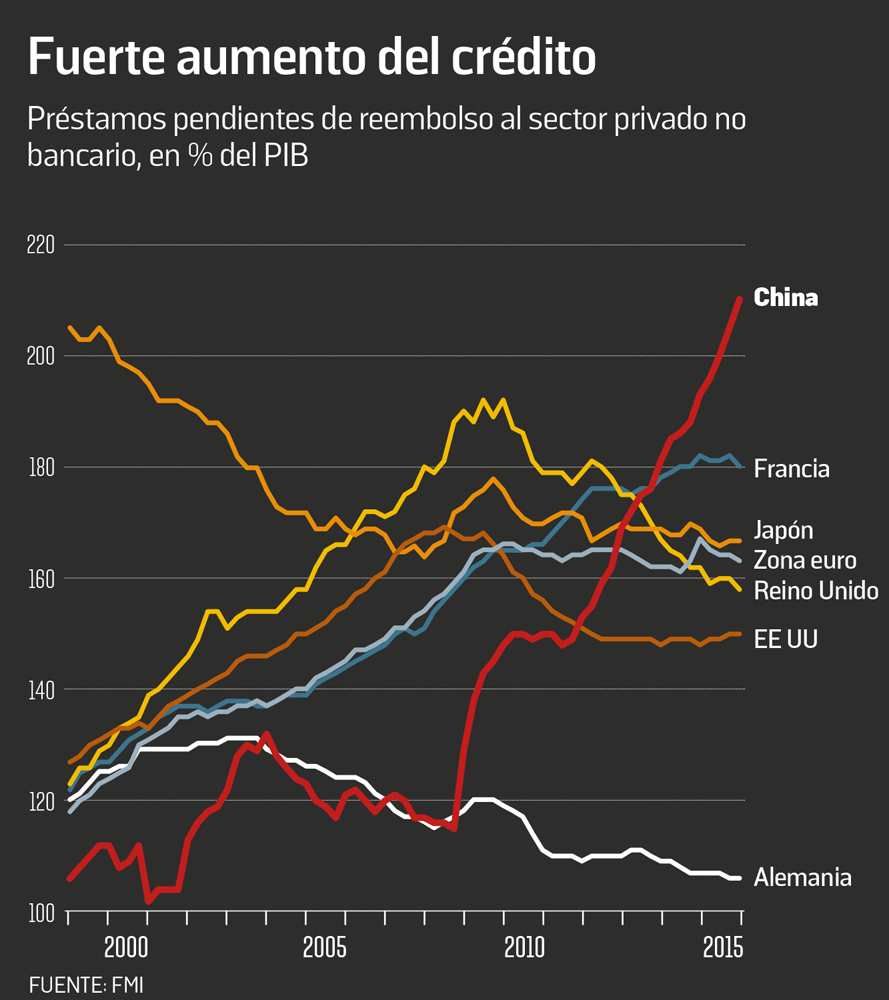

Es un hecho conocido: las fases de boom prolongado del crédito tienen tendencia a terminar mal. La inquietud que suscita China desde este punto de vista está ampliamente justificada. Desde finales de 2008 los créditos pendientes a las empresas (privadas y públicas) y a los hogares han aumentado 100 puntos del PIB hasta alcanzar el 210% de éste en el primer trimestre de 2016, según el Banco de Pagos Internacionales, un nivel mucho más alto que el de Estados Unidos (170%) en vísperas de la crisis financiera de 2008 (véase el gráfico), y sin comparación con los índices de endeudamiento privado característicos de las economías emergentes.

El gran aumento del crédito, emprendido por las autoridades chinas para contrarrestar los efectos de la recesión global, se interrumpió en verano de 2010 debido a un endurecimiento de la política monetaria, para dispararse a partir de 2012. A pesar de las repetidas declaraciones de que es necesario limitar el aumento del endeudamiento, y de las medidas tomadas en ese sentido, las autoridades tienen tendencia a aflojar las riendas cada vez que la ralentización de la economía es demasiado pronunciada o que la desconfianza de los mercados amenaza la estabilidad de la Bolsa y del tipo de cambio. En consecuencia, los créditos a la economía siguen creciendo dos veces más que el PIB, y las deudas, acumulándose, especialmente las de las empresas públicas, que son la causa de la mitad del endeudamiento del sector productivo, pese a que sólo fabrican una quinta parte del total de la producción.

COMO EEUU ANTES DE LA CRISIS

El problema al que se enfrenta el Gobierno chino es muy fácil de enunciar: cómo gestionar la transición de un crecimiento hasta ahora liderado por la inversión y las exportaciones hacia un modelo centrado en el consumo interior y el desarrollo de los servicios, sin provocar una desaceleración demasiado marcada de la actividad. El crecimiento del PIB, que ha pasado de un ritmo del 10% en los años 2003-2010 al 6,4% en 2013, no puede caer por debajo del 6% sin poner en peligro el empleo, y con él la estabilidad social.

El problema recuerda al del Estados Unidos antes de 2008

Poco inclinado a permitir que se hundan las empresas sobreendeudadas, el Gobierno apuesta por la demografía —en otras palabras, por las jubilaciones de una población que envejece— para desactivar una bomba social que explotaría sin remedio si, siguiendo una lógica de mercado, se llevaran a cabo una serie de reestructuraciones. A riesgo de mantener a flote las empresas en cuestión (en la siderurgia, el cemento, el carbón, la construcción naval o la construcción) mediante nuevos préstamos de la banca pública.

Ahora bien, a la hora de captar el ahorro del público, los bancos oficiales, muy controlados por el Estado, se encuentran con la creciente competencia del sector bancario paralelo*. Este sistema paralelo, que no duda en colocar los fondos en valores de alto riesgo y en comprar los créditos dudosos de los bancos, propone a sus clientes unos productos financieros de una rentabilidad mucho mayor que la ofrecida por los depósitos bancarios clásicos. Las entidades financieras que lo componen están cada vez más presentes en el mercado interbancario, donde prestan a muy corto plazo su tesorería excedentaria a los bancos tradicionales.

El riesgo asociado al elevado nivel de endeudamiento se multiplica así debido a su diseminación en entidades financieras opacas y no reguladas, en una configuración que recuerda a la del sistema estadounidense anterior a su implosión de 2008. Esta inquietante configuración se ve agravada por la persistente reducción de los precios de la producción (-2,6% en doce meses en agosto de 2016, y cincuenta y dos meses consecutivos de descenso) como resultado del elevado nivel de la capacidad excedentaria de las empresas que grava su rentabilidad. En este contexto, toda restricción de liquidez debilita al sector productivo, y con él la Bolsa y el tipo de cambio, como se vio en el segundo semestre de 2015.

Frente a este aumento de los riesgos financieros, las autoridades disponen de algunos márgenes de maniobra importantes. La deuda pública consolidada, incluyendo la de los gobiernos locales, se elevaba a un 56% del PIB a finales de 2015, un nivel comparable al de México o Polonia y que permite aún absorber choques como el derivado de una reestructuración forzosa de las empresas públicas. El banco central, aunque ha empleado el 20% de sus reservas de divisas en la defensa del yuan en 2015-2016, dispone aún de un colchón de más de tres billones de dólares. Con un superávit por cuenta corriente que vuelve a aumentar debido a la disminución de la demanda interior, debería poder bloquear nuevos ataques especulativos y mantener el control de su moneda. En principio, también puede reforzar el control de cambios, aunque semejante medida causaría mal efecto en un momento en que el FMI acaba de incluir el yuan en la cesta de monedas de reserva que componen el DEG.

Igualmente reales son los riesgos de deflagración financiera, y el suave aterrizaje de la economía china, al que aspiran las autoridades, está todo menos garantizado. Si el montante de los créditos dudosos en posesión de los bancos oficiales (7% del PIB) podría, en caso de crisis, ser absorbido sin amenazar la estabilidad de las finanzas públicas, la acelerada expansión del sistema bancario paralelo y su creciente interconexión con los bancos oficiales hacen que planee una seria amenaza sobre el sistema financiero en su conjunto.

PRIMERAS VÍCTIMAS

Si dicho riesgo se concretara, la onda recesiva se propagaría hacia el resto del mundo a través de cuatro canales principales: el volumen del comercio mundial, los precios de los productos de base, los flujos de capitales y el tipo de cambio. Con un 10% de las importaciones mundiales de bienes y servicios, el efecto de propagación sobre la actividad mundial de China es enorme. Pese a la ralentización de su economía, aún aporta un tercio del crecimiento mundial.

Evidentemente, las economías emergentes serían las primeras víctimas de una crisis china, empezando por las que están más implicadas en la división del trabajo a escala regional (Corea del Sur, Taiwán, Indonesia, Malasia…). Los exportadores de materias primas y de petróleo, ya muy debilitados tras cinco años de caída de los precios en los mercados mundiales, se verían también muy afectados. Entre las economías avanzadas, Alemania y Japón son las más expuestas por su especialización en bienes de equipo, que constituyen la mayor parte de las importaciones chinas. En total, si se tienen en cuenta los efectos indirectos de la caída de la demanda de los principales proveedores de China, un retroceso de un punto de la demanda final china, provocaría una bajada del 0,25% del PIB mundial al cabo de un año.

En el ámbito financiero, la escasa integración de China en los circuitos mundiales debería limitar las repercusiones sobre el sistema financiero de las economías avanzadas. Sin embargo, las economías emergentes se verían inmediatamente golpeadas por la huida de los capitales hacia las monedas refugio (dólar y yen), debilitando aquellas cuyos déficits por cuenta corriente son mayores (Brasil, Suráfrica, Turquía…). Finalmente, una devaluación no controlada del yuan tendría un efecto devastador sobre los competidores directos de China, sobre todo en Asia. Permitir a China dar salida a sus excedentes en el mercado mundial, también podría acentuar las presiones deflacionistas a escala global.

* LÉXICO

Sistema bancario paralelo o “finanzas en la sombra”: Está compuesto por entidades financieras no reguladas que contribuyen a la financiación no bancaria de la economía ofreciendo al público, y también al sistema financiero en su conjunto, inversiones en productos financieros con frecuencia complejos y de alto riesgo.