Cómo zafarse de la deuda

Finanzas públicas: En el mundo aparecen nuevos polos de endeudamiento, tanto en las economías emergentes como entre los países desarrollados.

Alexis Tsipras (derecha), con Yanis Varufakis. Foto: VASILIS VERVERIDIS

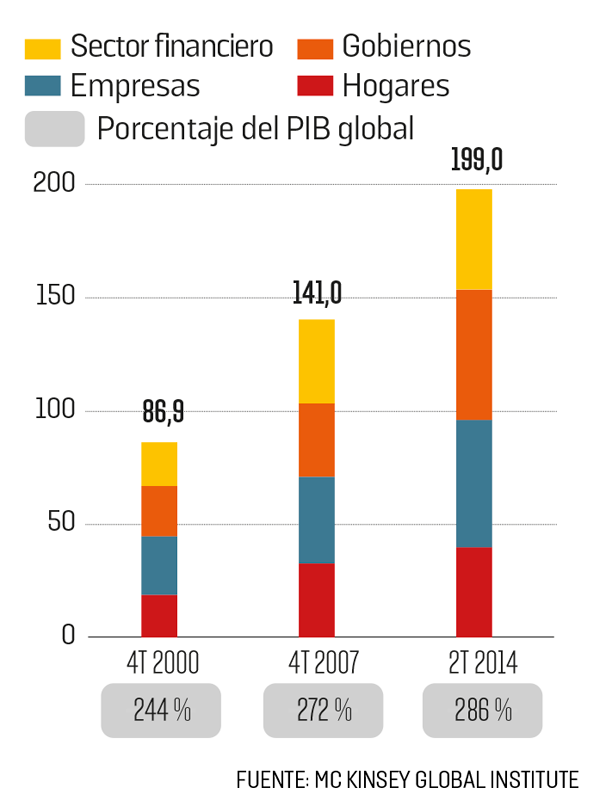

Siete años después de la irrupción de la crisis financiera global, la deuda continúa gravitando sobre las economías del mundo desarrollado y amenaza también a las de los países emergentes. A diferencia de lo que podría aconsejar el sentido común, el peso de la deuda –pública y privada– a escala global no sólo no es menor hoy en relación con la de 2007, sino que incluso ha aumentado. Es cierto que, tras el crecimiento exponencial entre los años 2000-2007 (¡el 7,3% anual en dólares!), el ritmo del endeudamiento se ha lentificado, pero aun así ha seguido siendo superior al crecimiento de la economía mundial durante el período 2007-2014.

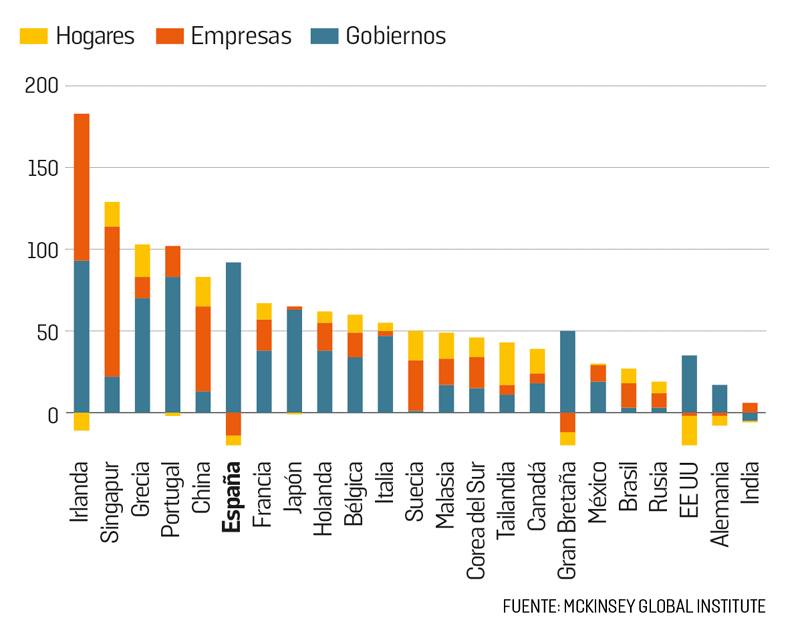

Esta sorprendente constatación, que ha puesto de manifiesto un reciente informe del McKinsey Global Institute, se explica en parte por el surgimiento de nuevos polos de endeudamiento: ante todo en China, pero también en las economías avanzadas (países escandinavos, Holanda, Corea del Sur). Asimismo, es resultado de la persistencia del endeudamiento total en los países más afectados por la crisis financiera, en los que el rápido aumento de la deuda pública se ha visto muy poco compensado por el desendeudamiento de los agentes privados.

MÁS DESARROLLO, MÁS DEUDA

Cerca de la mitad del aumento de la deuda global desde 2007 procede de las economías emergentes. En algunos países –por ejemplo, Chile, Malasia o incluso Indonesia–, el aumento de la deuda es consecuencia lógica del desarrollo progresivo de los mercados financieros locales en un contexto de crecimiento sostenido de la actividad. En sí mismo, este aumento no es preocupante.El caso de China es, sin embargo, muy diferente. Limitado hasta la llegada de la crisis, el nivel de endeudamiento se ha cuadruplicado en este país en sólo siete años, elevando la deuda total de los agentes públicos y privados, incluido el sector financiero, hasta el 282% del PIB en 2014; es decir, más que la existente en Estados Unidos (269%).

Tan inquietante como su nivel y su vertiginoso aumento (a un ritmo del 25% anual) es la naturaleza de ese endeudamiento. Cerca de la mitad del crédito pendiente está, en efecto, ligada directa o indirectamente al mercado inmobiliario y del suelo, cuyos precios, muy sobrevalorados, han comenzado a ajustarse a la baja. Igual que lo que ocurría en Estados Unidos antes de 2007, el porcentaje más dinámico del crédito procede del sistema bancario paralelo. Prácticamente inexistente hasta mediados de la década pasada, este sistema capta el ahorro del público para instituciones financieras no bancarias, que lo colocan en activos de alto riesgo. A él pertenecen casi la mitad de los nuevos créditos suscritos en 2013 y 2014. Frenar esta espiral de endeudamiento sin romper el crecimiento es el principal desafío al que hoy se enfrentan las autoridades chinas.

El otro gran vector de la progresión del endeudamiento global procede de los gobiernos de los países más afectados por la crisis financiera. En el transcurso de siete años, la deuda pública de las economías avanzadas se ha incrementado en 19 billones de dólares, y ha pasado del 73% al 112% del PIB, de media, en el conjunto de los países miembros de la OCDE.

La deuda privada baja algo, pero la pública se incrementa, y más

La solución menos dolorosa es ‘monetizar’ las deudas

Las razones de este incremento son conocidas: según el Fondo Monetario Internacional (FMI), más de la mitad del aumento de la deuda pública desde 2008 es resultado de los estabilizadores automáticos *, o dicho de otro modo, de las pérdidas netas de ingresos presupuestarios originadas por la caída brutal de la actividad y la anemia de crecimiento que la siguió. Alrededor de una quinta parte procede de las medidas de reactivación tomadas tras la recesión. Menos de una décima parte puede ser atribuida a posteriori a las medidas de apoyo al sistema financiero, una vez tomado en cuenta el impacto de la reactivación de los mercados financieros y de las amortizaciones efectuadas por los bancos. El saldo procede esencialmente de las cargas de intereses ocasionadas por la deuda pública.

Masivamente utilizada, el arma presupuestaria debería en principio amortiguar el impacto de la crisis y facilitar la recuperación de la actividad hasta que los agentes privados logren sanear sus balances financieros. De hecho, en los países más afectados por la crisis inmobiliaria y bancaria (Estados Unidos, Reino Unido, Irlanda y España), la deuda de los hogares se ha reducido; en ocasiones, de modo significativo, como en Estados Unidos (–18 puntos del PIB) e Irlanda (–11 puntos del PIB), países en los que se ha estimulado el desendeudamiento mediante dispositivos específicos (impagos deliberados en EE UU, revisión de contratos en Irlanda). El caso de Irlanda es especial: el aumento masivo del endeudamiento de las empresas es resultado, como en Singapur, de la actividad de las multinacionales que utilizan el país como una plataforma para su actividad a escala regional.

En Gran Bretaña y España también se han desendeudado las empresas, aunque en menor medida.

MENOS CRÉDITO A LAS 'PYMES'

Paralelamente, la deuda del sector financiero se ha contraído netamente en Estados Unidos y el Reino Unido, pero también en Alemania y, más recientemente, en Francia; las formas más perniciosas de financiación compleja como el CDO* y los CDS * están en franco retroceso. Estimulado por la nueva regulación bancaria, el desendeudamiento del sector financiero constituye, sin embargo, un arma de doble filo, pues es sinónimo de reducción o de estancamiento del crédito bancario a las empresas. Éstas se dirigen entonces a los mercados bursátil y de bonos –renta fija– si se lo permite su base financiera. O en ocasiones, a instituciones financieras no bancarias (fondos monetarios, fondos especulativos...). Dado su reducido tamaño, las pymes, por el contrario, se ven privadas de crédito.

A partir de la crisis, la práctica totalidad de las nuevas financiaciones a las empresas en las economías avanzadas procede de fuentes no bancarias. Esto, a la larga, puede plantear dificultades añadidas para la estabilidad financiera, dado que esos actores se hallan generalmente menos vigilados por las instancias de regulación que los bancos en lo que a la gestión de riesgos se refiere.

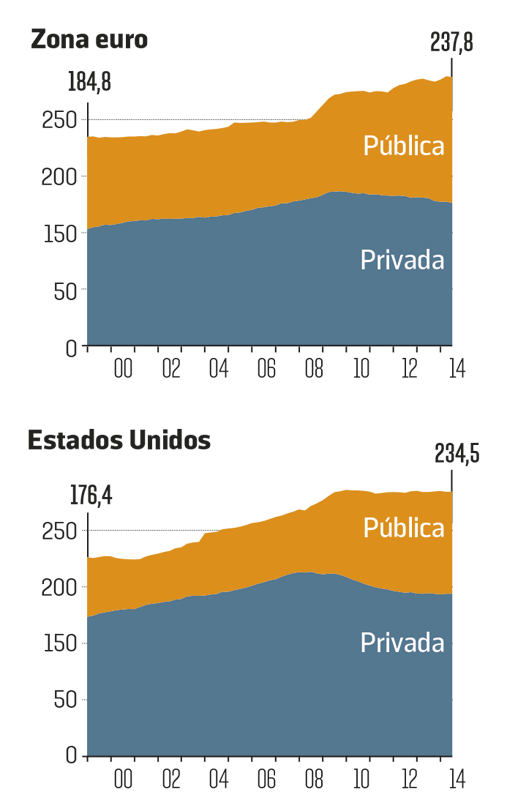

MÁS AUSTERIDAD, MÁS DEUDA

En resumen, si bien el movimiento de desendeudamiento privado es significativo en los países anglosajones, sigue siendo muy limitado en la zona euro, a excepción de España, sobre todo en comparación con la espectacular progresión de la deuda pública. Con un aumento de 3,6 billones de euros en siete años, la deuda pública de la zona equivale prácticamente ahora a un año de PIB. Sin embargo, la deuda de las empresas y de los hogares casi no ha disminuido.

El caso de Grecia es significativo. A pesar de la caída del crédito, la deuda de los hogares, de las empresas y de las instituciones financieras ha continuado aumentando desde 2009. La explicación de este fenómeno reside en el mecanismo de la debt-deflation descrito por Irving Fisher en 1933: el economista estadounidense señala el impacto de la bajada de los precios y de los ingresos sobre el valor real de las deudas en los períodos de crisis financieras agudas. En la medida en que no se reestructure o anule, todo el peso de la deuda sigue cayendo sobre los gastos de los agentes endeudados, deprimiendo la demanda interna (–25% en términos reales desde 2010 en Grecia) y agravando las tendencias deflacionistas de la economía.

Esta lógica perversa es la que funciona en el conjunto de la zona euro. A pesar de los considerables esfuerzos que las políticas de austeridad han exigido a la población desde 2011, la deuda pública ha continuado aumentando: desde hace tres años, el nivel de la deuda, medido en puntos del PIB, aumenta anualmente más en la zona euro que en Estados Unidos, a pesar de que los déficits públicos son, con diferencia, inferiores en el Viejo Continente.

En el caso de Grecia, un ajuste presupuestario equivalente a 17 puntos del PIB en el espacio de cinco años no ha impedido que la deuda pública pase del 130% del PIB en 2009 al 175% en 2014. Por una sencilla razón: el PIB nominal del país ha bajado un 25% en el mismo período. La depresión causada por la austeridad explica por sí misma la mayor parte del aumento de la deuda respecto al PIB. Una constatación que volvemos a encontrar en Italia y en Portugal. La razón que lo explica es una evidencia que ignoran sistemáticamente los defensores de una gestión contable de la economía: los gastos de unos son los ingresos de otros. Exigir el desendeudamiento de todos a la vez sólo consigue contraer los gastos y, por tanto, los ingresos de unos y otros y agravar a la postre el peso de las deudas de cada uno.

El peso de la deuda se agrava si todo el mundo se desendeuda a la vez

Si los acreedores gastan, equilibrarán el esfuerzo de los deudores

En el caso de la zona euro, la situación es aún más absurda pues, aunque algunos países están sobrendeudados, la zona en su conjunto es excedentaria respecto al resto del mundo. Y su superávit no deja de aumentar: en 2014, llegó a 300.000 millones de euros; es decir, el 3% del PIB. Al no estar endeudada más que respecto a sí misma, para salir airosa de la crisis bastaría con que el esfuerzo de limitación del gasto de los deudores se compensara con un aumento del gasto de los acreedores (Alemania, Benelux, Finlandia). O más aún, que los bancos centrales compraran las deudas públicas, como está sucediendo desde 2009 en Gran Bretaña y en los Estados Unidos, y cuyo ejemplo decidió a partir de marzo pasado (¡por fin!) el Banco Central Europeo (BCE).

REPARTO DE LA CARGA

Sin crecimiento y/o monetarización de las deudas, la solvencia de las naciones sobreendeudadas únicamente puede restablecerse mediante una reestructuración –eufemismo de depreciación– de las deudas, sinónimo de reparto de la carga del ajuste entre acreedores y deudores.

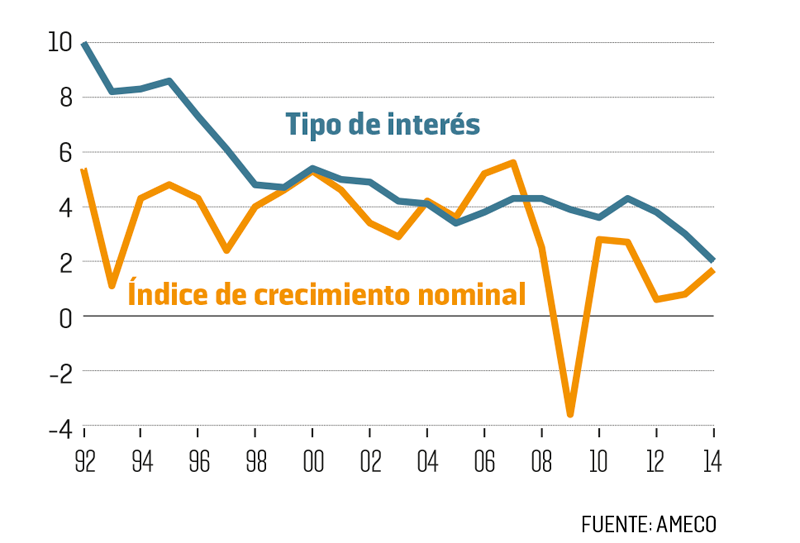

Para estabilizar las deudas públicas en Europa, es evidentemente necesario que el BCE prosiga en su esfuerzo por mantener al nivel más bajo posible los tipos de interés de la deuda soberana (véase recuadro). Pero no será suficiente. Mientras las medidas de austeridad presupuestaria graviten sobre la actividad y los precios, el problema de la sostenibilidad de la deuda continuará perturbando los mercados, y las tensiones sobre los tipos de interés persistirán.

Dejando a un lado el caso griego, el problema se plantea con especial agudeza en Italia, cuya necesidad de financiación (déficit presupuestario y refinanciación de la deuda) se acerca al 30% del PIB en 2105. Pero también es acuciante en España, Portugal y Francia (20% del PIB cada uno). Con la proximidad de las elecciones en España, a finales de este año, el riesgo de contagio despertado por la votación griega no es únicamente financiero: ha pasado a ser político y amenaza a la propia construcción europea.

* LÉXICO

Estabilizadores automáticos: mecanismos fiscales y sociales que aumentan los gastos (como las prestaciones por desempleo) y reducen los ingresos presupuestarios (como el IVA) cuando se ralentiza la actividad, y que actúan a la inversa en las de aceleración. La evolución automática del déficit compensa en parte los ciclos del gasto privado.

CDO (Collateralizaded Debt Obligations): Productos financieros complejos y opacos que estuvieron en el núcleo de la crisis de las hipotecas tóxicas de 2007. La banca de inversión los utilizó para transferir el riesgo de impago a los inversores financieros.

CDS (Credit Default Swaps): Comparables a pólizas de seguros, son títulos que se suscriben como protección ante un riesgo financiero (un impago). Pueden suscribirlos tanto los acreedores que quieran protegerse del riesgo de impago como cualquiera que desee apostar sobre si tal riesgo se materializará.

EVOLUCIÓN

La deuda ha ido a más en el mundo

Reparto de la deuda, en billones de dólares en 2000, 2007 y 2014

COMPARATIVA

EE UU controla su deuda privada y estabiliza la total. Europa, menos

Endeudamiento de los sectores privado no financiero y público en la zona euro y en Estados Unidos, en % del PIB

CAUSA - EFECTO

La deflación y la austeridad impiden el desendeudamiento

Tipo de interés a largo plazo e índice de crecimiento nominal del PIB en la zona euro, en %

Lectura: Debido al estancamiento de la economía europea y a la gran debilidad de la inflación, el crecimiento nominal del PIB (es decir, el crecimiento en volumen, más la inflación) es también muy escaso. Por eso, aunque los tipos de interés a largo plazo sean muy bajos debido a la actuación del Banco Central Europeo (BCE), ello no tiene ningún efecto positivo: siguen siendo superiores al crecimiento nominal del PIB, lo que impide el desendeudamiento y desalienta la inversión.

CONTRASTE

Alemania es la excepción europea en el elevado aumento de la deuda de sus vecinos

Variaciones de la deuda total entre finales de 2007 y mediados de 2014 (exceptuando la deuda del sector financiero), en puntos del PIB

PARA SABER MÁS

Debt and (not much) Deleveraging, por Richard Dobbs y otros, McKinsey Global Institute, febrero 2015. Está disponible en: www.mckinsey.com/insights/economic_studies/debt_and_not_much_deleveraging

Dette et cycle financier: perspectives nationales et mondiales, Banque des règlements internationaux, 84º informe anual, 29 de junio de 2014. Está disponible en www.bis.org/publ/arpdf/ar2014_fr.htm