Estado busca dinero de banco central

Riesgo: Mientras no se reactive el crédito y sea tan masivo el subempleo, la financiación de la deuda de los Estados por los bancos centrales puede alimentar burbujas.

1. DE FINANCIAR LA GUERRA A UNA ECONOMÍA ESTABLE

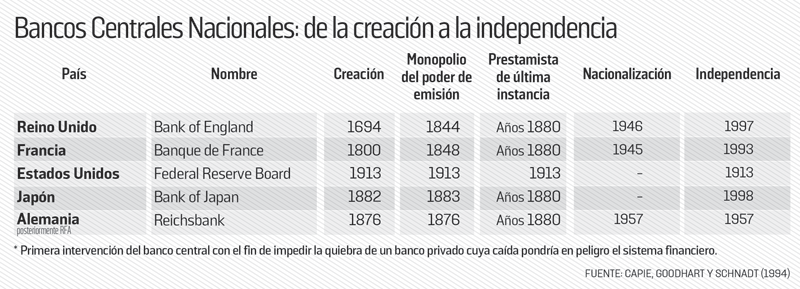

Como dijo Tucídides hace 2.500 años, el dinero es el nervio de la guerra. Los historiadores contemporáneos, que consideran que la creación del Banco de Inglaterra en 1694 fue una de las claves de la victoria británica en la pugna por la hegemonía marítima y política europea en el siglo XVIII, no desmentirán a su colega de la Grecia clásica. El Banco de Inglaterra, primer gran banco central, revolucionó el modo de financiar el Estado. Emanación de los financieros de la City de Londres, gestiona la deuda pública y garantiza al Gobierno un acceso regular y poco oneroso al capital privado gracias al privilegio de emitir moneda y al control del Parlamento sobre su actividad.

Establecida sobre bases sólidas, la credibilidad financiera del Estado, de la que desgraciadamente Francia careció hasta comienzos del siglo XIX, posibilita un auge espectacular de la deuda pública. En el lapso de 20 años, pasó de 1 a 48 millones de libras esterlinas, es decir, del 2,5% al 100% del PIB. Tras las guerras napoleónicas alcanzó el 200% del PIB sin que jamás se registrara el más mínimo retraso en el pago de los intereses.

En su calidad de banqueros del Estado, las instituciones emisoras, que se multiplicaron en Europa a lo largo del siglo XIX, desempeñan un papel esencial en la estabilización de las finanzas públicas, gracias a las líneas de liquidez que otorgan a los gobiernos y a la ayuda financiera que aportan en tiempos de guerra. Sin embargo, su capacidad de creación monetaria se vio limitada en esa época por el régimen de patrón oro que obligaba al banco central a garantizar la convertibilidad en oro de los billetes que emitía. Este obstáculo se suprimió por primera vez durante la Primera Guerra Mundial. Las mayores necesidades de financiación obligaron a los Estados europeos a imponer la inconvertibilidad del papel moneda (1) en oro. El recurso intensivo a la máquina de fabricar billetes —la financiación del déficit mediante la creación de moneda por los bancos centrales— provocó un aumento de precios que, entre 1914 y 1919, se multiplicaron por dos o tres, según los países.

La actuación de los bancos centrales europeos se justificaba por las circunstancias excepcionales provocadas por la Gran Guerra. Y no fue hasta los años veinte, con la vuelta al patrón oro, cuando se entabló el debate sobre la necesidad de una política monetaria dirigida expresamente al sostén de la actividad. Donde más fuerza adquirió fue en Gran Bretaña, pues en 1925 se restableció la convertibilidad-oro de la libra en la paridad de antes de la guerra. Muy desventajosa para los productores británicos, la sobrevaloración de la moneda provocó una deflación de los salarios y los precios. Para frenar la huida de capitales, el Banco de Inglaterra mantuvo su tipo de interés al nivel prohibitivo del 5%. Esta política fue muy criticada por John Maynard Keynes quien, a partir de 1923, denunció la “reliquia bárbara” que era el patrón-oro y la parálisis monetaria que provocaba. A juicio del autor de Breve tratado sobre la reforma monetaria, el banco central debe ser libre de fijar un tipo de interés a un nivel compatible con el pleno empleo, siempre y cuando la estabilidad de los precios no se vea amenazada.

Esta idea, que recuperó en el Tratado sobre la moneda (1930), adquirió plena actualidad durante la Gran Depresión. El temor a que un aumento de la oferta de moneda fuera de naturaleza inflacionista, propagado por los defensores de la teoría cuantitativa del dinero (2), se consideró sin fundamento en un contexto depresivo marcado por una insuficiencia crónica de la demanda.

La solución keynesiana consistía en compensar la debilidad del gasto privado con un aumento del gasto público y en financiar el déficit presupuestario mediante la emisión de moneda, de modo que se bloqueaba cualquier aumento de los tipos de interés. Esta política, que encontró su expresión parcial en el New Deal (3) estadounidense, fue posible gracias al abandono del patrón oro que liberó a la política monetaria de la obligación de defender el tipo de cambio. Y constituyó el fundamento de las políticas económicas de regulación de la demanda que carecterizarían los 30 años posteriores a la guerra en la mayor parte del mundo desarrollado.

2. DE LA REGULACIÓN COYUNTURAL A LA ESTABILIZACIÓN MONETARIA

Legitimada por el modelo keynesiano, la financiación monetaria del déficit público se convirtió en una práctica habitual después de la guerra, sobre todo en el mundo anglosajón. En numerosos países (Francia, Gran Bretaña, Holanda, Noruega, Australia...) el deseo de asumir la política monetaria llevó al Estado a nacionalizar el banco central.

La financiación del Estado por parte del banco central puede ser directa: anticipos al Tesoro (limitados en el caso del Banco de Francia por la ley del 3 de enero de 1973) o descuentos de créditos en manos de las instituciones públicas (caso de la Caisse des Dépôts).

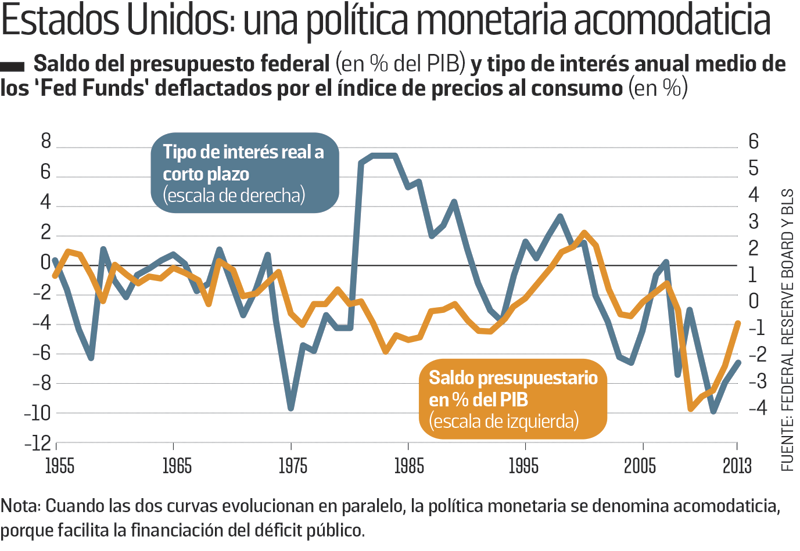

También puede ser indirecta si el banco central decide asociar el aumento de la deuda pública a un incremento de la oferta de moneda. En ese caso, que de largo es el más corriente, el instituto emisor no financia directamente al Gobierno, pero regula la liquidez bancaria para contrarrestar el alza de los tipos de interés causada por el aumento de las necesidades de financiación de la Administración. Concretamente, el banco central adquiere en el mercado interbancario títulos (bonos de Tesoro) en posesión de los bancos, lo cual se traduce en un aumento de la liquidez bancaria. Estas operaciones open market (4), que forman parte de su gestión continua de oferta de moneda, no monetizan el déficit público, pero son útiles para la financiación, pues tienen un coste reducido para el Tesoro. Un resultado similar se logra cuando la liquidez prestada por el banco central a los bancos se coloca en títulos de la deuda pública.

El riesgo inflacionista, sofocado en los años 1930 por la amplitud de la depresión, volvió a ser palpable en el contexto de pleno empleo de los años sesenta. La curva de Phillips resume el enfoque keynesiano del problema, al hacer depender la inflación de los salarios, y estos, del paro. Cuando se aproxima el pleno empleo, se impone un freno de la demanda para evitar la caída de los salarios y los precios. El banco central puede entonces deshacerse del lastre de los títulos públicos adquiridos en la fase baja del ciclo coyuntural para estimular el aumento de los tipos. Si el Estado persiste en el déficit tendrá que pagarlo en el mercado de los capitales.

Keynes denunció la “reliquia bárbara” que suponía el patrón oro

El Tratado de Maastricht culminó la vuelta a la ortodoxia monetaria

Este enfoque no resiste, sin embargo, la irrupción de la estanflación (5) de los años 1970. En un contexto de inflación de dos cifras y de desarrollo de los mercados de capitales internacionales privados, las presiones en favor de una estabilización monetaria se imponen en la mayoría de los países, al objetivo de volver al pleno empleo. La inflación, que reduce el valor real de los activos financieros, debilita el tipo de cambio y dificulta la financiación exterior de la economía. La vuelta a la ortodoxia monetaria, visible tanto en Francia (con el plan Barre) como en Estados Unidos (giro monetarista de la Fed, el banco central estadounidense, bajo la dirección de Paul Vockler), exigió un control estricto de la masa monetaria y una despolitización de los bancos centrales. Esta culminaría en Europa en 1993, con el Tratado de Maastricht, que prohíbe la financiación monetaria de los Estados y ha hecho de la independencia del banco central uno de los criterios para pasar al euro.

3. EN AUXILIO DE LOS BANCOS... Y DE LOS ESTADOS

Erigida en dogma por la Unión Monetaria Europea, la concepción minimalista de un banco central que garantiza la estabilidad de los precios y confía en las virtudes autorreguladoras de los mercados y, en un sentido más amplio, de la economía, estalla en pedazos tras las repetidas sacudidas financieras de este nuevo siglo.

Pero el resurgimiento de la amenaza deflacionista en Japón, a partir de los años noventa; en Estados Unidos, tras la crisis de las subprime; y, finalmente, en Europa con la crisis de la deuda soberana, ha trastocado el statu quo de las relaciones entre los bancos centrales y los Estados. Como sus tipos de referencia se acercan al nivel cero, los bancos centrales carecen, en efecto, de los instrumentos convencionales que les permiten remediar una bajada de los precios. Al estar a la baja los tipos de interés nominal, la deflación aumenta el peso de la deuda, cuya relación con la renta crece peligrosamente. El tipo de interés real —tipo nominal menos inflación— aumenta, mientras que la economía se hunde en la recesión. En un contexto de riesgo financiero exacerbado, a la disminución de los tipos a corto no va acompañada de una disminución paralela de los tipos a largo.

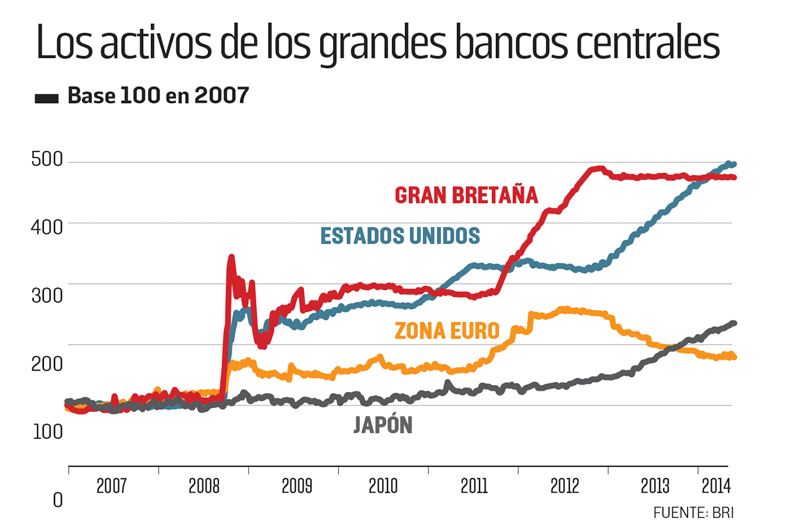

La solución, experimentada en Japón a partir de 2002 y recuperada por la Fed y el Banco de Inglaterra a partir de 2008, consiste en intervenir directamente en el mercado de renta fija para forzar la bajada de los tipos a largo. Esta política, denominada de “relajación cuantitativa”, llevó a la Reserva Federal a adquirir en cinco años más de tres billones de dólares de títulos —la mayoría de ellos en obligaciones del Tesoro estadounidense—, es decir, cinco veces el valor de su balance (véase gráfico).

En Gran Bretaña, dos tercios del aumento de la deuda pública desde 2008 se han financiado mediante la compra de títulos públicos realizada por el Banco de Inglaterra. En esos dos países, la actuación independiente del banco central permitió que los tipos a 10 años bajaran del 5% en 2008 a menos del 2% en 2012. Ello explica que Gran Bretaña no haya sufrido crisis de deuda soberana a pesar del hundimiento de su sistema bancario en 2008 y de la consiguiente explosión de la deuda pública. En 2013, las cargas de la deuda pública británica eran inferiores a lo que lo eran 15 años antes, a pesar de que su nivel de endeudamiento era el doble.

Respecto al riesgo inflacionista, enarbolado por los nostálgicos de la teoría cuantitativa, es nulo en la medida en que el crédito y la economía no se reactivan. Estas políticas, establecidas para impedir que las economías caigan en la deflación, están orientadas precisamente hacia una recuperación del índice de inflación susceptible de hacer que bajen los tipos de interés real. Si la salida de la “relajación cuantitativa” emprendida en Estados Unidos se anuncia difícil, no es tanto por un muy hipotético riesgo de que se dispare la inflacion como por el muy real de que aumenten brutalmente los tipos a largo que ella implica. Este riesgo se vislumbró en 2013, cuando la Fed comenzó a reducir el ritmo de sus compras en el mercado de renta fija. El principal problema que plantean estas políticas reside, sin embargo, en las burbujas financieras que provocan, en el mercado de renta fija y en la Bolsa, cuyas cotizaciones están ahora totalmente desconectadas de la economía real.

DATOS

MENOS DEL 2%

Era el tipo a diez años en Estados Unidos y Gran Bretaña en 2012, fente al 5% en 2008.

200% DEL PIB

Era el nivel de la deuda pública británica tras las guerras napoleónicas.

LÉXICO

(1). Inconvertibilidad del appel moneda: régimen monetario en el que el papel moneda no es convertible en oro o plata.

(2). Teoría cuantitativa de la moneda: teoría que atribuye el aumento del nivel general de precios a un crecimiento excesivo de la oferta de moneda.

(3). New Deal: nombre con el que se designa la serie de reformas monetaria, financiera y sociales puestas en marcha durante la presidencia de Franklin D. Roosevelt entre 1933 y 1936 y la política de grandes obras públicas emprendida en esa época por el Estado federal con vistas a reducir el paro.

(4). Intervención de open market: política del banco central consistente en intervenir en el mercado interbancario comprando o vendiendo títulos de deuda pública a corto plazo con el fin de aumentar (compra de títulos) o de disminuir (venta de títulos) la liquidez bancaria y regular a la vez el tipo de interés a corto plazo.

(5). Estanflación: coyuntura económica caracterizada por una conjugación de inflación y de estancamiento de la actividad y, por tanto, un aumento del paro.

PARA SABER MÁS

“Central Banking Post-crisis: What Compass or Uncharted Waters?”, por Claudio Borio, BIS Working Papers n.º 353, septiembre 2011, disponible en www.bis.prg/publ/work353.htm.

“The Development of Central Banking”, por Forrest Capie, Charles Goodhart y Norbert Schnadt, en The Future of Central Banking: the Tercentenary Symposium of the Bank of England, por Forrest Capie et alii, Cambridge University Press, 1994 disponible en http://eprints.ise.ac.uk/39606/

“Money Creation in the Modern Economy”. por Michael MCLeay, Amar Radia y Ryland Thomas, Bank of England Quartely Bulletin, 1.er trimestre 2014, disponible en www.bankofengland.co.uk/publications/Pages/