La diferencia ’técnica‘ más decisiva

Bancos centrales: Las opuestas políticas monetarias de la Fed y el BCE explican la sobrevaloración del euro frente al dólar y la dificultad europea comparada con EE UU.

El presidente del BCE, Mario Draghi. FOTOGRAFÍA: PARLAMENTO EUROPEO

¿Cómo reactivar la economía cuando los márgenes de maniobra presupuestarios se han agotado, el tipo de referencia del Banco Central es cero y los hogares están demasiado endeudados como para aumentar su gasto? La solución, si nos fiamos de los manuales de macroeconomía, consiste en devaluar el tipo de cambio o, al menos en un régimen de cambios flotantes, en impulsar su depreciación. A falta de poder activar los mecanismos de la demanda interior y a falta de una demanda mundial sostenida, las autoridades esperan así estimular la actividad mediante un aumento de la competitividad de la producción nacional, tanto en la exportación como en el mercado interior. La caída del euro, que ha perdido el 7% frente al dólar desde comienzos de este año, es, desde este punto de vista, una buena noticia.

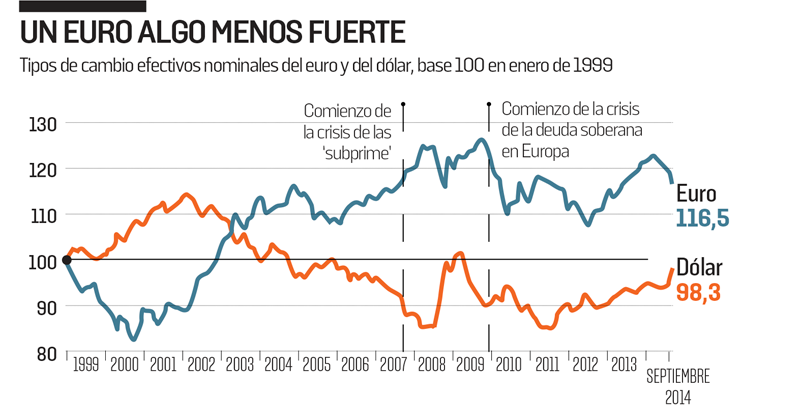

Desde que comenzó la crisis financiera a comienzos de 2007, la fortaleza de la moneda europea (véase el gráfico) ha penalizado constantemente a los productores de la zona euro. Medido respecto a una cesta de divisas, el tipo de cambio efectivo (1) del euro se situaba a comienzos de 2010, cuando estalló la crisis de la deuda soberana, en el 25% por encima de su nivel de enero de 1999, considerado generalmente como un nivel de equilibrio en lo que a las paridades del nivel de poderes adquisitivos (2) se refiere. En septiembre de 2014, pese a la fuerte depreciación del verano, el tipo de cambio efectivo del euro seguía sin alcanzar su nivel anterior a la irrupción de la crisis de las subprime en 2007.

A la inversa, los productores estado-unidenses se han beneficiado de la infravaloración casi permanente del tipo de cambio efectivo del dólar a partir de julio de 2007. Su depreciación ha llegado hasta el 15% respecto a su valor antes de la crisis. En septiembre de 2014, a pesar del estallido del billete verde, el tipo de cambio efectivo del dólar aún no había alcanzado su nivel anterior a la crisis.

POLÍTICAS DIVERGENTES

El contraste entre la debilidad del dólar y la fortaleza del euro hasta el verano de 2014 es sorprendente a la vista de las trayectorias reales y financieras de las dos economías durante ese período. Ni la diferencia de coyunturas, claramente favorable a EE UU (véase la tabla) ni la crisis de la moneda única, que alcanzó su punto culminante en el verano de 2012, han sido capaces de invertir la tendencia de fondo a la infravaloración del dólar y la sobrevaloración de la divisa europea.

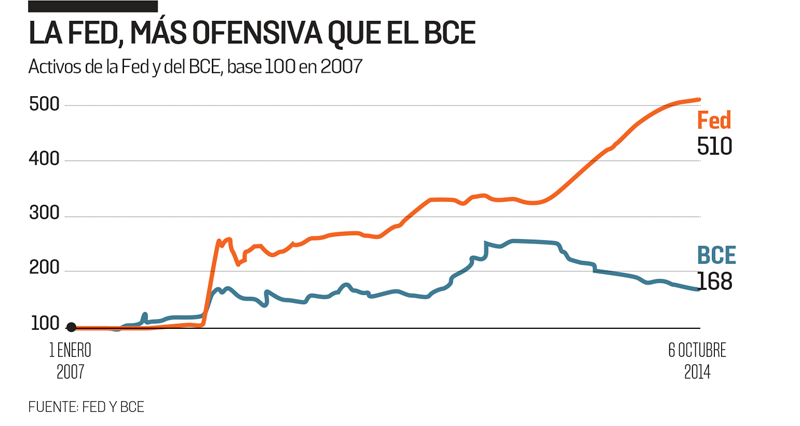

La explicación de esta paradoja reside fundamentalmente en la orientación de las políticas monetarias y, en concreto, en el impacto de la política de expansión cuantitativa (3) llevada a cabo por la Fed, el banco central estadounidense, que le llevó a adquirir en cinco años más de tres billones de dólares de títulos, con lo que quintuplicó el tamaño de su balance. Desbordados de liquidez, los mercados de renta fija y bursátiles estadounidenses se dispararon, lo cual favoreció la recuperación de los patrimonios financieros, el consumo de los hogares y la diversificación de las inversiones fuera de EE UU.

A diferencia de la Fed, el Banco Central Europeo (BCE) no ha recurrido más que en última instancia a medidas no convencionales. En varias ocasiones ha actuado de manera masiva sobre la liquidez bancaria, sobre todo durante las fases más agudas de la crisis subprime y la de deuda soberana (LTRO de finales de 2011 y comienzos de 2012). Pero los préstamos masivos a los bancos generalmente se atesoraron o se colocaron en títulos de deuda pública, antes de ser devueltos. A finales de 2014, el balance del BCE había caído por debajo del nivel del otoño de 2011 (véase el gráfico).

INVERSIÓN DE LA TENDENCIA

Esta configuración de las políticas monetarias a un lado y otro del Atlántico se está invirtiendo. En EE UU, el tercer round de la expansión cuantitativa, lanzado en septiembre de 2012, llega a su fin. Con un índice de paro por debajo del 6% y una inflación sólidamente anclada en la barrera del 2%, las anticipaciones de los mercados y los debates de política monetaria se centran ahora en el momento que elegirá la Fed para anunciar la subida de su tipo de referencia, que es cero desde hace años.

Por su parte, la zona euro sólo parece haber salido de la crisis de la deuda soberana para caer en la deflación: ésta afecta ya a España, Estonia, Grecia, Italia, Eslovaquia, Portugal y Eslovenia. Consciente del peligro, el BCE reaccionó en junio con unas medidas que no son en absoluto convencionales: tipos negativos para los depósitos de las entidades financieras en el Banco Central, préstamos con el objetivo específico y bajo la condición de que los bancos vuelvan a dar créditos a las empresas (los TLTRO). Hubo, sin embargo, que esperar a octubre para que cediera a los repetidos llamamientos del FMI y la OCDE y aceptara entrar en la vía de la expansión cuantitativa, practicada por la Fed y el Banco de Inglaterra, entre otros, desde hace seis años. De este modo, anunció la compra de títulos privados bajo forma de bonos garantizados y de ABS (valores respaldados por activos, en sus siglas en inglés) para facilitar la reactivación del crédito a las pymes. Mientras tanto, el 22 del pasado agosto, Mario Draghi reconoció por primera vez oficialmente que la zona euro sufría de una falta de demanda agregada y que las previsiones de inflación eran a la baja y se alejaban peligrosamente del objetivo del 2%.

¿TORPEDEO JURÍDICO?

Anticipada por los mercados, la divergencia de las políticas monetarias explica la caída del euro desde el verano de 2014. Aunque hasta ahora limitada, esta caída debería estimular la demanda y favorecer la recuperación del índice de inflación aumentando los precios a la importación. Si se confirmara, la inflexión de la política monetaria estadounidense gravitará más sobre la divisa europea. Sin embargo, el aumento de los tipos a largo que provocaría constituye una preocupación para las autoridades estadounidenses, que temen ahogar la recuperación. El potencial de desestabilización de una subida de los tipos y, por tanto, de un repliegue del capital estadounidense a EE UU, se sentiría también en Europa, y, evidentemente, en los mercados emergentes con repercusiones negativas tanto en los mercados financieros como en la demanda mundial.

Además, persisten dudas acerca del alcance real de las medidas del BCE. Lograr en dos años que su presupuesto llegue al nivel de mediados de 2012, según las indicaciones dadas por Draghi, elevaría el plan financiero del programa a un billón de euros. Esta cifra incluye también los TLTRO, que podrían alcanzar hasta 600.000 millones y hasta el momento no han recibido la acogida esperada por parte de los bancos. Las compras de bonos privados no superarían, pues, en el mejor de los casos, los 400.000 millones de euros, una suma demasiado baja como para conjurar el riesgo deflacionista que amenaza a la zona. Además, esa cifra será difícil de alcanzar dado el tamaño del mercado europeo de ABS (300.000 millones en 2013).

A lo anterior se añade la perspectiva de un torpedeo jurídico del programa por parte de Alemania, cuyo Tribunal Constitucional ya se pronunció, en febrero de 2012, sobre la ilegalidad respecto a los tratados europeos del programa de recompra de títulos de la deuda soberana anunciada (aunque no puesta en marcha hasta el momento) por el BCE en 2012. Esto frena los ardores de Mario Draghi y mantiene la inquietud sobre la capacidad de las autoridades europeas para dar una respuesta apropiada y coherente a las amenazas que siguen planeando sobre el futuro de la zona euro.

LÉXICO

(1) Tipo de cambio efectivo: Índice sintético representativo de la evolución de la paridad de una moneda respecto a las monedas de los principales competidores del país en cuestión.

(2) Tipo de cambio en paridad de los poderes adquisitivos: Tipo que iguala el precio de una cesta de bienes representativo del consumo entre dos países o grupos de países.

(3) Expansión cuantitativa: Política del banco central que consiste comprar bonos privados o públicos para provocar una bajada de los tipos de interés a largo o impedir que suban.