Nuevo esfuerzo para salvar empresas

El temor a que una oleada de quiebras frene la recuperación lleva al Gobierno proporcionar ayudas directas a los negocios más castigados por la pandemia.

La covid-19 se ha llevado por delante miles de empresas y ha dejado otras muchas al borde de la desaparición. Al cumplirse un año de la irrupción del coronavirus en España, las prolongadas restricciones a la actividad y a la movilidad, la caída de la demanda de determinados bienes y servicios y la falta de liquidez de muchos negocios amenazan con causar unos daños de los que el tejido empresarial tardaría en recuperarse. Es urgente evitar que empresas que de no ser por la pandemia serían perfectamente viables se vean obligadas a echar el cierre por no poder pagar sus deudas y que ello desencadene un efecto dominó que frene la recuperación económica prevista para el segundo semestre del año. El pequeño comercio, el turismo y la hostelería, tres pilares básicos de la economía española, son los sectores más tocados.

Las pequeñas sufren más

Según el Banco de España, la deuda de las empresas españolas se incrementó en casi 50.000 millones de euros entre marzo y octubre de 2020, último mes del que se tienen datos, hasta alcanzar los 934.759 millones de euros. La Comisión Europea y el Fondo Monetario Internacional (FMI) coinciden en alertar del peligro de que se produzca una oleada de impagos en los próximos meses si no se ayuda a los negocios con dificultades, la mayoría de ellos de pequeño y mediano tamaño con escaso músculo financiero para resistir.

La primera Coyuntura Demográfica de Empresas, una estadística experimental desarrollada por el Instituto Nacional de Estadística (INE) para completar la información sobre la incidencia del coronavirus en la economía, muestra que en los nueve primeros meses de 2020 se destruyeron en España 204.830 negocios, el 17,2% de los existentes a 1 de enero. En el mismo periodo abandonaron su actividad 323.778 autónomos, aproximadamente el 10,8% del total.

El dilema: aumentar la deuda con más ayudas públicas o arriesgarse a perder tejido productivo

La moratoria concursal decretada por el Gobierno ha evitado numerosas quiebras desde que estalló la pandemia. La medida exime a las empresas del deber de de solicitar el concurso de acreedores por las deudas impagadas y suspende la obligación de los jueces de admitir a trámite el concurso si lo solicitan los acreedores. Pero la moratoria expira el 14 de marzo, y a finales de febrero se desconocía si el Gobierno la prorrogará. La cuestión es: ¿qué pasará cuando las empresas no tengan más remedio que hacer frente a sus deudas?

Detener la sangría

Muchos negocios han aguantado gracias a las ayudas de las Administraciones, a los expedientes de regulación temporal de empleo (ERTE) y a los préstamos con avales públicos, pero estas medidas pueden ser insuficientes para detener una hemorragia por exceso de endeudamiento. El Banco de España, las organizaciones empresariales y los sindicatos llevan tiempo pidiendo ayudas directas para evitar males mayores, y el Gobierno parece decidido a concederlas tras meses de reticencias.

En una comparecencia ante el pleno del Congreso para informar de la evolución de la pandemia, Pedro Sánchez anunció a finales de febrero un paquete de ayudas de 11.000 millones de euros para rescatar “empresas, pymes y trabajadores autónomos” e impulsar la recuperación económica. El objetivo, dijo el presidente del Gobierno, es crear un colchón que garantice la solvencia de negocios de turismo, hostelería y comercio. La mayor parte de las ayudas serán, en esta ocasión, transferencias directas de dinero.

17,2% de las empresas españolas cerraron en los nuevo primeros meses de 2020

Más que por ayudas a fondo perdido, el Ejecutivo de Pedro Sánchez había optado desde el principio de la pandemia por otras fórmulas para salvar el tejido empresarial, principalmente los ERTE y los prestamos avalados por el Instituto de Crédito Oficial (ICO) con un interés del 2%. Medidas similares han adoptado otros países europeos como Francia, Suecia y Portugal, mientras que Alemania e Italia han puesto el énfasis en los pagos directos para cubrir gastos fijos de los negocios que más han visto menguar sus ingresos por culpa de las restricciones. Alemania, por ejemplo, ha inyectado 80.000 millones a sus empresas, y no solo a las pequeñas y medianas. El Gobierno de Angela Merkel ha invertido 9.000 millones en Lufthansa a cambio del 20% de las acciones de la aerolínea y ha apuntalado al turoperador TUI, el mayor de Europa, con 4.300 millones. Reino Unido ha pagado hasta 3.400 euros al mes a negocios obligados a interrumpir su actividad a causa de la pandemia, muchos de ellos pubs y restaurantes, y se ha comprometió a pagar 10.000 euros adicionales en una sola entrega.

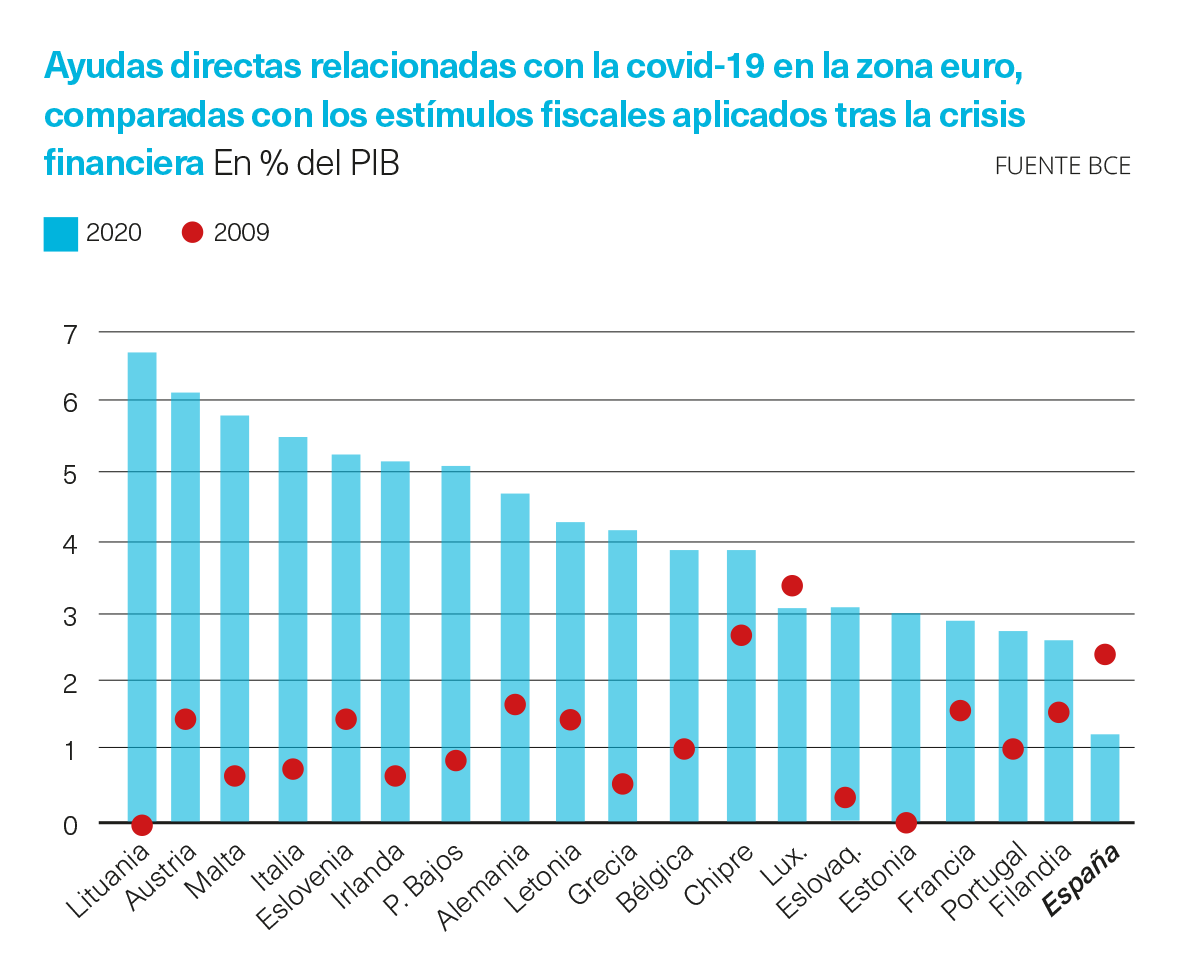

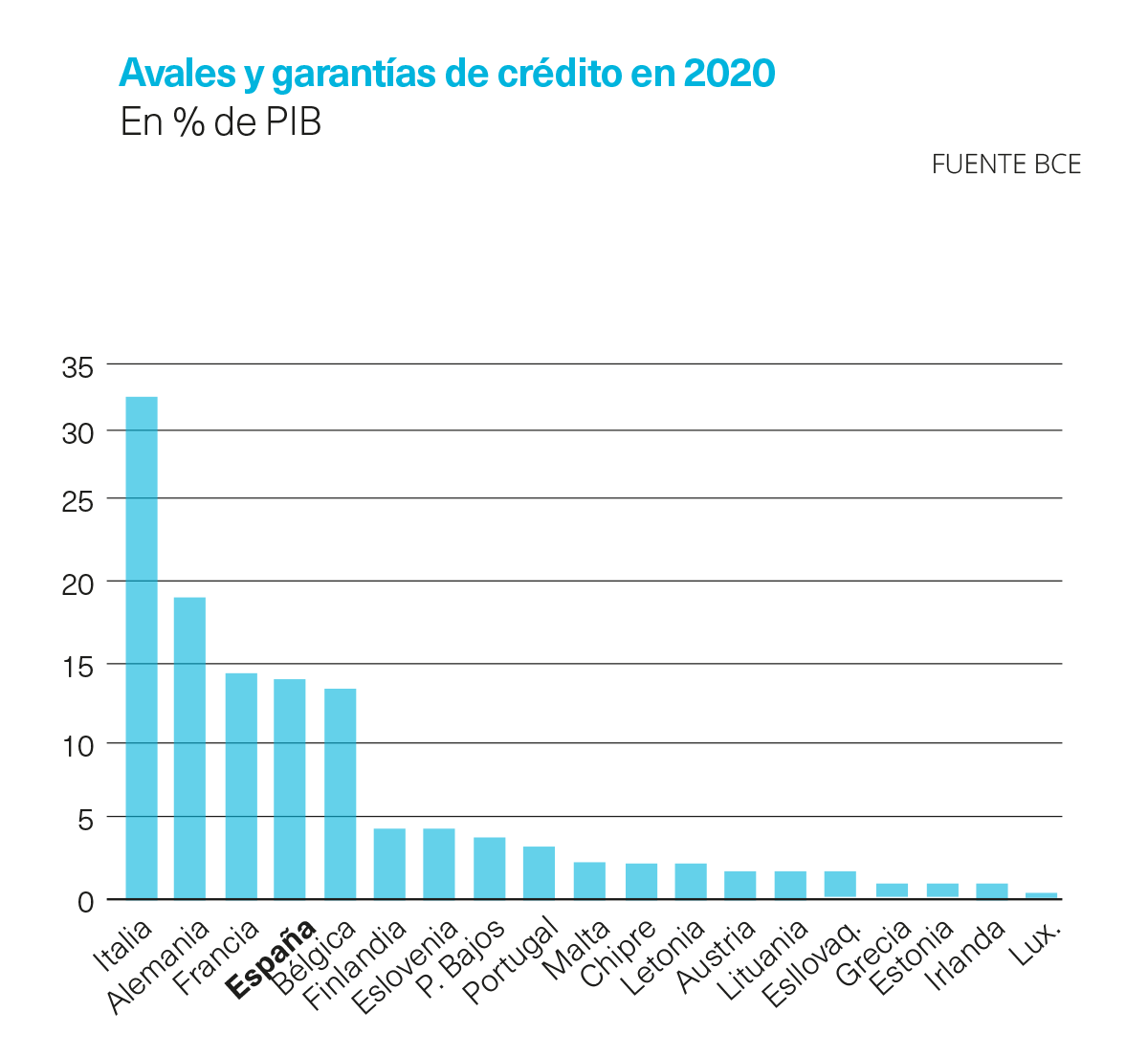

El Banco Central Europeo (BCE) sitúa España en el último lugar de la zona euro en cuanto a ayudas directas en porcentaje del PIB y en el cuarto puesto en cuanto a avales de crédito (véanse gráficos ). El FMI calcula que el Ejecutivo ha destinado el 3,7% del PIB a gasto adicional para paliar los daños del coronavirus y el 13,5% a avales para garantizar la liquidez de las empresas.

El Gobierno sostiene que los préstamos del ICO y los ERTE son ayudas directas. Calcula que en el último año ha destinado 40.800 millones a pagar los ERTE, a prestaciones de autónomos y a incapacidades laborales. Los avales concedidos por el ICO ascienden a 118.000 millones de euros.

El salvavidas de los ERTE

De no haber existido los ERTE, decenas de miles de trabajadores hubieran ido al paro y un buen número de empresas hubiera echado el cierre. Los datos del INE muestran que las compañías que recurrieron a ellos superaron mejor los momentos más difíciles de la pandemia. De las empresas existentes a 1 de abril de 2020, lograron sobrevivir el 98,7 % de las que se acogieron a un ERTE en el primer trimestre, frente al 95,3% de las que no lo hicieron. De las existentes a 1 de julio, el porcentaje de supervivencia de las empresas que utilizaron un ERTE fue del 97,7%, comparado con el 94,6% de las que renunciaron a ese mecanismo que permite a las empresas suspender contratos laborales o aplicar reducciones de jornada con la condición de reincorporar a los trabajadores una vez finalice el periodo de vigencia. El Gobierno ha prorrogado los ERTE hasta el 31 de mayo.

117% del PIB es la deuda pública de España, el nivel más alto en 120 años

Poco antes de navidades, el Ejecutivo aprobó el plan de refuerzo a la hostelería, el turismo y el comercio con rebajas fiscales, reduccción de alquileres y exención de cuotas a la Seguridad Social, pero sin pagos directos a fondo perdido, como pedían representantes de esos sectores. En paralelo a las ayudas directas anunciadas por Pedro Sánchez, el Gobierno trabajaba con el Banco de España y los bancos privados en un plan para aliviar la carga financiera de empresas viables. La vicepresidenta y ministra de Economía, Nadia Calviño espera que el plan pueda ponerse en marcha este mismo mes de marzo tras recibir el visto bueno de la Comisión Europea. Bruselas considera que el plan está en consonancia con la última actualización del marco temporal de ayudas de Estado, que permite inyectar directamente dinero en las empresas, así como quitas o préstamos participativos para apoyar la solvencia de los negocios.

Miedos

El Gobierno y los bancos están intentando averiguar cuáles de las empresas que eran solventes antes de la aparición del coronavirus necesitan ayuda para no cesar en su actividad por causa de la pandemia. "Es imprescindible que los bancos, el sector financiero, sea parte de la solución", declaró Calviño. El Gobierno no descarta que los bancos privados asuman una quita en los préstamos avalados por el ICO, una medida que ha sido rechazada por las entidades financieras. Los bancos españoles, que se encuentran entre los peores capitalizados de Europa, temen que un deterioro aún mayor de sus cuentas de resultados origine una crisis bancaria y prefieren que el Gobierno ayude directamente a las empresas para reducir los impagos en la medida de lo posibles. Quienes defienden que los bancos acepten una quita argumentan que estos también se han beneficiado de los préstamos con el aval del ICO a un interés del 2%, que el BCE está financiándolos con tipos de interés negativos y que el sector fue rescatado con dinero público tras el desastre de 2008. El Gobierno, por su parte, no quiere malgastar dinero ayudando a empresas que cierren meses después por no poder seguir con su actividad. De ahí la importancia de seleccionar bien los negocios que recibirán ayuda.

Los bancos se resisten a aplicar quitas de deuda a los negocios en peligro

Unidas Podemos propone cubrir el 75% de los costes de pequeños negocios

Aumentar la deuda pública o arriesgarse a perder una parte importante del tejido empresarial es el dilema que afronta el Ejecutivo. Hay miedo a que el incremento del gasto que supondría salvar empresas dispare la deuda pública hasta unos niveles difíciles de manejar y aboque a España a una crisis similar a la de 2008. La deuda de las Administraciones públicas cerró el año 2020 en 1,3 billones de euros, su nivel más alto en 120 años: el 117% del PIB.

Hasta fin de año

Por su parte, el grupo parlamentario de Unidas Podemos ha elaborado su propio plan de ayudas directas a pequeñas empresas y autónomos en situación vulnerable. La formación morada ha enviado a los ministerios de Economía y de Industria, Comercio y Turismo una carta en la que propone un fondo de 8.000 millones de ayudas a empresas de la hostelería y el pequeño comercio con menos de 50 trabajadores que acrediten una caída del 30% de su facturación con respecto al mismo mes de 2019. La idea es que esas ayudas se coordinen con las comunidades autónomas, que tengan una periodicidad mensual y se prolonguen hasta final de año. El objetivo, señalan desde Unidas Podemos, es cubrir el 75% de los costes fijos de esos negocios.

¿Habrá unidad de acción o será el salvamento de empresas un nuevo motivo de enfrentamiento entre las dos formaciones que integran el Gobierno? No tardaremos en saberlo.

Concurso de acreedores: Es un instrumento legal al que deben recurrir las empresas que no pueden pagar sus deudas. El Gobierno decretó una moratoria al principio de la pandemia para evitar quiebras.