Por qué no bastará con la recuperación

Avance: La economía europea va recobrando la pujanza de antaño, pero las cicatrices que deja la crisis son profundas y las diferencias entre países aumentan. La mejoría podría descarrilar si el BCE pone fin a sus ayudas.

Manifestación en Madrid contra los recortes sociales. FOTO: BRIAN MAUDSLEY

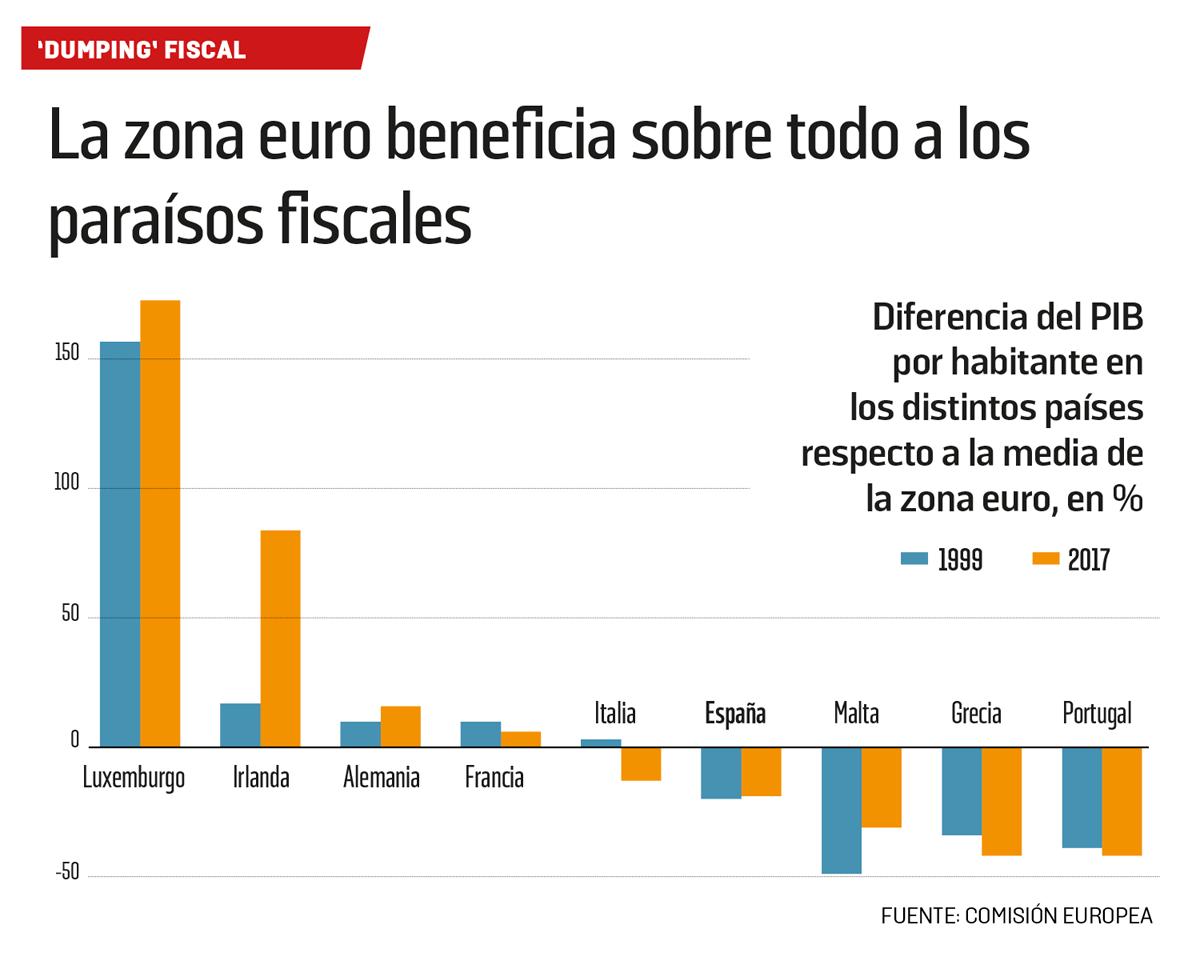

La economía de la zona euro va recobrando el color. Según la Comisión Europea, su PIB creció un 2,2% en 2017 y avanzará un 2,1% en 2018. Hay que remontarse a 2006-2007 para encontrar un crecimiento superior al 2% durante dos años consecutivos. Incluso Grecia se beneficia algo de ese aumento de actividad. Debido a ello, desde septiembre del año pasado el paro ha descendido por debajo de la barrera del 9% en la zona, lo que no ocurría desde 2008. ¿Quiere ello decir que, por fin, la zona euro ha logrado salir del atolladero? Aún no. Veamos por qué.

1. La demanda interna se recupera

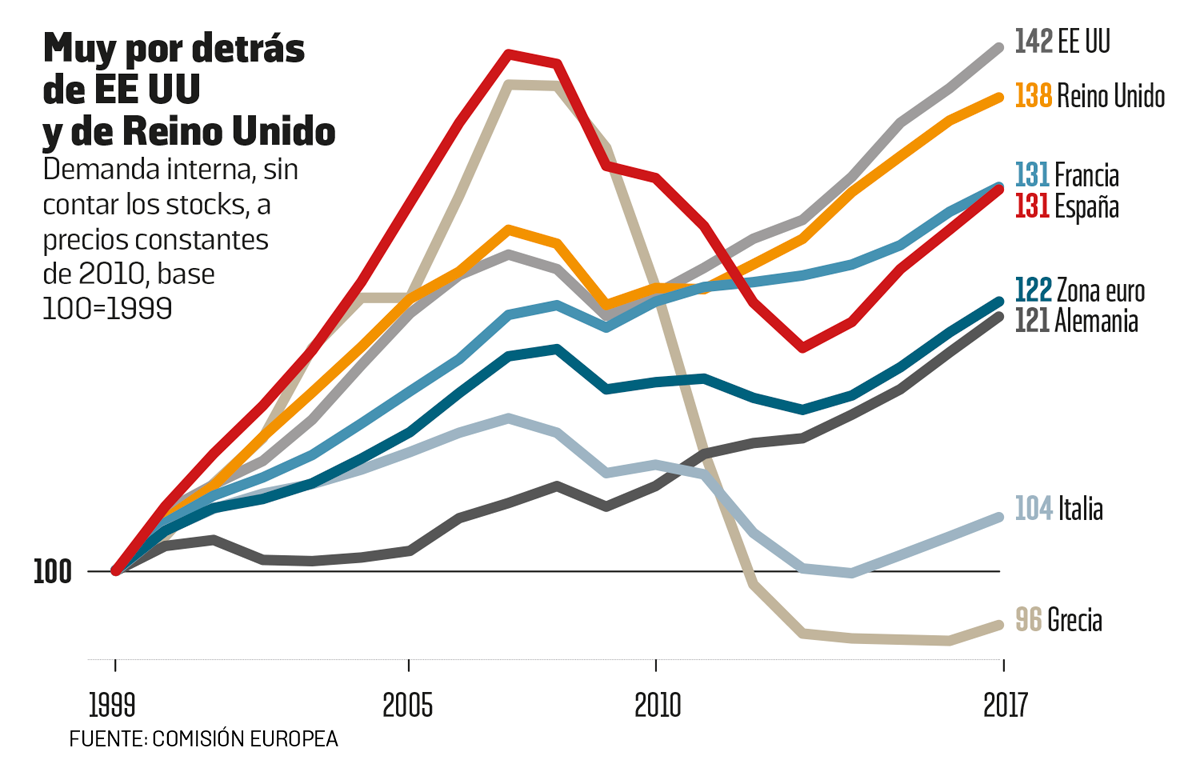

Es el primer síntoma de la recuperación de la zona euro: su demanda interna se porta mejor. Por fin, en 2016 y al cabo de diez años, volvió a tener el volumen de antes de la crisis. Y desde entonces no para de aumentar rápidamente. Esa reactivación no está ligada únicamente al buen comportamiento de las demandas internas alemana y francesa. También los países de Europa del Sur han visto como su demanda se recuperaba a partir de 2015, aunque aún sea muy limitada en Grecia o en Italia.

La inversión neta (una vez descontada la amortización de los bienes de equipo existentes) en el sector privado (hogares y empresas) se ha duplicado entre 2013 y 2017. Sin embargo, aún no ha alcanzado su nivel de mediados de los años 2000, excepcionalmente elevado debido al sobrecalentamiento del sector inmobiliario en España y otros países que fueron, después, víctimas de la crisis.

El 17% de paro en España convive con el 4% en Alemania

La inversión pública sigue siendo baja en toda la eurozona

Los países del Sur pierden jóvenes en favor del Norte

Por el contrario, la inversión pública sigue siendo muy baja, lo que está provocando la degradación de las infraestructuras públicas desde hace cuatro años. La transición energética paga el pato de ese frenazo: Europa invirtió en 2017 dos veces menos en energía renovable que en 2011, según Bloomberg.

Además, si se toma como referencia 1999, fecha de la creación del euro, la demanda interna de la zona sigue estando 20 puntos por detrás de la de Estados Unidos o Reino Unido. Lo que muestra la amplitud de los daños causados por la catastrófica gestión de la crisis en su seno.

2. Desigualdad frente al paro

La mejoría de la situación económica en la zona euro se traduce también en un retroceso casi continuo del paro desde 2014. En noviembre de 2017 bajó al 8,6% de la población activa, su nivel de finales de 2008. Sin embargo, sigue estando claramente por encima de su punto más bajo, en 2007, (7,2%). Y el paro afecta aún a 15 millones de personas, de las cuales más de 7 millones lo sufren desde hace más de un año.

Pero, sobre todo, entre el 21% de paro de Grecia o el 17% de España, y el 4% de Alemania sigue habiendo un abismo. Las situaciones de Francia e Italia, los dos países que se han beneficiado menos de la disminución del paro estos últimos años, también son inquietantes.

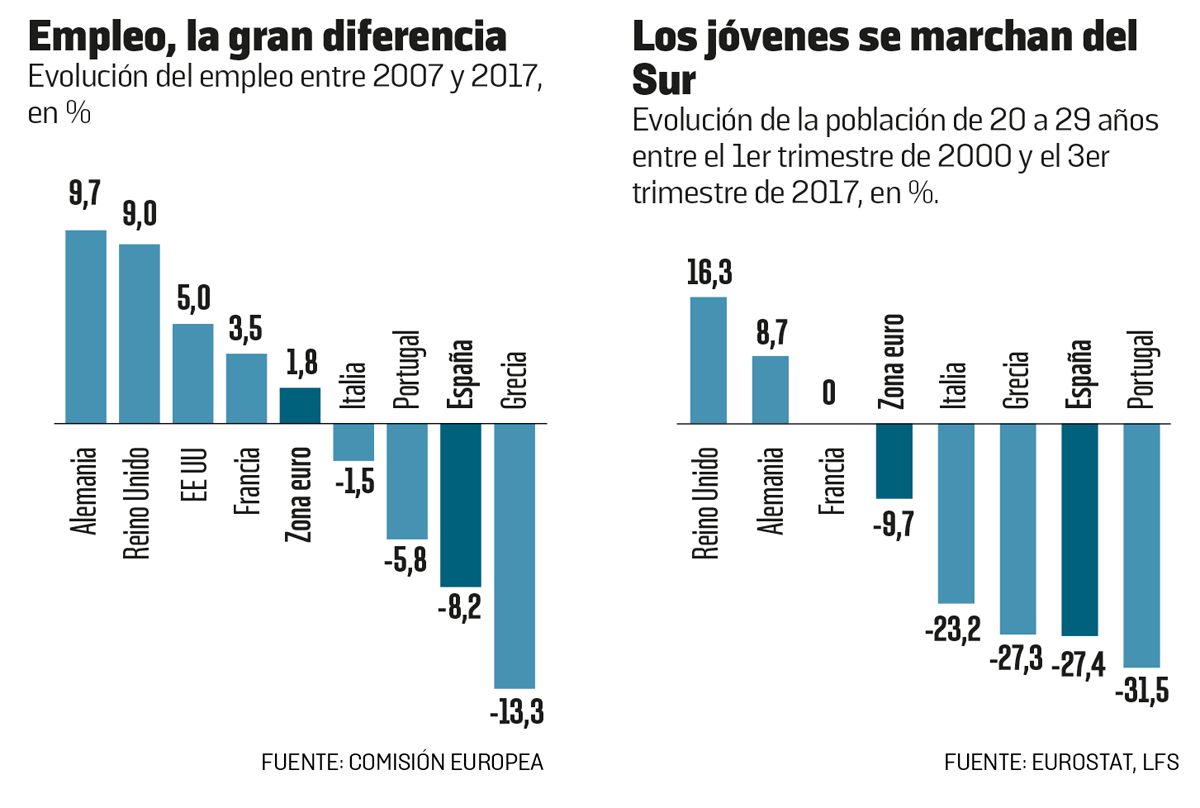

La situación es análoga en el caso del empleo: si bien es cierto que desde 2013 ha vuelto a activarse en todos los países, Grecia, España, Portugal e Italia no habían recuperado en 2017 su nivel de 2007. Mientras, en Alemania ha aumentado cerca de un 10% en el mismo periodo…

Lo que, sobre todo, tendrá graves consecuencias para el futuro es que España, Grecia e incluso Portugal han vuelto a ser países de emigración. La disminución del paro en esos países no se debe únicamente a la recuperación del empleo, sino también a la disminución de la población activa*. Un fenómeno que afecta más que a nadie a los jóvenes y, especialmente, a los jóvenes cualificados.

Según las encuestas de población activa realizadas por la Comisión Europea, desde el año 2000 el número de jóvenes de 20 a 30 años ha disminuido un 25%, o más, en Italia, Grecia, España y Portugal. Esta caída se debe, ciertamente, a una demografía deprimida desde hace tiempo, pero se ha acelerado desde la crisis debido a la emigración. Con una demografía igualmente deprimida, Alemania ha registrado, por el contrario, un aumento del 8,7% del número de sus jóvenes entre 2000 y 2017.

Esta movilidad transfronteriza puede considerarse un síntoma del progreso de la integración. Pero también significa que el Sur de Europa se está convirtiendo en un vasto Mezzogiorno, privado de fuerzas vivas, al que le costará más engancharse al tren de la high-tech. Y ello en un contexto en el que las transferencias siguen siendo muy limitadas a nivel de la zona euro. Además, la educación de un joven de 20 años que emigra le cuesta, como poco, al país de salida 200.000 euros en gasto público y privado.

3. Excedentes externos gigantescos

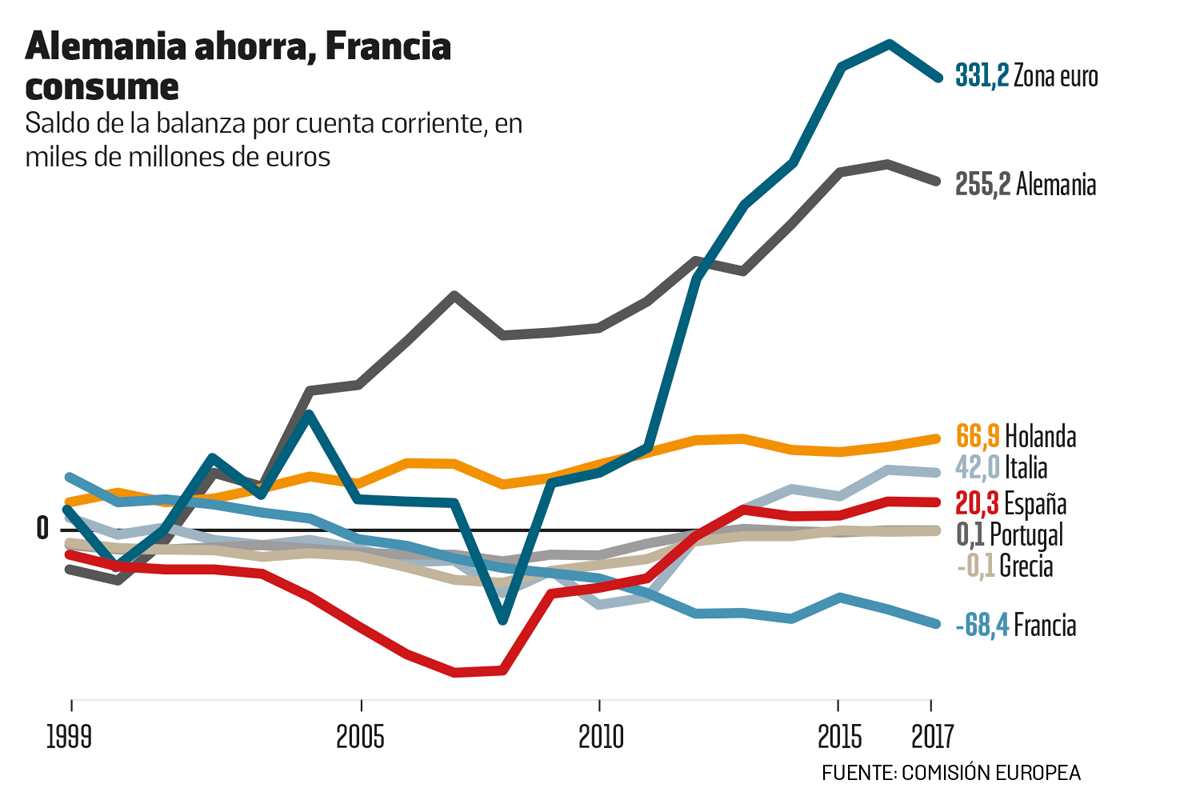

El excedente externo de la zona euro es un ejemplo de su persistente disfunción. Según la Comisión Europea, en 2017, la zona obtuvo de sus intercambios de bienes y servicios un superávit de 331.000 millones de euros, es decir, un 3% de su PIB. La mayor parte corresponde a Alemania: el país tuvo un superávit de 255.000 millones de euros. Hace ya seis años que el excedente de Alemania supera regularmente la barrera del 6% del PIB, considerado, sin embargo, el máximo aceptable según las normas europeas establecidas en 2011.

La industria alemana aprovechó la gran caída del euro (que pasó de 1,6 dólares en 2008 a cambiarse a 1,1 dólares los últimos años) para desarrollar sus exportaciones fuera de la zona euro. Sin embargo, la cotización de la moneda europea ha aumentado en los últimos tiempos, lo que podría, a la larga, cambiar esa tendencia.

Pero ha sido, sobre todo, la desaparición de los déficits de la mayoría de los otros miembros lo que ha provocado el fuerte aumento de los excedentes de la zona euro en su conjunto. En efecto, antes de la crisis, los déficits externos rozaban el 16% del PIB en Grecia y el 10% en España o en Portugal. Esos elevados déficits y el correspondiente rápido aumento de la deuda externa fueron una de las causas principales de la desconfianza de los inversores hacia esos países. Hoy, todos los países de la Europa del Sur han vuelto a equilibrarse o, como en el caso de Italia y España, son excedentarios. Es el resultado de las políticas deflacionistas puestas en marcha en toda Europa. Exceptuando Francia donde, lejos de reducirse, el déficit externo tiende a aumentar de año en año: los franceses son los consumidores de última instancia de la zona euro.

OCHO MILLONES DE EMPLEOS QUE NO SE HAN CREADO

En realidad, esos importantes excedentes europeos no son un buen síntoma. Significa que podríamos haber gastado 331.000 millones de euros más el año pasado sin que se plantease el más mínimo problema de financiación: esa riqueza se había creado en Europa y estaba disponible, no era necesario ir a mendigar a los estadounidenses, saudíes o chinos.

Y no falta dónde invertir útilmente esos miles de millones: aceleración de la transición energética, menos niños por aula en las escuelas, inversiones en el sector digital, reducción de la pobreza… En la zona euro, un empleo cuesta 42.000 euros anuales de media. Y gastar 331.000 millones más hubiera permitido crear 7,9 millones de empleos y dar trabajo a más de la mitad de los 15 millones de parados.

4. La incógnita de la política monetaria

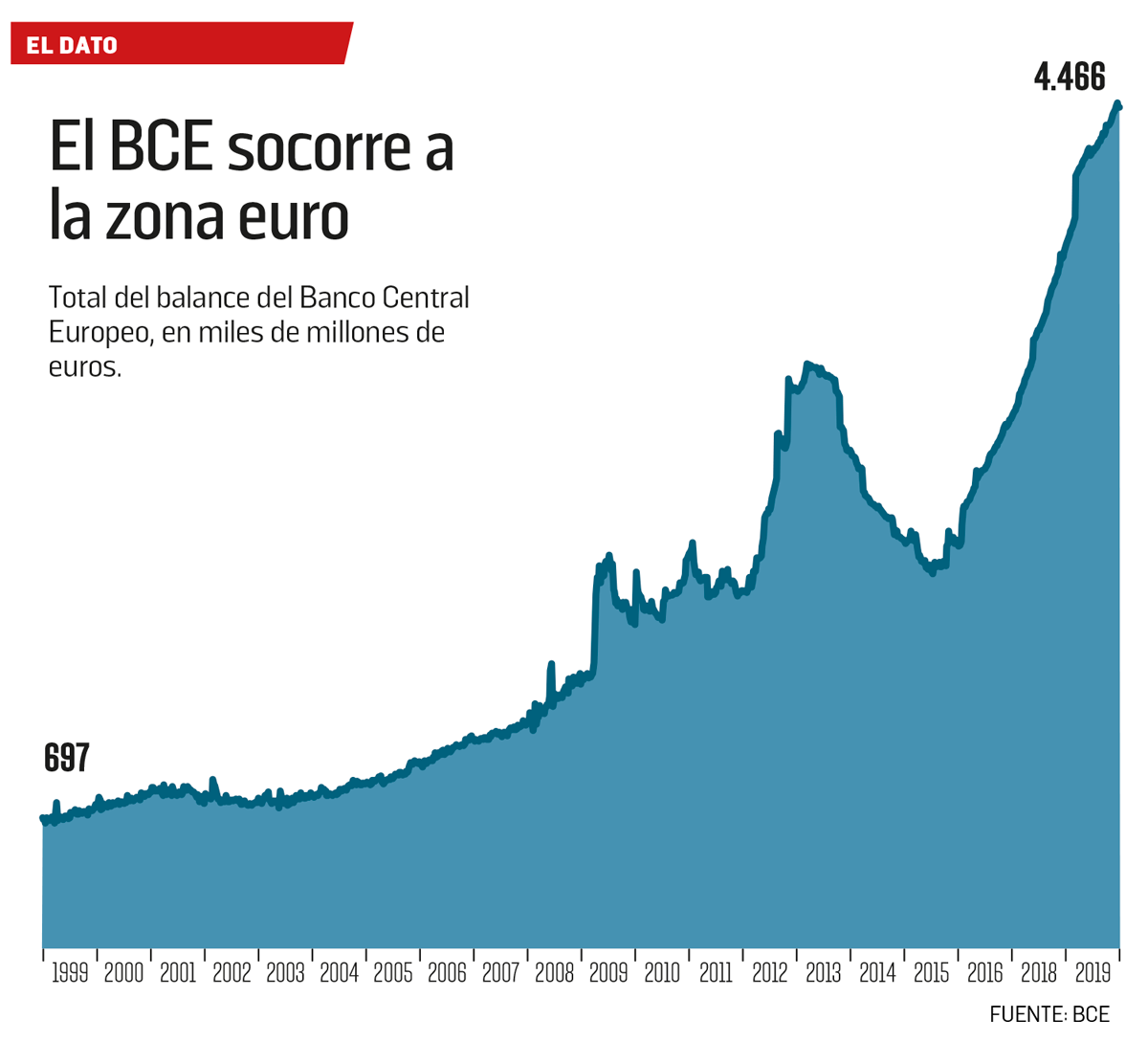

Por último, la recuperación de la economía europea debe mucho a la política convencional llevada a cabo por el Banco Central Europeo (BCE). En efecto, no solo el BCE ha bajado al 0% el tipo de interés al que presta a corto plazo a los bancos, sino que también ha comprado masivamente en los mercados financieros títulos de deuda emitidos por los Estados y las empresas.

Cuando constató que la bajada de su tipo referencia no bastaba para relanzar la actividad, el BCE intentó bajar también los tipos a largo plazo, a los que se endeudan los Estados y las empresas. En esos mercados domina la ley de la oferta y la demanda: si hay pocos compradores, los emisores deben proponer tipos de interés elevados para poder conseguir fondos. Gracias a la compra masiva del BCE, eso ya no es necesario.

Esa política ha sacado a la zona euro de la deflación con la que coqueteaba hasta finales de 2016 y que impedía desendeudarse a los Estados. Sin embargo, en la zona euro, las deudas públicas seguían siendo, en 2017, 24 puntos del PIB superiores a las del 2007. Alemania es el único país que ha logrado tener el mismo endeudamiento que antes de la crisis. Y, con un 1,5% de inflación el pasado noviembre seguimos, sin embargo, por debajo del 2% que tiene como objetivo el BCE.

DIVERGENCIAS CRECIENTES

Otra consecuencia positiva es que la especulación sobre las deudas de los países en crisis se ha reducido sensiblemente. Pero aún no se ha llegado a la situación anterior a la crisis en la que todos los Estados de la zona euro se beneficiaban prácticamente de los mismos tipos de interés: en diciembre de 2017, Francia tenía que pagar unos tipos de interés dos veces más altos que Alemania por sus títulos de deuda a largo plazo; España, cinco veces más, e Italia, seis veces… Aunque el país no lo necesite, el BCE también hace que bajen los tipos alemanes: compra los títulos emitidos en Alemania en proporción a la participación de Berlín a su capital. En otras palabras, aunque es un sostén de la actividad en la zona euro, el BCE no reduce las crecientes divergencias en su seno.

Los Estados siguen pagando distintos tipos de interés

El freno a las políticas expansivas del BCE podría hacer daño

Además, la bajada de los tipos de interés limita los ingresos de los ahorradores. Ello acarrea al BCE la animosidad de los países cuyos hogares disponen de un ahorro importante, especialmente los alemanes. Sobre todo, porque esta política también ha desencadenado un comienzo de especulación en Alemania, donde los precios del sector inmobiliario, que se mantenían estables, han crecido un 32% desde 2010.

Finalmente, la actuación del BCE ha abultado enormemente su balance: el total de títulos en su poder ha pasado de 1,2 billones de euros en 2007 a 4,4 billones a comienzos de este año; es decir, el 40% del PIB de la zona euro. El BCE posee actualmente alrededor de un quinto de la deuda pública de los países de la zona. Se ha mutualizado, pues, sin decirlo, una parte significativa de esas deudas, lo que permitiría anularlas si se lograra llegar a un acuerdo…

El BCE ha comenzado, sin embargo, a reducir su compra de títulos que, hasta septiembre, no deberían sobrepasar los 30.000 millones de euros mensuales en lugar de los 60.000 de los últimos meses. Y, progresivamente, también debería renunciar a esa política monetaria tan expansiva. Pero, dados los actuales niveles de deudas públicas, si ese freno se traduce en un aumento sensible de los tipos de interés, el efecto negativo sobre las finanzas públicas y la actividad puede ser enorme. Sobre todo, si se tiene en cuenta que siguen actuando las fuerzas deflacionistas que reducen permanentemente la actividad de la zona euro: los costes unitarios de la mano de obra* siguen estando, en efecto, orientados a la baja en la zona euro, síntoma de que el aumento de los salarios es crónicamente insuficiente. En resumen, la recuperación de la actividad puede tener problemas para perdurar si la zona euro se ve privada del goteo del BCE.

* LÉXICO

Población activa: conjunto de todos aquellos que están en el mercado laboral, ya tengan un empleo o lo estén buscando.

Costes unitarios de la mano de obra: Evolución de los costes salariales corregidos por la productividad.