¿Regreso a la soberanía financiera?

Rescate: El 20 de agosto acabó el tercer plan de ayuda a Grecia. Pero la recuperada independencia financiera no disipa el problema de la sostenibilidad de la deuda.

Mercado en Tesalónica. FOTO: 123rf

Grecia lo ha resuelto: el 20 de agosto acabó con ocho años de una ayuda financiera masiva condicionada al establecimiento de la política de austeridad más draconiana jamás impuesta a una nación soberana. Al expirar el tercer plan de rescate, puesto en marcha en julio de 2015 en el marco del mecanismo europeo de estabilidad (MES, en inglés)*, Grecia se prepara a volar por sí misma, es decir, a hacer frente a sus necesidades tomando préstamos en los mercados financieros, como han hecho antes Irlanda, Portugal y Chipre.

Para ello dispone de varias bazas. En primer lugar, su presupuesto, deficitario en 2009 en un 15% del PIB, se ha recuperado y desde 2016 es excedentario. Exceptuando los intereses de la deuda, en 2017 el saldo primario de las finanzas públicas* era excedentario en un 4,2% del PIB, es decir, más del doble del objetivo fijado por el programa de ajuste del MES. Y, según las previsiones de la Comisión Europea, alcanzará el 3,8% del PIB en 2018 y 2019.

El acceso a los mercados se ve favorecido por el descenso de los tipos

La deuda es tan abultada que sigue siendo insostenible

El Gobierno ha recuperado cierto margen presupuestario

Segunda baza, el acceso a los mercados se ve facilitado por el descenso de los tipos de interés. A comienzos de 2018, la rentabilidad de las obligaciones*del Gobierno a 10 años estaba por debajo del 4%, el nivel más bajo desde 2010 (aunque aún muy por encima de los tipos sobre los créditos de las instituciones europeas, que se sitúan entre el 1% y el 2%). Dos años antes, ese tipo se acercaba aún al 12%. Un primer ensayo de la vuelta a los mercados tuvo éxito en el verano de 2017, seguido de un segundo, el pasado mes de febrero, en el que el Gobierno griego logró que le prestaran cerca de 10.000 millones de euros en forma de obligaciones a cinco y siete años. Gracias a esos fondos, entre otros, va a poder disponer de una reserva de 24.000 millones, que deberían bastar para cubrir sus necesidades de financiación en 2018 y 2019.

EL FMI CONTRA LA UE

El problema es que, con una deuda pública de 320.000 millones de euros, es decir, el 179% del PIB, el servicio de la deuda (principal e intereses) es tan elevado que, incluso con un tipo de interés del 4%, la trayectoria de la deuda será en seguida insostenible. Según una definición generalmente aceptada, se considera que una deuda es insostenible si la ratio de la deuda respecto al PIB es decreciente o estable, y si las necesidades de financiación del sector público no superan el 15% del PIB.

Estas necesidades de financiación corresponden a la diferencia entre el servicio de la deuda y el excedente primario de las finanzas públicas. En el caso de Grecia, el perfil de los vencimientos de la deuda es tal que, en un escenario favorable, con un crecimiento nominal del PIB del 3% anual y un superávit presupuestario primario del 3,5% del PIB hasta 2022 y del 2% posteriormente, las necesidades de financiación superarían el 15% del PIB a partir de 2017 y del 20% del PIB a partir de 2032.

El FMI ya llamó la atención sobre este diagnóstico de insostenibilidad en 2015, lo que le llevó entonces a pedir una reducción de la deuda griega. Ante la negativa de los europeos, el FMI no participó en el tercer plan de rescate por no querer invertir el dinero de sus accionistas en unos préstamos que está convencido de que no podrán ser devueltos. Tres años después, el problema no ha desaparecido: un acceso sostenible de Grecia a los mercados financieros no es realista si no se reducen sus necesidades de financiación. Aunque desde el pasado mes de enero la Comisión Europea ha reconocido el carácter insostenible de la deuda a medio y largo plazo, no acepta, sin embargo, la posibilidad de quita, principio rechazado categóricamente por Alemania y Holanda, para las que la idea de transferencia presupuestaria entre Estados de la zona euro sigue siendo tabú.

En lugar de reducir el valor de la deuda a las instituciones europeas, que representa las tres cuartas partes de la deuda pública griega, el Eurogrupo —el Consejo de Ministros de Finanzas de la zona euro— aprobó el 21 de junio el principio de un alivio de la deuda; en otras palabras, de una reducción de su servicio mediante una prolongación de los vencimientos y un aplazamiento de 10 años de los intereses y del capital.

El Eurogrupo también ha aprobado la devolución de los 4.000 millones de intereses percibidos por el Banco Central Europeo (BCE) sobre los títulos adquiridos desde 2012. En contrapartida, Grecia se ha comprometido a no cuestionar las reformas llevadas a cabo y a mantener un incremento del 2,2% del PIB del superávit primario de su presupuesto hasta… 2060, todo ello en el marco de un control reforzado por parte de la Comisión Europea.

EMPRESAS Y BANCOS MALTRECHOS

Se trata, pues, de una independencia muy relativa pero que debería permitir al Gobierno de Alexis Tsipras explotar sus nuevos márgenes de maniobra presupuestaria reduciendo la presión fiscal e iniciando una recuperación del gasto social, sobre todo en los ámbitos de la educación, la sanidad y la pobreza.

Con un índice de crecimiento del 1,4% en 2017, la economía tiene un largo camino que recorrer hasta acabar con la contracción del 26% del PIB que ha tenido lugar desde 2007. Si la disminución del paro ya ha empezado (el 20% el pasado marzo frente a un máximo del 28% en 2013), la mayoría de los empleos creados lo son a tiempo parcial o con contratos temporales que no permiten a los exparados salir de la pobreza. El índice de pobreza es del 22% y se ha duplicado en 10 años, el triple de la media europea.

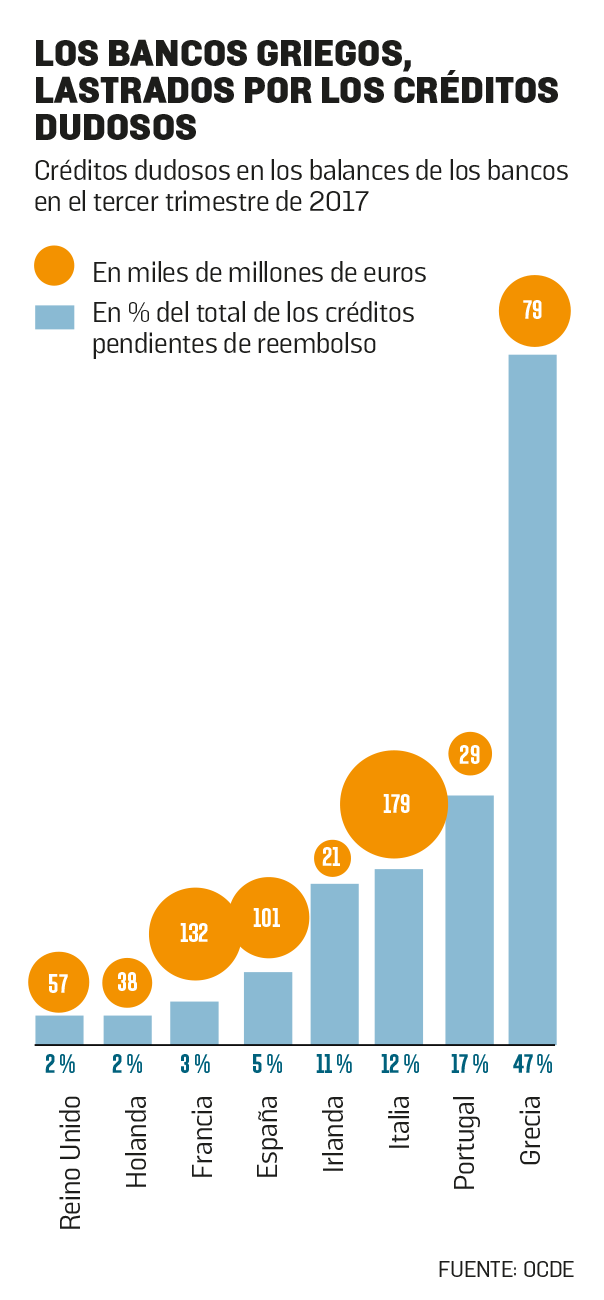

Pero, aunque se ha podido restablecer el equilibrio de las cuentas públicas, los desequilibrios financieros se han trasladado en gran medida al sector privado y, de rebote, al sistema bancario. Al cabo de nueve años de recesión, de drásticos recortes presupuestarios y de aumento de la presión fiscal, la inversión aún no ha llegado ni a la mitad de su nivel de antes de la crisis. Privadas de mercado, las empresas acumulan retrasos en los pagos cuando no están en quiebra. En consecuencia, en los balances de los bancos se han acumulado los créditos dudosos que representan cerca de la mitad de los préstamos bancarios pendientes de reembolso, es decir, cuatro veces más que en Italia (véase gráfico).

Gracias a la ayuda del BCE y a las restricciones de los movimientos de capitales, los bancos se han podido mantener a flote hasta el presente. Aunque los depósitos bancarios han comenzado a remontar, aún son un 45% inferiores a su nivel de 2009. Sin embargo, no es previsible una recuperación del crédito, y con ella de la inversión, mientras no estén saneados los balances bancarios, un proceso que puede durar varios años.

Mientras tanto, el crecimiento descansa fundamentalmente en la demanda externa (productos agroalimentarios y turismo, sobre todo) y sigue siendo enormemente vulnerable a una eventual desaceleración de la actividad en la zona euro. Un riesgo que se suma al aumento de tensión sobre los mercados financieros que ha seguido a la formación del nuevo Gobierno italiano. Desde un 3,7% a finales de enero, los tipos sobre la deuda griega a 10 años han aumentado al 4,8% a comienzos de junio, antes de bajar al 4,1% a finales del mes. Independientemente de la evolución del escenario italiano, pueden tensionarse de nuevo con el esperado fin de la política de expansión cuantitativa* del BCE en diciembre. Esta perspectiva podría llevar al Gobierno griego a adelantar las elecciones para capitalizar políticamente la recuperación de la independencia financiera.

* LÉXICO

Mecanismo europeo de estabilidad (MES): institución financiera creada en el seno de la zona euro en septiembre de 2012 con el fin de proporcionar una ayuda financiera a los Estados miembros enfrentados a graves problemas de financiación. Dotado con un fondo propio de 80.000 millones de euros, el MES puede movilizar hasta 700.000 millones de euros.

Saldo primario de las Administraciones públicas: saldo financiero del conjunto de las Administraciones públicas excluyendo el pago de los intereses de la deuda pública.

Obligación: reconocimiento de deuda emitido por un prestatario, generalmente un Estado o una empresa, unido a un interés fijado denominado cupón, y que puede ser cedido por su adquisidor en el mercado de renta fija.

Expansión cuantitativa: política del BCE que consiste en adquirir títulos de deuda de los Estados miembros en el mercado de renta fija con el fin de favorecer la bajada de los tipos de interés a los que los Estados se financian.