Se acabó la fiesta de los emergentes

El frenazo chino y el repliegue de capital en EE UU pesan, pero asistimos a una crisis acotada, no sistémica.

Máquinas de algodón en una fábrica china. FOTO: LIU JUNRONG

La historia económica de los países en desarrollo está marcada desde el siglo XIX por la alternancia entre etapas de euforia financiera y otras de depresión. La cantidad de recursos humanos y naturales de que dispone la mayoría de esos países despierta oleadas de fiebre especulativa que van más allá de las oportunidades de inversión reales cada vez que en los países ricos abunda el capital, y suelen ir seguidas de debacles financieras. En esas estamos y con un actor central de peso: China.

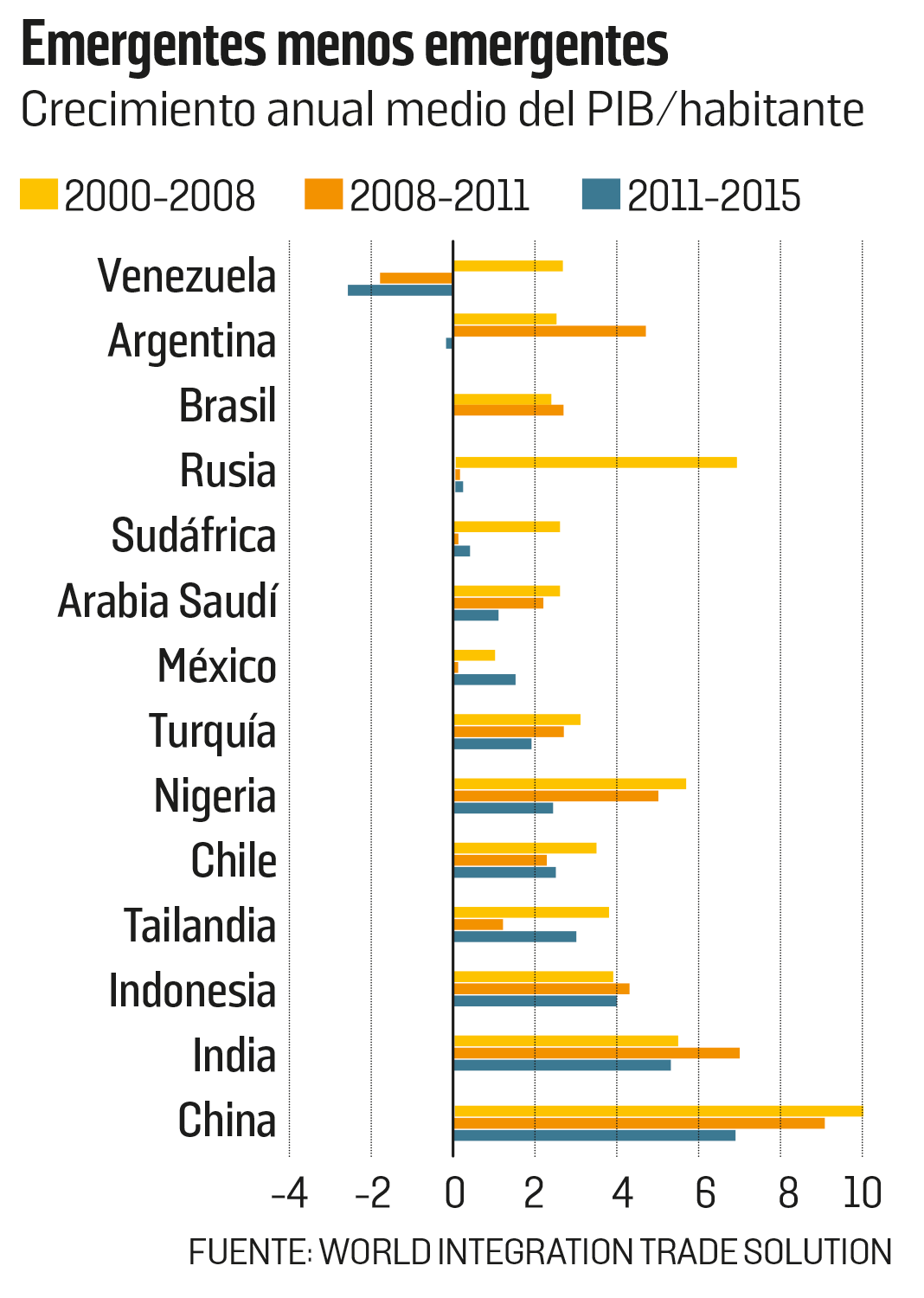

Desde el inicio del siglo XXI, el crecimiento chino tiró de la actividad en el conjunto de países exportadores de productos básicos, de Brasil a Australia, pasando por Rusia y el continente africano. Entre 2000 y 2014, el volumen de las importaciones chinas se multiplicó por ocho. China se convirtió en en primer consumidor mundial de materias primas. El país encarnaba él solo casi la mitad de la demanda mundial de metales. Entre 2002 y 2011, los precios de las materias primas aumentaron el 150% en dólares.

Este período también estuvo marcado por una abundancia excepcional de liquidez; alimentada inicialmente por la debilidad de los tipos de interés en Estados Unidos, Japón y Europa. Las políticas de Expansión Cuantitativa* aplicadas por los bancos centrales tras el seísmo financiero de 2008 han llevado a esta tendencia su paroxismo, con la inyección de cerca de 6.000 millones de dólares en la economía de estas tres zonas en seis años. Vistos los rendimientos nulos o a la baja de los mercados de renta fija* de las economías avanzadas, los capitales fueron a la Bolsa y las economías emergentes.

Brasil o Rusia sufren su mala gestión y no una inflexión internacional

En el mapa económico destaca la eurozona como peso muerto

Los países emergentes no han intentado parar la caída de sus monedas

La posibilidad de obtener préstamos de los mercados mundiales a tipos excepcionalmente bajos ha animado a los agentes privados (instituciones financieras o empresariales) a endeudarse en dólares. Las emisiones de obligaciones internacionales privadas se elevaron, según el Banco de Pagos Internacionales (BPI), a más de 1,2 billones de dólares en el período 2010-2014. Raramente destinados a financiar inversión productiva, los fondos levantados se colocaron en el sistema bancario o en los mercados financieros, ya que los inversores que toman prestado dinero se benefician al mismo tiempo de un diferencial positivo de rendimientos entre el mercado local y el mercado mundial, y también de la apreciación de las monedas locales que provoca el flujo de capitales extranjeros.

ZONA DE TURBULENCIAS

Esta doble dinámica, fundada sobre la demanda china y sobre los capitales occidentales, se ha bloqueado. Primero, por la lentificación y el reequilibrio del crecimiento chino después de 2010 en favor del consumo y en detrimento de la inversión, que han causado un vuelco en los precios de los productos básicos. Exceptuando la energía, los precios han caído una media del 40% desde su punto álgido de 2011, y el 60% en el caso del petróleo, lo que ha desvela la debilidad de los resortes internos de crecimiento de países como Argentina, Brasil o Rusia.

Además, la normalización progresiva de la política monetaria de EE UU ha provocado un reflujo masivo de capitales hacia Estados Unidos y un primer movimiento de desestabilización financiera de las economías emergentes. Este movimiento se amplificó en 2015 con las anticipaciones de subida de tipos de la Reserva Federal. A su vez, el crack bursátil chino de verano de 2015 y las señales de ralentización económica china que le siguieron han exacerbado los miedos a una desestabilización generalizada de las economías emergentes, lo que ha agravado la fuga de capitales.

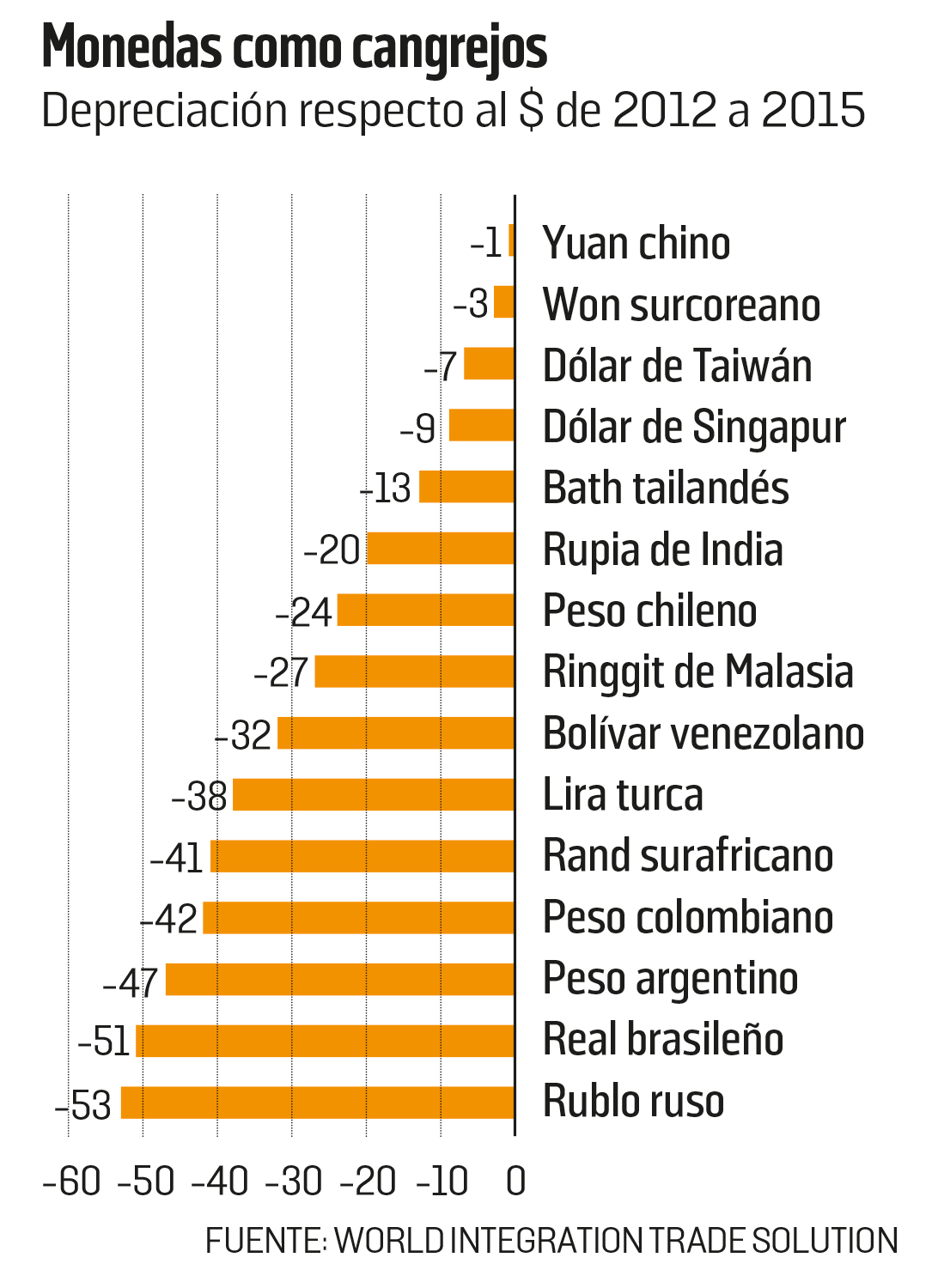

El repliegue global hacia el dólar americano deja expuestas las reservas de las economías emergentes, y en particular las de los países cuyos intercambios son netamente deficitarios (Brasil, Turquía o Suráfrica). Pero, a diferencia de la crisis asiática de 1997 y 1998, la mayor parte de ellas no ha intentado oponerse a la depreciación de sus monedas. Cuando han tratado de defender su moneda -Rusia en 2014- las reservas se fundieron a tal ritmo que el banco central del país tuvo que subir el tipos más de 10 puntos con la vana esperanza de truncar la especulación.

Para muchos observadores, esta flexibilidad de tipos de cambios constituye una diferencia esencial respecto a la crisis de 1998. Protege las reservas de cambio acumuladas durante la primera década del siglo y debería favorecer el restablecimiento de la actividad mediante una competitividad acrecentada en los mercados mundiales.

La fuerte depreciación de las monedas de los países emergentes no es menos desestabilizadora para esos países. Estimula la inflación, como se ve en Rusia, en Argentina y en Brasil, obliga a los bancos centrales a subir los tipos y, pues, a frenar la actividad. Pero además, y sobre todo, aumenta el servicio de la deuda de los agentes endeudados en dólares a niveles insoportables, provocando quiebras en serie y la acumulación de créditos dudosos en el balance de los bancos.

Todo ello explica la reticencia de las autoridades chinas a dejar que el yuan se deprecie de modo significativo con relación al dólar. A este respecto, la reforma del régimen de cambio anunciado por las autoridades chinas el pasado 11 de agosto vale menos por la devaluación inicial del 2% que supuso que por la mayor flexibilidad de tipos de cambio que autoriza. Las intervenciones del banco central que siguieron a la reforma y las instrucciones dadas a los bancos de Estado de vender dólares (y, pues, de sostener el yuan) muestran el deseo de las autoridades de mantener el valor de la moneda mientras aumentaba la incertidumbre a la que se confrontaban los especuladores.

De hecho, esta determinación de las autoridades chinas constituye en sí misma una buena noticia para las economías emergentes y para la economía mundial: parece excluir un escenario de devaluaciones competitivas y confirma la prioridad que se da a la transición hacia un modelo de crecimiento del que tire el consumo. Si el yuan se devalúa más, los productos importados aumentarán de precio y penalizarán el consumo, mientras que la presión deflacionista se acentuará en el resto del mundo por la bajada de precios de los productos chinos.

Al ritmo actual de fuga de capitales, de más de 100.000 millones de yuanes por mes, y con las reservas a la baja, hay dudas sobre la capacidad del banco central chino para mantener controlada la inflación. Pero puede actuarse con medidas como sobre el control de cambios, la Bolsa cerrada a los inversores extranjeros, los bancos bajo control y los márgenes de maniobra presupuestarios. Cabe un optimismo moderado a corto plazo sobre la capacidad del país de atravesar sin demasiados daños las actuales turbulencias.

Caben dudas sobre la capacidad de China para controlar la inflación

Pekín confirma que desea crecer por la vía de mayor demanda interna

Los riesgos de desestabilización de las economías emergentes tienen así visos de quedar confinados a escala local, y más cuando la Reserva Federal ha aplazado la subida de tipos. La devaluación de la deuda brasileña a bono basura por parte de Standard & Poor’s, que sigue a la de Rusia, ilustra el alcance de la crisis de ciertos países, resultado de una gestión económica deficiente (Brasil, Argentina, Rusia, Turquía) o de decisiones aventuradas (invasión de Crimea por Rusia, seguida de sanciones), más que por la inflexión de la economía mundial.

Que China y las economías emergentes (la mitad del PIB mundial) frenen se deja sentir en el mundo, aunque la menor factura del petróleo amortigüe la onda negativa. En el panorama global, despunta la zona euro como peso muerto. A falta de sostener la demanda interna, Europa sigue acumulando excedentes exteriores a niveles récord.

LÉXICO:

Expansión Cuantitativa: herramienta de política monetaria mediante la que el Banco Central Eruopeo (BCE) compra deuda pública y privada para bajar tipos y estimular la economía.

Mercados de renta fija: mercados que permiten financiarse a empresas y Estados que emiten títulos de deuda.