Una negación arriesgada

Política monetaria: A pesar de la bajada de los precios en algunos países, el BCE no cree que haya peligro de deflación en la zona euro. Una opinión que podría costarle cara a Europa.

Mercado en el centro de Atenas, 2012. FOTO: PARLAMENTO EUROPEO

El Banco Central Europeo (BCE) no cree en la deflación. Desde que, el pasado mes de noviembre, bajó su tipo de interés de referencia a 0,25%, el instituto monetario de Francfort parece haber hecho del wait and see su divisa oficial. A juicio del gobernador del BCE, Mario Draghi, la zona euro ha entrado en un largo período de baja inflación, que se explica por la debilidad de la actividad y por la lentitud del saneamiento de los balances bancarios. Sin embargo, no observa ni ve probable un descenso continuo del nivel general de los precios comparable al que tuvo lugar en Japón en la década de 2000. El objetivo oficial del BCE, mantener un índice de inflación por debajo, aunque cerca, del 2%, no estaría así comprometido. El problema es que ese discurso es el que mantenía el Banco de Japón a finales de los noventa, antes de que la economía nipona basculara hacia la deflación. La situación de la zona euro no es menos peligrosa que la de Japón en aquella época.

Índices dispares

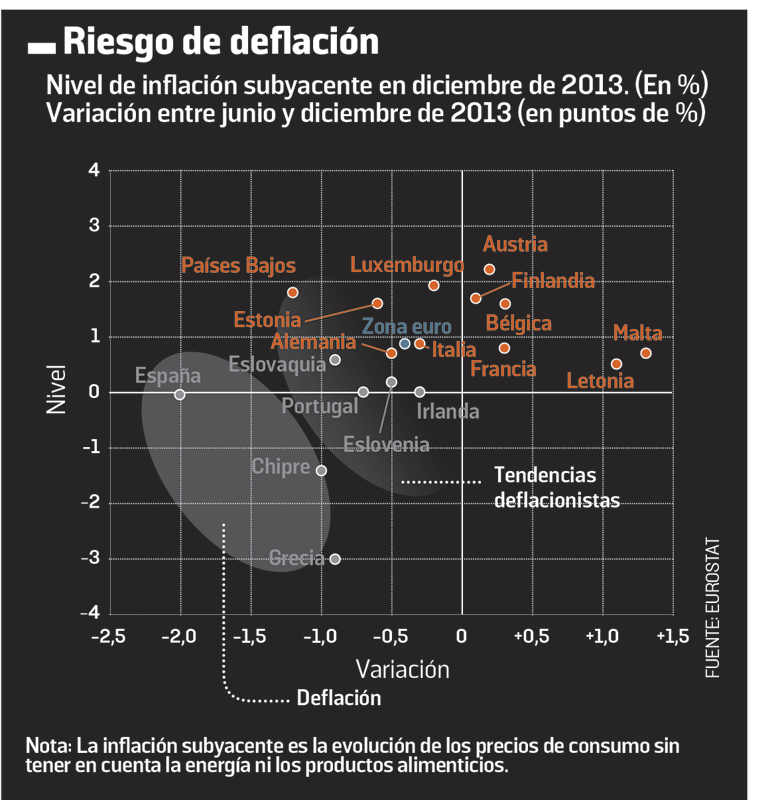

En un año, el ritmo del alza de los precios ha pasado del 2% al 0,7%. La inflación subyacente, que no tiene en cuenta la energía ni los productos alimenticios, se situaba en diciembre de 2013 en el 0,9%. Pero ese índice es una media. Por más que Europa haya formado un mercado único, las evoluciones nominales (precios y salarios) responden fundamentalmente aún a lógicas nacionales. La deflación castiga ya a Grecia, Chipre y España (véase el gráfico). En Portugal, Irlanda, Eslovenia y Eslovaquia, se acerca peligrosamente a cero. Por el contrario, Austria, Luxemburgo, Holanda, Bélgica, Finlandia y Estonia registran índices cercanos al 2%. En medio de esos dos grupos, Francia, Alemania e Italia se sitúan en el régimen de baja inflación descrito por Draghi, con unos tipos cercanos al 1% que coinciden con la media de la zona.

Los precios han pasado en un año de crecer al 2% a hacerlo al 0,7%

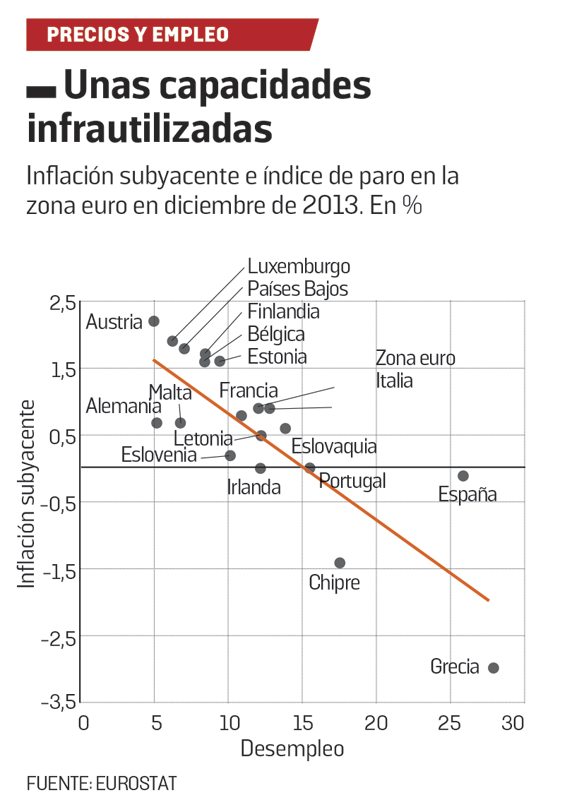

Esa disparidad de índices de inflación refleja por sí misma las diferentes trayectorias de las economías europeas desde el comienzo de la crisis. Si se toma el índice de paro como indicador de la amplitud de la capacidad de producción no utilizada en la economía, la intensidad de las presiones deflacionistas aparece como una función directa del subempleo (véase el gráfico). En Grecia, Irlanda, Portugal y España, el paro masivo y la regresión salarial en la función pública provocan una caída de los salarios nominales, que, a su vez, acentúa la contracción de la demanda interior. En los países del sur de Europa, incluida Italia, especializados en sectores con una fuerte proporción de trabajo poco o medianamente cualificado, la situación se ve agravada por el elevado valor del euro, que, paradójicamente, está considerado una moneda fuerte frente a la debilidad del dólar y del yen.

Sesgada e incoherente

En esas condiciones, la política del BCE no solo es sesgada, sino también incoherente y peligrosa. Es sesgada porque, al focalizarse en el índice de inflación medio, parece ignorar que una parte no desdeñable de la zona euro se pelea ya con la deflación y sus efectos perniciosos sobre el encarecimiento del valor real de las deudas.

Cuando los precios bajan, el valor de los ingresos y de la producción, que sirven de base para la devolución de las deudas, disminuye de suerte que las ratios del endeudamiento aumentan. Así, la contracción de 26% del producto interior bruto (PIB) nominal griego desde 2009 explica por sí sola el aumento de la deuda pública griega, del 130% al 176% del PIB. A ello se suma que, dado que el BCE ha agotado prácticamente su margen de bajada del tipo de interés, toda reducción del índice de inflación equivale a un aumento del tipo de interés real, que hace más que improbable la eventualidad de una recuperación del crédito.

La política del BCE es, además, incoherente, porque para que los países deudores de la zona puedan recuperar su competitividad sin caer en la deflación es necesario que la inflación de los países acreedores se restablezca, aunque sea moderadamente. Con un índice de inflación inferior al 1% en los países del centro de la zona, el diferencial de inflación solo puede jugar en favor de los países de la periferia si sus índices de inflación son negativos, lo cual provoca que su desendeudamiento sea prácticamente imposible.

Finalmente, esa política es peligrosa porque al permitir que la deflación se instale en la periferia, el BCE se arriesga a que las tendencias deflacionistas se propaguen al corazón de la zona. Italia está en primera línea, tanto por la caída de su demanda interna (-8% en el período 2012-2013) como por su elevado endeudamiento, tanto público como privado.

Ampliar el objetivo de inflación

¿Qué hacer, entonces? En primer lugar, revisar el objetivo de inflación del BCE. En lugar de basarlo en el índice de inflación medio, hacerlo en una horquilla de índice de inflación que se aplique al conjunto de países de la zona, por ejemplo, del 0% al 4%, manteniendo, no obstante, el objetivo central del 2%.

Para alcanzar ese objetivo, el Banco Central Europeo debe dedicarse a reparar el mecanismo de transmisión de su política monetaria; es decir, la relación entre la cantidad de moneda puesta a disposición de los bancos, y los créditos realmente acordados a la economía. Las operaciones de refinanciación ilimitada del sistema bancario, como las realizadas en diciembre de 2011 y en febrero de 2012, han demostrado su ineficacia. Dos años después, el montante de los créditos que la banca da al sector privado sigue contrayéndose y se sitúa en un 10% por debajo de su nivel de 2007.

El BCE ignora que parte de la eurozona pelea ya con la deflación

Draghi debe aceptar la refinanciación de la banca si esta da crédito

El BCE podría resolver este problema bien inspirándose en el dispositivo establecido por el Banco de Inglaterra, que condiciona la refinanciación de los bancos a la concesión de créditos a las empresas y los hogares, o bien penalizando el atesoramiento de liquidez por parte de los bancos, aplicando tipos negativos a las reservas que depositen en el Banco Central. En este último caso, nadie puede asegurar, sin embargo, que las reservas en cuestión no emprendan el camino de los mercados financieros en lugar del de los créditos a la economía.

El BCE puede también decidir animar la titulización* de los créditos a la economía comprando los lotes de títulos así constituidos. Esta opción, que sería la preferida por Mario Draghi, tiene la ventaja de estimular la recuperación del crédito mediante un saneamiento de los balances bancarios. Los bancos pueden conceder más fácilmente nuevos préstamos, pues se han desembarazado de sus créditos antiguos y saben que, dado el caso, podrán deshacerse de los nuevos.

Escaldado por la resolución del Tribunal Constitucional alemán, del 7 de febrero, sobre la desigualdad del programa de Transacciones Monetarias Directas (OMT en sus siglas en inglés)*, el BCE puede reafirmar su autoridad tomando la iniciativa en un terreno que no crea tensión con la letra de los tratados. No es, sin embargo, seguro que, en ausencia de elementos de apoyo al consumo de los hogares, unas medidas exclusivamente monetarias puedan acabar con la dinámica deflacionista que funciona en gran parte de la zona euro.

Para que la demanda responda, toda acción de oferta de crédito debe ir acompañada de una política de apoyo a los ingresos, tanto en los países acreedores como en los deudores. Se trata de un ámbito en el que los Estados conservan indiscutiblemente márgenes de maniobra. Como atestigua el anuncio, a finales de 2013, de la próxima instauración de un salario mínimo generalizado en Alemania.

LÉXICO

Titulización: Transformación de los créditos bancarios en títulos negociables que se pueden ceder a terceros.

OMT (Outright Monetary Transactions): Programa por el que el Banco Central Europeo se comprometió en septiembre de 2012 a comprar, con determinadas condiciones pero sin límite, la deuda pública de los Estados con problemas.

PARA SABER MÁS

“Deflation Risk and the ECB’s Communication Strategy”, por Juan Antolín-Díaz, Fulcrum Research Papers, 4 de febrero de 2014, disponible en www.fulcrumasset.com/files/frp201402.pdf

“The Euro Area’s Tightrope Walk: Debt and Competitiveness in Italy and Spain”, por Zsolt Darvas, Bruegel Policy Contributions n° 2013-11, 3 de septiembre de 2013, disponible en www.bruegel.org

“Design Failures in the Eurozone: Can they be Fixed?”, por Paul De Grauwe, LEQS Paper n° 57/2013, febrero de 2013, disponible en www.lse.ac.uk/europeaninstitute/LEQS/LEQSPaper57.pdf