De la deuda privada a la deuda soberana

La dinámica de la deuda total en España, privada y pública, puede llegar a ser explosiva.

Lo que empezó siendo una brutal crisis de deuda privada puede acabar transformándose en una crisis de deuda soberana, máxime si se cumple en un escenario de estancamiento.

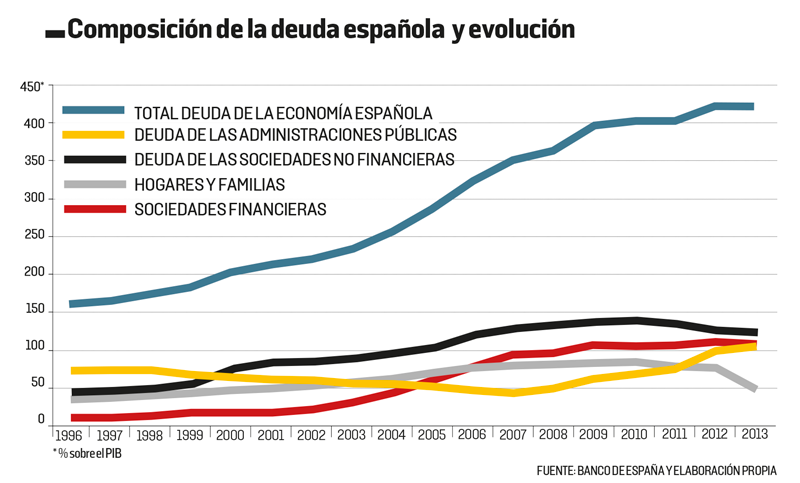

Desde 1996 se distinguen tres períodos muy precisos. En primer lugar, el período 1996-2001 estuvo muy ligado al proceso de incorporación de España a la Unión Monetaria y a la adopción del euro como moneda. En segundo lugar, la dinámica de endeudamiento en el período 2002-2007 en pleno boom económico, cuando como consecuencia de una política monetaria excesivamente expansiva del Banco Central Europeo (BCE) se aceleró el proceso de sobrevaloración de activos inmobiliarios. Finalmente, una tercera fase, en la que estamos inmersos en el momento actual, la dinámica de la deuda en plena crisis sistémica, período 2008-actualidad.

Con los nuevos datos se confirman dos tendencias en la evolución de la deuda total.

En primer lugar, las sociedades financieras apenas han reducido marginalmente su volumen de deuda respecto al cierre de 2012. En realidad, en todo el período de crisis que llevamos incrementaron su deuda, a pesar de encontrarnos, por un lado, en pleno proceso de reestructuración bancaria, y, por otro, en una fase de desendeudamiento del resto de sectores privados.

En segundo lugar, lo que empezó siendo una enorme crisis de deuda privada, se está transformando en una crisis de deuda soberana.

Cuando se inicia la crisis, son los sectores privados los que presentan problemas de solvencia. La deuda de las familias, empresas, y entidades financieras a cierre de 2008 se situaba alrededor del 320% del producto interior bruto (PIB), y el precio del activo que soportaba dicha deuda, viviendas, se había desplomado. Como consecuencia, los sectores privados entran y se mantienen en una profunda recesión económica, aunque pudiéramos ver algún trimestre de crecimiento positivo. Las familias disminuyen el consumo y recuperan ahorro, las empresas no financieras no invierten, destruyen capital ya instalado, y despiden a trabajadores. Las entidades financieras cortan el grifo del crédito, en un contexto de incremento de la mora, y tratan de recapitalizarse a costa de los contribuyentes.

Nos encontramos ante lo que se conoce técnicamente como una recesión de balances, cuya única salida debería ser una quita ordenada y negociada de deuda privada.

Los últimos datos del Banco de España sobre morosidad, correspondientes al segundo trimestre de 2013, son realmente preocupantes. Alcanzó el 5% del total de crédito concedido para vivienda, la cifra más alta de toda la serie, todo esto en un contexto de reducción del volumen de crédito.

La reducción permanente de salarios reales, pensiones y el crecimiento del desempleo en términos desestacionalizados, hará muy complicado que se recupere el crédito a lo largo de 2014 y generará una segunda ronda de financiación al sector financiero.

Más interesante aún es descomponer la deuda total entre deuda interna y externa. En 2008, la parte de deuda pública con el extranjero representaba el 19% del total de la deuda externa (212.637 millones de euros), mientras que todo el sector privado debía al exterior el 81% restante (915.722 millones ).

Una salida es la quita ordenada de deuda privada

Si la economía no crece, hay un riesgo sistémico

A finales del primer trimestre de 2013, la parte de deuda pública con el extranjero representa ya el 33% del total de la deuda externa (346.792 millones de euros), mientras que la deuda externa del sector privado se ha reducido: el 67% restante (712.937 millones).

Los acreedores extranjeros han reducido notoriamente la deuda de sociedades financieras españolas, que ahora representa el 36% de la deuda externa española (386.320 millones de euros), las sociedades no financieras adeudan el 31% restante (326.617 millones), y las familias siguen debiendo prácticamente lo mismo.

En resumen, el rescate de la deuda privada financiera por parte del Estado ha sido interpretado por el mercado como un riesgo inherente para la deuda soberana, que podría ser insostenible en el tiempo. Si la economía no crece lo suficiente, la deuda pública podría alcanzar el 140%-160% del PIB a finales de 2015, nivel a toda luz impagable, y nos enfrentaríamos a un dilema y un riesgo sistémico sin parangón.