Democracia y redistribución

Investigadora predoctoral en Historia Económica, Universitat de Barcelona

La aspiración a una fiscalidad progresiva no siempre nos ha acompañado en el pensamiento económico y en la actuación de los poderes públicos. El IRPF es el tributo más progresivo, pero sorprende que los tipos efectivos aplicados a los contribuyentes con más ingresos están por debajo de lo que se oye en el debate público.

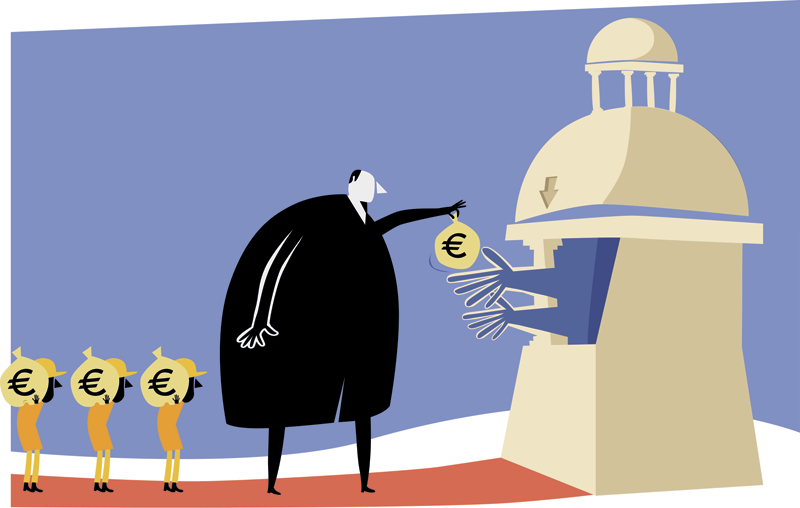

ILUSTRACIÓN: IDANA RODRÍGUEZ

“¿Cree usted que, en general, los impuestos se cobran con justicia? Esto es, ¿pagan más quienes más tienen? ¿O no lo cree así?” Durante los últimos 30 años, aproximadamente el 80% de los ciudadanos españoles respondería a esta pregunta con un no, según las encuestas anuales del Centro de Investigaciones Sociológicas (CIS). Allá por 1994, el porcentaje estaba en el 75,8%; durante la crisis económica actual se ha alzado al 88% (Alvira y García, 2005; CIS, 2012). Los españoles no parecen creer que su sistema es progresivo, al contrario de lo que se proclamó durante la transición a la democracia. Pero... ¿están en lo cierto? (1)

EFECTO IGUALADOR

El reciente trabajo de Onrubia y Rodado (2014) nos muestra, en lo que respecta a los años 2009-2011, un efecto igualador muy ligero de los principales impuestos del país (2): está calculado en 1 o 2 puntos del índice de GINI, un valor que se puede calificar de modesto en términos comparativos. Según el cálculo de ambos economistas, los hogares más ricos deben de estar pagando el 27-29% de su renta en impuestos, mientras que para el segundo decil estaríamos en el 18-19% (3). Como los propios autores destacan, el IRPF es el único impuesto progresivo de los analizados. Esto no debería sorprendernos; pero quizá sí que los tipos efectivos en el decil superior estén bastante por debajo de lo que se suele oír en el debate público: entre el 16% y el 18% de media (4). La explicación de este fenómeno se encuentra en las exenciones legales existentes y el tratamiento diferenciado aplicado a las rentas del trabajo y del capital... además de, por supuesto, en el fraude fiscal, aspecto que suele dejarse de lado porque es difícil cuantificarlo. En todo caso, este resultado ¿es mucho o poco?

Los tipos efectivos aplicados en el decil superior oscilan entre el 16% y el 18%

La idea de tener tipos impositivos crecientes no se abrió camino hasta principios del XX

La perspectiva histórica suele ayudar a poner estos datos en contexto. ¿Cuánto ha cambiado, en sus efectos reales, el sistema fiscal? ¿Qué importancia tiene para la evolución de la desigualdad? Tengamos en cuenta que la aspiración de progresividad no siempre nos ha acompañado, ni en el pensamiento económico ni en la actuación de los poderes públicos. En efecto, no es hasta inicios del siglo pasado cuando la idea de que hubiera tipos impositivos crecientes se empezó a abrir camino en nuestro país, en el debate sobre el impuesto de sucesiones. La generalización de esta actitud tardaría mucho en llegar, y más todavía su traslación al sistema impositivo.

NUESTRO 1%

La Segunda República introdujo el primer precedente de nuestro impuesto sobre la renta, pero era una figura muy distinta de la que conocemos hoy. Para estar sujeto a este impuesto, había que tener una renta superior a 100.000 pesetas de la época: los declarantes anuales estuvieron por debajo del 1% de la población hasta bien entrados los años sesenta. El resultado es que, pese a que los tipos eran elevados sobre el papel, esta contribución siempre recaudó muy poco y no se puede decir que contribuyera a reducir la desigualdad.

Durante el franquismo, los documentos oficiales del Ministerio de Hacienda están llenos de alusiones a la justicia impositiva, pero las estimaciones de que disponemos son tozudas en llevarles la contraria: coinciden en señalar que en los años sesenta y setenta los hogares pobres pagaban en impuestos una parte mayor de su renta que los ricos. No nos debe extrañar en un Estado dictatorial, que no se caracterizaba por la defensa de los intereses de las clases más desposeídas. Dada su manifiesta renuncia a buscar recursos allá donde los había, los presupuestos públicos del régimen siempre fueron magros; la otra cara de la moneda era el subdesarrollo social.

Es una idea extendida que la Transición a la democracia vino a cambiar este estado de cosas. La reforma fiscal iniciada en 1977, en efecto, tenía entre sus objetivos declarados la consecución de un sistema progresivo, en el que cada uno financiara según sus capacidades el naciente Estado de bienestar. Ahora bien, ¿llegaron a plasmarse en la realidad estas intenciones?

La respuesta, según un reciente trabajo llevado a cabo en la Universidad de Barcelona (UB), es no: la percepción social estaría en lo cierto. En 1970, el decil más pobre pagaba el 22% de su renta en impuestos, mientras que el más rico desembolsaba en torno al 17%. En los años setenta y ochenta tuvieron lugar cambios fiscales profundos: introducción del moderno IRPF, del IVA... pero, pese a ello, al menos hasta 1990 los tipos enfrentados por los hogares menos pudientes seguían siendo más altos que los de los ricos pasando del 45% al 38% (o una caída más drástica, según la hipótesis que se aplique en la estimación).

Por supuesto, esta apreciación se refiere sólo a los impuestos. Añadiendo al cálculo las prestaciones sociales recibidas por los hogares, encontramos un panorama diferente: el sistema impositivo no es progresivo, pero sí la combinación de contribuciones y prestaciones, o el conjunto del Estado de bienestar. La afirmación, no obstante, requiere matices.

INCÓGNITAS

Una línea de trabajo de varios conocidos economistas ha señalado en los últimos años la necesidad de poner el foco en los top incomes, es decir, en aquellos individuos que forman la cúspide de la sociedad en términos monetarios.

En 1990, la progresividad era nula para el 20% de familias más ricas en España

En 2012, el 1% más rico del país concentraba el 8,2% de la riqueza antes de impuestos

La vuelta de tuerca sería poder incluir rentas no declaradas en los cálculos

¿Qué sucede si lo hacemos para el caso español? En 2012, el último año disponible en la web The World Top Incomes Database, el 1% más rico del país concentraba el 8,2% de la renta antes de impuestos. Ante tal concentración de la capacidad de pago, sin duda es de interés comprobar qué sucede con la progresividad efectiva dentro del decil superior.

Desgraciadamente, no tenemos datos más recientes que los de 1990: en dicho año, si el tipo medio en el décimo decil era del 38%, en el 1% más rico bajaba hasta el 29%. En términos del sistema de impuestos y transferencias, esto implica que la progresividad era nula para el 20% de familias más ricas. Sin duda, sería interesante saber qué es lo que sucede hoy en día, tras las modificaciones a favor de las rentas del capital (5).

La vuelta de tuerca final sería poder incluir las rentas no declaradas en el cálculo. La investigación académica corrobora de nuevo la sabiduría popular al apuntar a que los rendimientos del capital escapan de los impuestos en una proporción mucho mayor que los del trabajo. Por ello no parece aventurado suponer que, para los superricos, la progresividad está lejos de ser real.

(3). Normalmente, para este tipo de análisis se divide a los hogares en grupos de igual número; siendo 10, cada uno se llama decil.

(4). El lector quizá recuerde el reciente debate sobre la propuesta de tipos marginales máximos del 75% en Francia. Pero estos tipos se aplican sólo a la última fracción de la renta de un individuo; los medios suelen estar muy por debajo. Los tipos efectivos, además, son todavía inferiores, por las razones dadas en el texto.

(5). No estamos pidiendo lo imposible: de hecho, información similar es hecha pública anualmente en el Reino Unido (The Effects of Taxes and Benefits on Household Income, en http://www.ons.gov.uk) y en Estados Unidos (The Distribution of Household Income and Federal Taxes, en http://www.cbo.gov).