Con el dinero de los trabajadores

Desde Newark (EE UU)

Los gigantes de Wall Street se nutren en parte de los fondos de pensiones. Una nueva coalición en EE UU presiona para que la rentabilidad no sea el único criterio de inversión

Lo peor de todo es que los estragos que provocan los grandes fondos de Wall Street, desde desahucios hasta despidos, se hacen en buena parte gracias al dinero de los trabajadores”, suelta de sopetón Trina Scordo, directora en Nueva Jersey del Hedge Clippers Campaign (hedgeclippers.org), una nueva coalición de movimientos sociales —con alto sustrato sindical— recién formada en EE UU con una misión inaudita: cambiar de raíz el modus operandi de los fondos de pensiones que alimentan los trabajadores para que no se vuelvan un bumerán contra los intereses de los mismos trabajadores.

Scordo y Paul Karr, el activista sindical que la acompaña, muestran una lista con las inversiones exhaustivas del fondo de pensiones del Estado de Nueva Jersey, en el que aparecen subrayados con rotulador amarillo las aportaciones a proyectos impulsados por Blackstone. Suman más de 2.000 millones de dólares. Uno de estos proyectos es el nuevo fondo global de Blackstone para comprar viviendas a precio de saldo en el mundo entero, que ha recaudado 15.800 millones de dólares y que en el power point presentado a los inversores incluye Anticipa, la filial que gestiona la carteria hipotecaria de Catalunya Banc: los trabajadores de Nueva Jersey han aportado 100 millones a este fondo oportunista.

“No queremos que el dinero de los trabajadores de EE UU ayude a que Wall Street se quede las casas de los pobres que no pueden pagar su hipoteca, ya sean estadounidenses o españoles; el objetivo es cambiar de raíz el modelo”, subraya Karr, quien añade: “Aquí sabemos muy bien los efectos nocivos que a menudo estos fondos acaban teniendo para los trabajadores”.

Aquí es Newark, ciudad de 270.000 habitantes a un paso de Manhattan tras cruzar el río Hudson, que ha sufrido en carne propia los desmanes de la globalización financiera. Los ha retratado a menudo Philiph Roth, que ha ubicado en las calles de su infancia el escenario de muchas de sus novelas, con el telón de fondo de la decadencia de la clase obrera estadounidense, achicada por las deslocalizaciones y las reestructuraciones industriales decididas a menudo en los despachos Wall Street, a apenas cinco estaciones de tren. Ahora el dinero está empeñado en convertir el centro de Newark en el “nuevo Brooklyn”, con fondos inmobiliarios comprando viviendas y empujando también aquí el proceso clásico de gentrificación: capa de pintura aquí y allá, apertura de nuevos cafés Internet, subida general de precios —alquileres, restaurantes, etc.— y, finalmente, expulsión de los nativos hacia barrios más a la periferia.

|

| ILUSTRACIÓN: PERICO PASTOR |

La sede del NJ Hedge Clippers Campaign está en un viejo local sindical del centro de Newark, muy cerca del histórico barrio de acogida de los portugueses que cruzan el charco, resistente aún al torbellino gentrificador. En la entrada sobrevive un cartel electoral del ticket Obama-Biden: yes, we can.

“Es hora de cambiar la perspectiva: ¿De qué sirve conseguir un retorno de un punto más o menos en la pensión gracias a un fondo de Wall Street si luego esta supuesta ganancia se produce como consecuencia de acciones agresivas contra los trabajadores?”, subraya Scordo, convencida del “poder que tendrían los trabajadores si fueran conscientes de las grandes cantidades de dinero que se mueven en su nombre y exigieran reglas a los gestores de los fondos de pensiones para favorecer sus objetivos más allá de la rentabilidad”.

El peso financiero de los fondos de pensiones en los países anglosajones, donde los trabajadores cotizan para nutrir su pensión y ceden la gestión a un experto, es realmente impresionante: en realidad, son en buena medida los famosos mercados, que acaban condicionando tanto las políticas de los Estados. Casi siempre en la misma dirección, en detrimento de los trabajadores: reducir pensiones y gasto social para garantizar el pago de la deuda.

24 planes de pensiones se suman al fondo global de Blackstone para vivienda

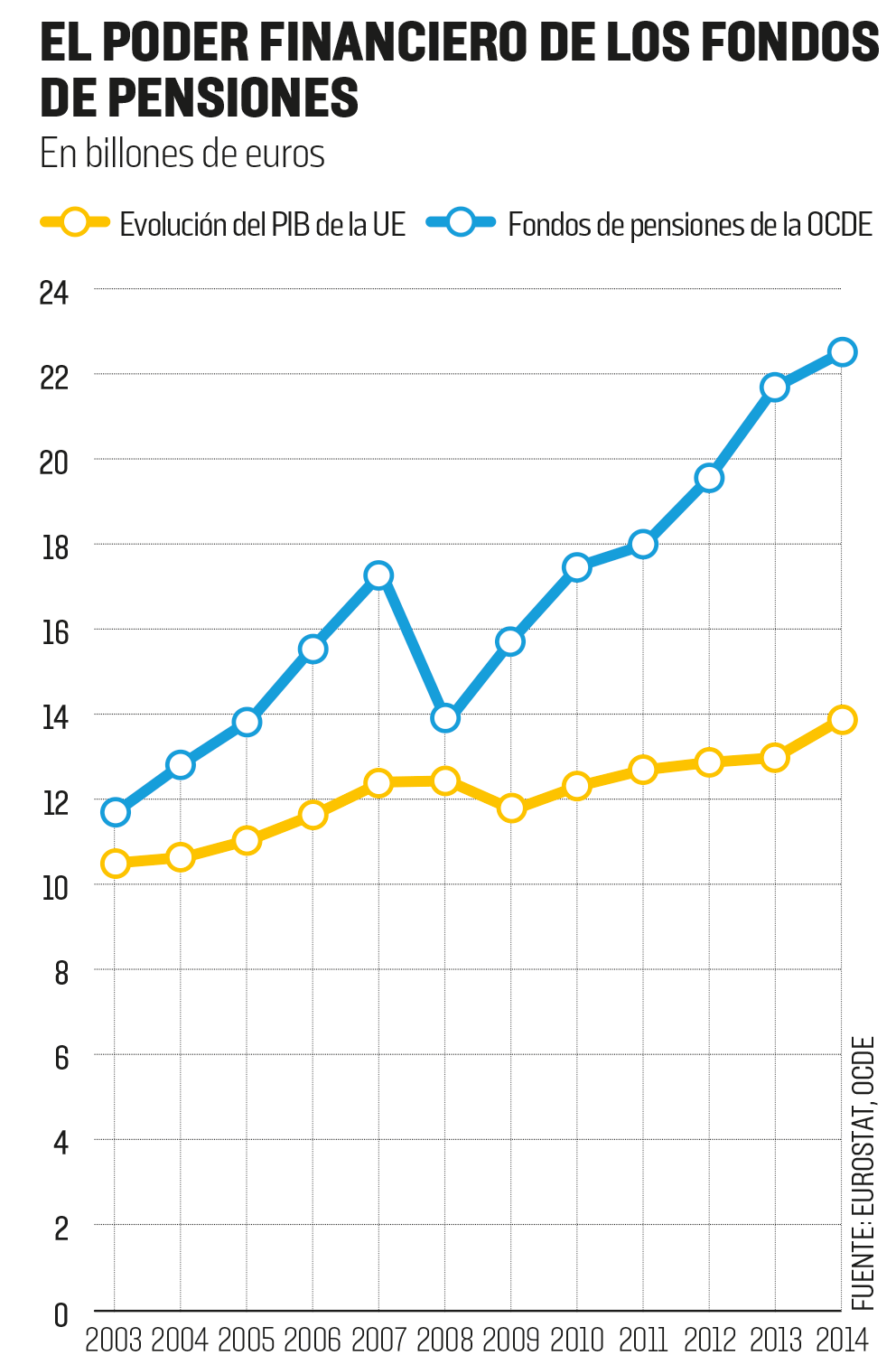

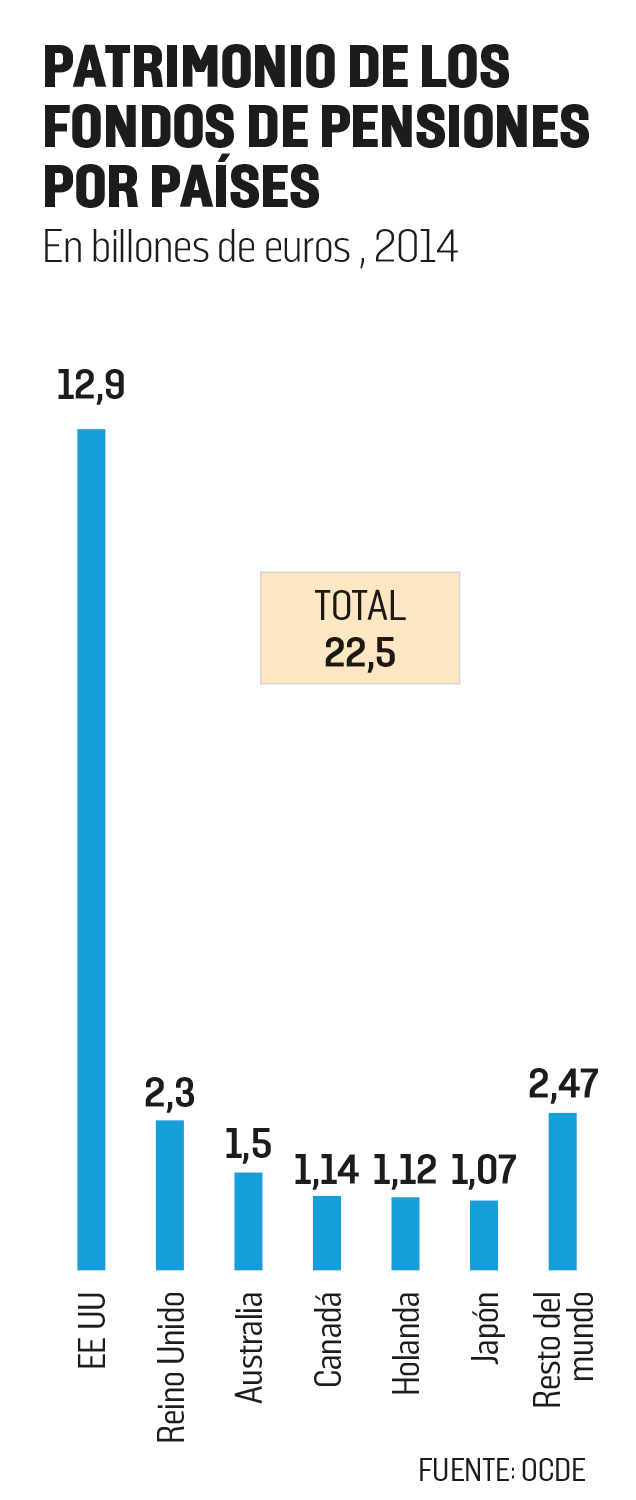

En los países de la OCDE, los fondos de pensiones suman 22,5 billones de euros, casi el doble que el producto interior bruto del conjunto de países de la Unión Europea (véase el gráfico). Sólo en EE UU acaparan 12,9 billones y su relación con los agresivos fondos de Wall Street es muy estrecha con el fin de aumentar la rentabilidad. Y ello a pesar de que varios informes han mostrado que en ocasiones sucede lo contrario como consecuencia del riesgo contraído y de las elevadas comisiones: el último del NJ Hedge Clipper demuestra que en el cenit de la crisis se evaporaron para siempre 800 millones del fondo de pensiones de Nueva Jersey invertidos en productos tóxicos que precisamente lo que prometían era alta rentabilidad.

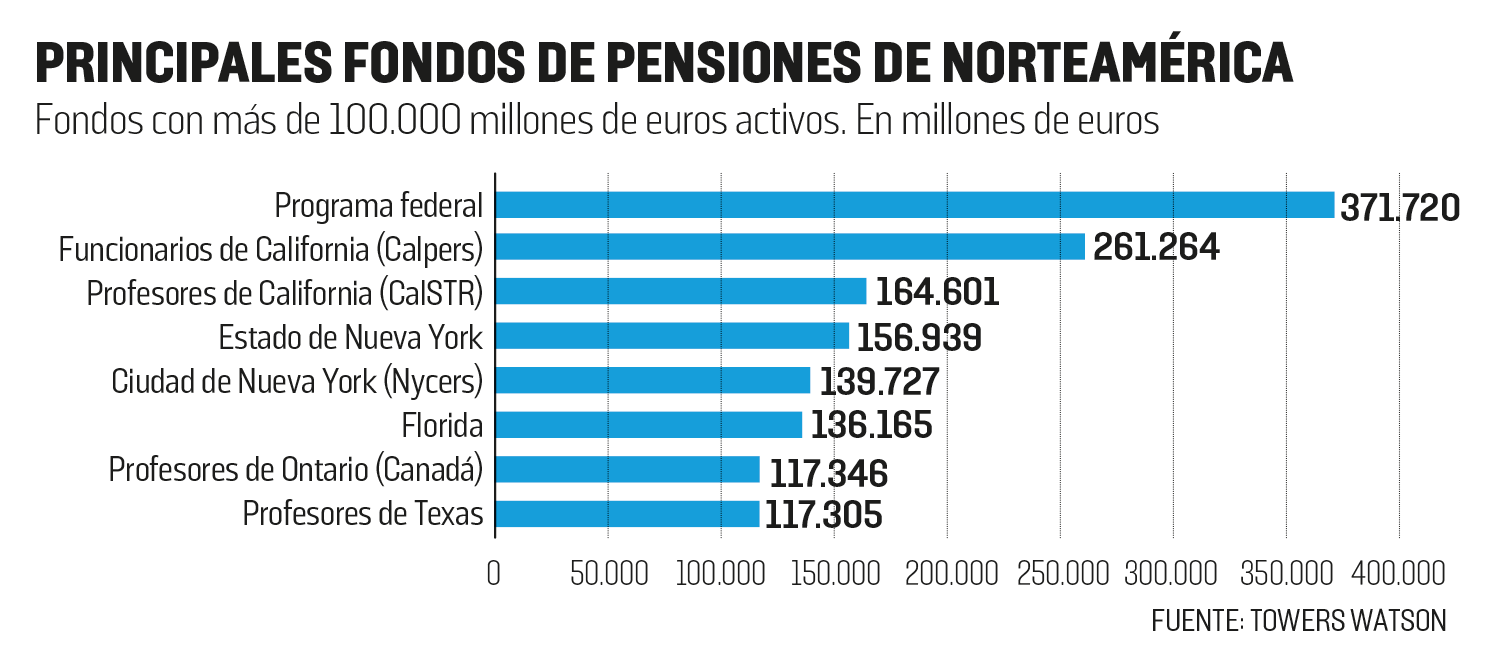

Hasta ocho fondos de pensiones de Estados Unidos suman activos superiores a los 100.000 millones de euros, entre los que destacan los poderosos vehículos financieros de los funcionarios públicos de California (Calpers), con 261.000 millones, y de los profesores de California (CalSTR), con 164.000, cuyas magnitudes se aproximan al peso económico de Catalunya (PIB de 200.000 millones). En España, donde los sistemas privados son marginales en comparación con el modelo público de reparto —los trabajadores de hoy pagan las pensiones de los jubilados de hoy— la suma de todos los fondos ronda los 100.000 millones, incluyendo casi 40.000 de empleo y provisión social, surgido de las aportaciones específicas en las propias empresas.

AYER Y HOY

En los últimos meses Calpers ha reducido la exposición genérica a hedge funds (fondos de alto riesgo), disconforme con las elevadas comisiones y las rentabilidades decepcionantes, pero ha reforzado en cambio la colaboración con Blackstone, que desde sus inicios contó con dinero de los fondos de pensiones de los trabajadores: en King of capital [El rey del capital], la biografía autorizada de la compañía, se detalla que el primer fondo de la entidad, lanzado en 1987, recaudó 600 millones y arrancó en parte gracias al compromiso de desembolso de 100 millones del fondo de pensiones de General Motors, lo que desencadenó otras aportaciones menores.

La alta rentabilidad de los fondos inmobiliaros de Blackstone —un retorno medio anualizado del 18% desde 1991— ha sido un imán para los fondos de pensiones de EE UU. Los dos últimos vehículos de este tipo creados por el gigante de Manhattan —BREP VII, global, y BREP Europa IV—, que incluyen los negocios de Fidere y Anticipa en España, han recaudado más de 3.000 millones entre un mínimo de 24 fondos de pensiones de EE UU.

Los trabajadores alimentaban los fondos, pero luego se desentendían de su gestión y sólo reclamban una alta rentabilidad. Pero incluso aquí los tiempos están cambiando: algunos han empezado a preguntar.