Dos siglos de crisis en crisis

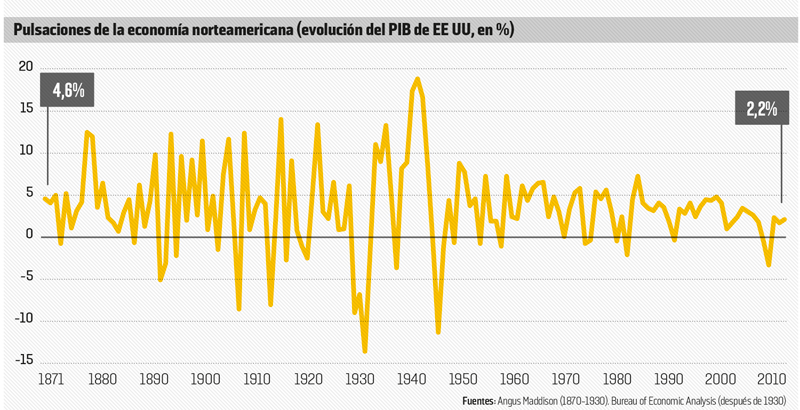

Las crisis de 1929 y de 2008 son las más graves de todas las que han jalonado la historia económica desde mediados del siglo XIX

En las sociedades tradicionales, sobre todo agrícolas, las crisis se presentaban bajo la forma de una producción insuficiente y unos precios por las nubes. Pero con el desarrollo del capitalismo industrial, tomaron nuevas formas, a veces paradójicas, como el exceso de producción, el sobreendeudamiento y los crash bursátiles. La inestabilidad de las economías capitalistas culminó con la Gran Crisis de los años treinta, que se superó con la Segunda Guerra Mundial, la política keynesiana y la vigilancia del sector financiero. Sin embargo, la desregulación y la globalización de los mercados financieros a partir de los años ochenta comportaron el retorno de auténticos cataclismos económicos. Las crisis del mundo capitalista son endógenas, fruto de su propio desarrollo: Como un exceso de producción, que hace bajar los precios, lo cual elimina los márgenes del beneficio y desanima la inversión, de modo que se deprime el empleo y caen los salarios.

La economía clásica postulaba que no podía darse la sobreproducción: había un equilibrio natural entre oferta y demanda, cuya persistencia quedaría garantizada por la flexibilidad de precios. Los trabajos de Thomas Malthus y Jean de Sismondi subrayaron entonces que el ahorro podía comportarse con autonomía (no tanto el de los asalariados, próximo a niveles de subsistencia, sino el de los capitalistas, que podía guardarse con idea de ser invertido), de modo que la demanda final podía ser inferior a la oferta. Karl Marx fue más allá al desvelar las implicaciones del carácter monetario de la producción de mercancías. Los bienes no se intercambiaban entre sí, sino a cambio de dinero. De modo que la moneda no era solo un intermediario de los intercambios, sino que servía de reserva de valor. El problema iba más lejos de si el dinero se ahorraba o se invertía: tenía que ver con el desajuste temporal que la moneda introducía entre el acto de la compra y el de la venta, que rompía el equilibrio teórico entre oferta y demanda (pues en el proceso de producción, obligaba al empresario a decidir sobre la base de una demanda hipotética).

EL PAPEL DEL CRÉDITO

La existencia de la moneda es indisociable de un pujante sistema de crédito, que permite desdoblar el nivel de inversión con relación al ahorro disponible. En plena competencia, en busca de beneficio y gracias al crédito, las capacidades productivas se desarrollan de forma anárquica y llevan la producción global a un nivel incompatible con la valoración del conjunto del capital comprometido. La inestabilidad del sistema se acentúa por los conflictos de la distribución (de la riqueza) y la presión de los capitalistas sobre los asalariados para maximizar los beneficios. El capital invertido en exceso pierde valor, las unidades de producción menos rentables quiebran por esta bajada de precios, la producción se racionaliza, hasta que se vuelvan a dar las condiciones para recuperar la acumulación.

El auge rápido del crédito, característico de las fases de expansión y de optimismo sobre las perspectivas de beneficio, va acompañado normalmente de una intensa especulación en los mercados bursátiles o inmobiliarios. Desviado de su función de financiador del crecimiento, el endeudamiento alimenta la inflación financiera. Esta es más espectacular en cuanto el alza de precios se alimenta a sí mismo y anticipa precios futuros, más que por las perspectivas normales de rentabilidad del activo en cuestión. El incremento de las restricciones financieras, que deriva del agotamiento de las posibilidades de endeudamiento y del encarecimiento progresivo del créditos, genera un vuelco cambio en el ciclo financiero, y llega la caída de precios. La pérdida de valor rápida de los activos desequilibra los balances financieros de los inversores, que pierden el acceso al crédito y no tienen más elección que liquidar a precio catastrófico los activos comprados muy caros. Además, los movimientos del mercado están condicionados por la purga de los balances bancarios. Esta sucesión de hechos se ha reiterado con una regularidad sorprendente hasta el crash de 1929 (en las crisis de 1817, 1825, 1837, 1847, 1857, 1866, 1873, 1884, 1890, 1900, 1907, 1929). La política monetaria, muy restrictiva en el régimen del patrón oro, parecía impotente para regular el ciclo financiero. La incapacidad de los bancos centrales para asumir un papel de prestamista de última instancia agravaba a su vez las crisis y abría la puerta a la deflación, incluso a la depresión. En cambio, la autonomía que se confirió a la política monetaria después de 19451 y la puesta bajo control de la banca explican la casi desaparición de las crisis bancarias y bursátiles hasta finales de los años setenta.

Entre 1817 y 1929, los 12 cataclismos económicos que hubo siguieron un patrón similar

El euro abolió las crisis cambiarias, pero en la UE estas se reinventan por la losa de la deuda

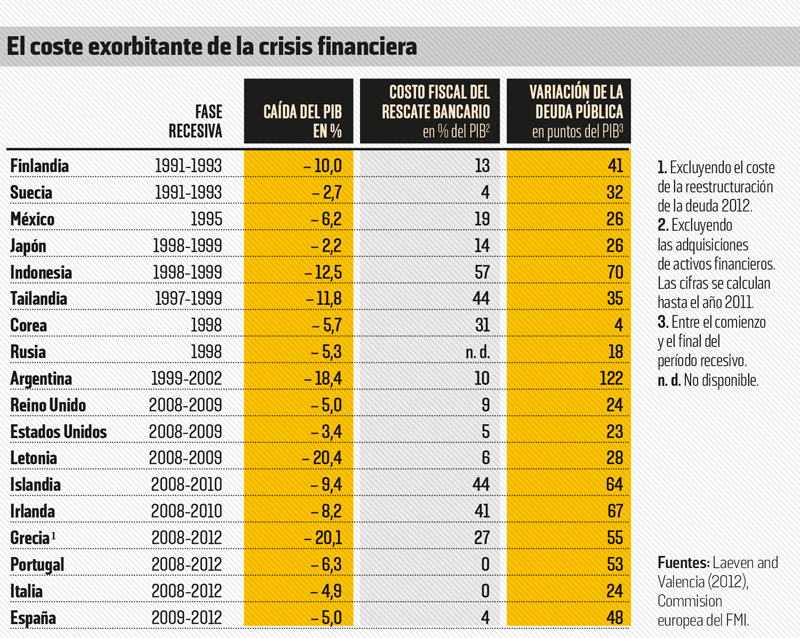

Su retorno a partir de la década de los ochenta coincide a su vez con la desregulación financiera y con la integración mundial de los mercados de capitales. Las crisis han evolucionado de acuerdo con las fases sucesivas de la integración financiera internacional: crisis del endeudamiento bancario en los países en desarrollo en los años ochenta; crisis financieras directas (México, Asia, Rusia), que siguieron a la apertura de las economías emergentes en los noventa; crisis bancarias en los países escandinavos y en Japón en la misma época, y a partir de 2007, crisis posterior al auge de los productos derivados y a las innovaciones financieras de finales de los noventa. En todos los casos, el coste financiero de la crisis explica la violencia de los ajustes recesivos, a pesar de la actuación de los bancos centrales.

Este papel está condicionado por el régimen monetario en el que se mueven. La espiral deflacionista en la que la economía mundial se había sumido a principios de los treinta tiene que ver con el patrón oro, la gestión de la liquidez y el tipo de cambio. La gravedad de la crisis argentina en 2000 es indisociable de las distorsiones introducidas por el currency board fijado en 1991, que garantizaba la paridad peso-dólar.

Excepcionales bajo el régimen de Bretton Woods, las crisis de cambio han sido en cambio más frecuentes en el marco del sistema monetario europeo (SME), puesto en marcha en los setenta.

En régimen de cambios fijos, la apertura financiera solo puede gestionarse si las políticas macroeconómicas están coordinadas. En caso de un choque exterior, como la crisis petrolera de 1973 y 1974, y de 1979 y 1980, dar respuestas divergentes en política económica genera un desequilibrio de intercambios mayor si las economías están integradas entre sí, y la perspectiva suele ser de un ajuste de paridades. Las políticas monetaria y presupuestaria suelen hacerse más restrictivas y precipitan la economía en la recesión. Las crisis del sistema monetario en 1982, 1983, 1992 y 1993 ilustraron este tipo de encadenamiento de sucesos.

En principio, las crisis de cambio deberían haber quedado abolidas con la adopción de una moneda única, pero resurgieron en Europa bajo una forma insólita con la crisis de la deuda soberana en 2010. El euro favoreció la formación de desequilibrios financieros masivos en la periferia europea. Bien tengan su origen en el endeudamiento privado (Irlanda, España) o público (Grecia, Italia), al final sufren una explosión de necesidades de financiación pública, infladas por la recesión y la socialización de las pérdidas bancarias.

El contexto exterior reaparece entonces bajo la forma de una crisis de endeudamiento de los Estados, que no pueden contar, a diferencia de EE UU, Reino Unido o Japón, con su banco central para monetizar sus deudas. El apoyo de otros países europeos permite evitar la caída de los socios enfermos, pero otra cosa es poner las bases para que se recupere la actividad en ellos. La pérdida de valor de la deuda pública que imponen los mercados desestabiliza, además, los balances de los bancos. Síntesis de todas las formas de la crisis (bancaria, monetaria, financiera), la crisis de la eurozona se alimenta de la incapacidad de sus miembros para entenderse acerca de cómo resolverlas.

LÉXICO

1. Adiós al patrón oro. Régimen monetario en el que el papel moneda debe aceptarse como pago por su valor nominal y al margen de su valor metálico. Se introdujo por primera vez durante la Primera Guerra Mundial. Se convirtió en definitivo con la abolición del patrón oro en los años treinta.

2. ‘Currency board’. Régimen de cambio que establece la paridad fija entre la moneda de un país y otra moneda, habitualmente el dólar.