La pandemia revitaliza la banca pública

Las entidades propiedad de los Estados se han convertido en la palanca fundamental de la reactivación de la economía europea.

La pandemia ha revitalizado la banca pública en los principales países europeos y se ha convertido en una palanca esencial para recuperar la economía. La Unión Europea ha potenciado la capacidad del Banco Europeo de Inversiones (BEI) para aplicar sus políticas de reactivación. En el mismo sentido ha sido especialmente relevante el protagonismo adquirido por el banco público alemán KfW, (Banco de Crédito para la Reconstrucción), que ha garantizado entre el 80% y 90% de los préstamos obtenidos por las empresas.

Los bancos privados europeos se sostienen gracias a la ingerente ayuda del BCE

La revaloración de la banca pública se ha producido en las instancias más insospechadas. Quizá solo se trata de hacer de la necesidad virtud. En España, Ana Patricia Botín, presidenta del Banco Santander, sorprendió el pasado 17 mayo con unas declaraciones en las que confiaba en el apoyo de la banca pública para su estrategia bancaria. En una entrevista concedida al diario El País, la primera ejecutiva del principal banco español y segundo europeo anunció que estaban trabajando en “un plan de colaboración público-privado, concretamente con el ICO (Instituto de Crédito Oficial) para ayudar a los jóvenes a comprar su primera vivienda”. “En ese programa”, detalló, “el comprador pagaría tan solo un 5% del valor de la casa y el banco le daría la hipoteca por el 95% con una garantía del ICO del 20%”. Con este esquema confiaba en construir 150.000 viviendas y crear 500.000 empleos.

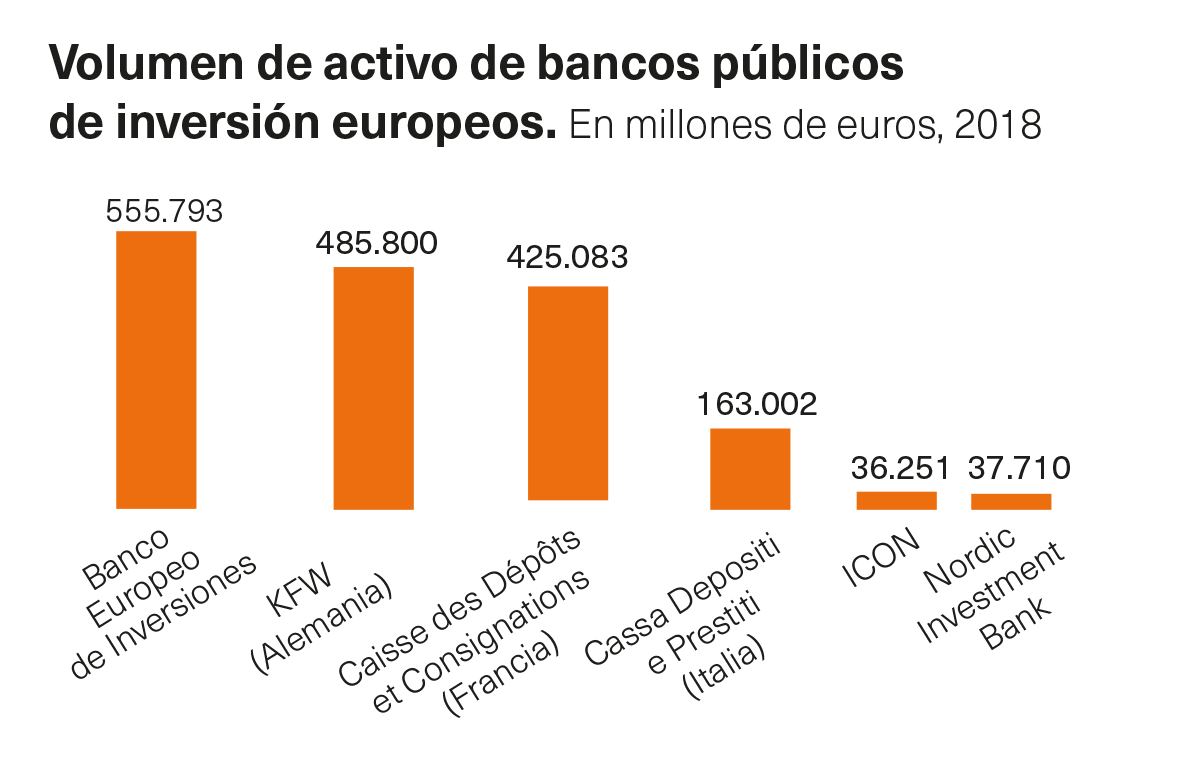

Pocos ejemplos pueden expresar con más contundencia el rotundo cambio de mentalidad en el sector financiero privado y la necesidad de contar con una banca pública de unas dimensiones mayores de la que disponemos. La realidad es que la única institución que se puede considerar banca pública en España es el ICO, cuya financiación a empresas en 2019 alcanzó los 20.431 millones de euros, lo que representa menos del 2% del crédito total. Se trata de una entidad de dimensiones muy reducidas si se compara con los 485.800 y 425.000 millones de euros que gestionan, respectivamente, los bancos públicos alemán y francés (véase el gráfico 1). La presencia de una significativa parte de banca pública es una de las características del sector financiero en la mayoría de países europeos.

España, en desventaja

Un estudio del sindicato UGT considera que “España está en desventaja con respecto a otros países de la UE para afrontar la reconstrucción económica y social tras la crisis provocada por la covid-19, pues carece de una banca pública, con titularidad pública y con vocación de servicio público y no de negocio, que es lo que mueve a las entidades financieras de carácter privado”.

Sin embargo, ante las extraordinarias necesidades de la actual crisis, las autoridades españolas han tenido que buscar el apoyo del ICO, que cuenta con el total respaldo del Estado para garantizar la financiación del sector privado a las empresas. El Gobierno aprobó en marzo una línea de avales concedidos por el ICO por un total de 100.000 millones de euros, de los que en los dos primeros meses ya se han concedido 68.000 millones. Las entidades financieras han solicitado al Gobierno que amplíe la cuantía de la línea de avales.

Antoni Garrido, catedrático de Economía Aplicada de la Universidad de Barcelona, sostiene: “la crisis ha puesto en valor la banca pública”. En su opinión, “el rol de la banca pública como instrumento de recuperación es más importante que nunca”.

La reactivación de la banca pública se ha producido desde el estallido de la crisis del coranavirus el pasado marzo en el corazón de las instituciones europeas. Una de las decisiones inmediatas del BEI fue movilizar hasta 40.000 millones de euros para financiar las empresas más afectadas por la crisis y destinar más de 6.000 millones a apoyar el sector sanitario. Posteriormente, el Grupo BEI aprobó la creación de un fondo de garantía paneuropeo de 25.000 millones de euros, que podrá respaldar 200.000 millones de euros de financiación para empresas, especialmente pequeñas y medianas.

En realidad, desde la crisis de 2008 los conceptos de banco público y privado se han difuminado mucho en Europa. Los bancos privados son objeto de una extraordinaria regulación pero cuentan con extraordinarias medidas de protección y ayuda. Desde hace una década, los bancos privados europeos se sostienen y obtienen una parte importante de sus beneficios gracias a la ingente liquidez proporcionada por el BCE. Desde el pasado marzo el BCE ha ofrecido ya 1,3 billones de euros de financiación con intereses negativos a la banca privada que dedica a la adquisición de deuda pública, con lo que ha obtenido un notable beneficio sin riesgo ni costes.

Apoyo público

Este mecanismo de financiación privilegiada de la banca privada fue puesto en marcha por el BCE tras la anterior crisis. Entre diciembre de 2011 y febrero de 2012, un total de 800 bancos europeos recibieron cerca de un billón de euros en inmejorables condiciones que dedicaron sobre todo a la compra de deuda pública. Los bancos españoles obtuvieron más del 30% de esta financiación lo que les permitió ganar más de 12.000 millones. Unos beneficios que se superarán con las ayudas actuales.

A la vista de estos fenómenos cada vez tiene menos sentido tratar de diferenciar entre una banca privada que actúa con la lógica de la economía de mercado y una banca pública que cuenta con la garantía del Estado. Ambas dependen del apoyo público, aunque los accionistas de los bancos privados obtengan importantes beneficios.

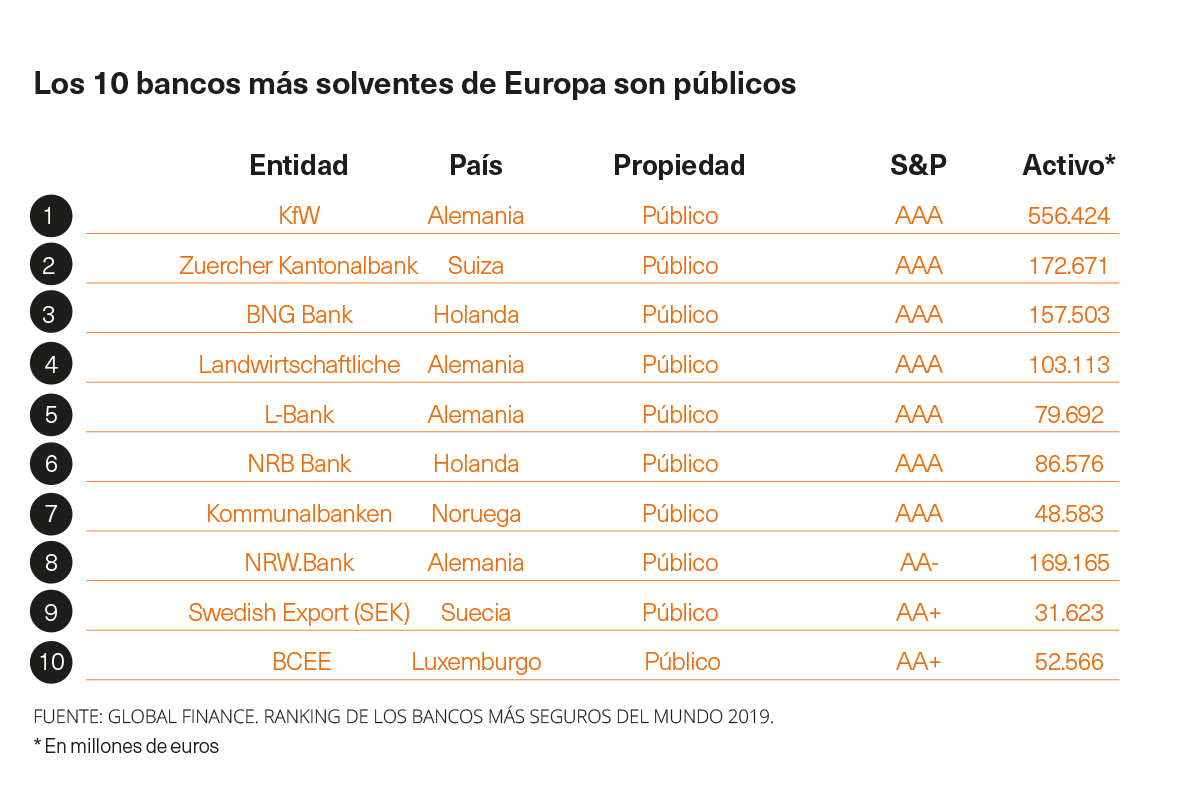

Cuando se habla de banca pública, hay que distinguir al menos tres grandes grupos en la Unión Europea: los bancos que actúan como agencias de los Gobiernos o de la UE, los bancos públicos con actividad comercial que compiten con los privados y los bancos nacionalizados a raíz de la última crisis. En cualquier caso, todos ellos se caracterizan por una solvencia superior a las del sector privado.

Antoni Garrido (UB): “El rol de la banca pública es más importante que nunca”

El gran banco público alemán fue creado en el marco del Plan Marshall

Entre los bancos del primer grupo, además del BEI, hay que destacar el nuevo protagonismo desempeñado por el alemán KfW (Banco de Crédito para la Reconstrucción), fundado en 1948, en el marco del Plan Marshall. Hay que tener en cuenta que la entidad ha canalizado las ayudas públicas aprobadas por Alemania, que superan más de un billón de euros, la mitad de todas las aprobadas en la Unión.

La entidad, que desempeñó un papel estratégico en la recuperación alemana tras la segunda guerra mundial y actualmente administra unos activos superiores a los 550.000 millones de euros. En Francia desempeñan un papel muy relevante la Banque Postale y la Caisse des Dépôts, que tienen una actividad muy relevante en la financiación de viviendas y de entidades locales y asociaciones profesionales. Para el profesor Garrido “la experiencia de la Banque Postal francesa pone de manifiesto como una entidad pública puede contribuir a paliar la exclusión financiera que genera el cierre masivo de sucursales”.

Banca universal

Un segundo grupo está integrado por entidades financieras, propiedad de los Estados, Gobiernos nacionales o municipios, que realizan las actividades de la llamada banca universal y compiten abiertamente con la banca privada. Este tipo de banca pública está muy enraizada sobre todo en los países del centro y norte de Europa.

La Asociación Europea de Bancos Públicos (EAPB, por sus siglas en inglés) agrupa unas 30 entidades financieras, con un balance global de 3,5 billones de euros, con una cuota de mercado del 15% y que emplean a 190.000 personas. Entre sus objetivos destacan “el apoyo a la economía sostenible y el desarrollo social”, prestando especial atención a la “financiación de la vivienda social, el sistema sanitario, la educación y las infraestructuras públicas”. Forman parte de esta asociación el grupo austriaco Erste Bank, (220.000 millones de euros de balance); el holandés BNG (157.000 millones); el alemán NRW.Bank, (169.000 millones) y el grupo francés SCIL, (72.000 millones), entre otros. El Institut Català de Finances (ICF) y el Institut Valencià de Finances (ICV) pertenecen a la asociación.

Nacionalizados

El tercer grupo está formado por los bancos que fueron nacionalizados tras la crisis financiera de 2008. Es el caso del belga Belfius, antigua Dexia, perteneciente al Estado Federal de Bélgica, y del Royal Bank of Scotland en el Reino, que llegó a ser propiedad del Estado en el 82% y del que ahora posee el 62%.

En algunos casos los bancos nacionalizados, como el holandés ABN y el español Bankia, (61,8% propiedad pública) cotizan en Bolsa. Un estudio de Bruegel destacaba la importancia de los bancos nacionalizados en algunos países que llegaron a representar el 54% de los activos financieros totales en Bélgica; el 50% en Irlanda y el 32% en Chipre.

En España en 2018 Unidos Podemos presentó una proposición no de ley para crear un polo público bancario sobre la base de BFA-Bankia y el ICO que no prosperó. Paralelamente, ATTAC (Asociación por la Tasación de las Transacciones Financieras y por la Acción Ciudadana), Izquierda Unida y los sindicatos CC OO, UGT, CGT y USO impulsan la Plataforma por la Banca Pública. Su objetivo inmediato es impedir la privatización de Bankia prevista para finales de 2021.

Aurora Martínez, destacada economista de la plataforma, sintetiza las cuatro razones que a su juicio justifican la necesidad de una banca pública: “Ayudar al desarrollo económico y social del país, fomentar el equilibrio regional y territorial, proporcionar estabilidad al sistema financiero y aprovechar las experiencias que han sido tan positivas en todos los países que han contado con entidades financieras públicas”.