Lo importante es definir qué tipo de sociedad queremos

Catedrático de Hacienda de la Universidad del País Vasco

¿Hay que subir los Impuestos? La única forma de reducir el déficit, dotar a España de las infraestructuras necesarias y mantener el Estado de bienestar es aumentar la recaudación.

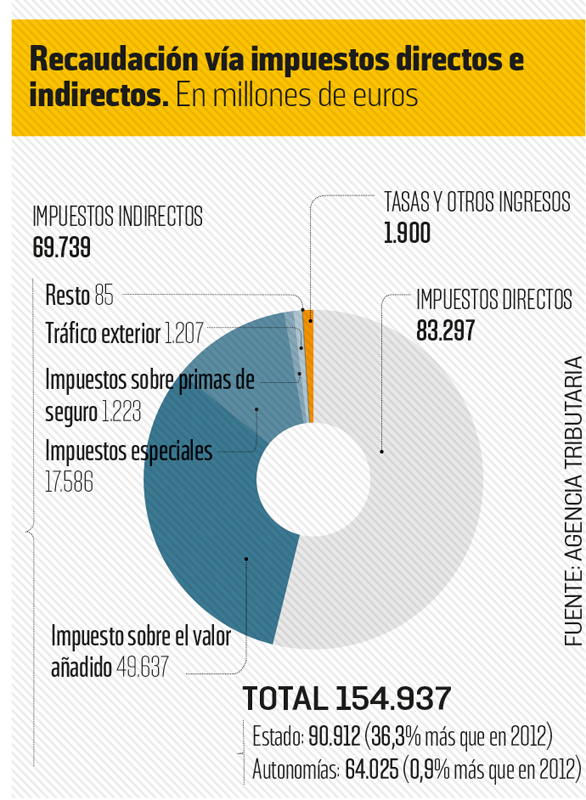

La recaudación del sistema fiscal es insuficiente tanto en el corto plazo (para reducir el déficit y mantener las prestaciones) como en medio y largo plazo (para mantener el Estado de bienestar). Recortar el gasto es posible, pero España es ya uno de los países que menos gasta de la UE (ocupa el lugar 21 de 28) y reducir más las prestaciones pondría en peligro un Estado de bienestar erosionado por los recortes realizados. Lejos de recortar aún más, España debería intentar recuperar las prestaciones sociales perdidas y reactivar las infraestructuras. El riesgo de no hacerlo es crear un país desestructurado social y económicamente.

Contrariamente a lo que algunos propugnan, no se puede confiar en recetas milagro (proveer más gastando menos mediante privatizaciones o recaudar más con impuestos más bajos) que se basan en supuestos no creíbles y sin evidencias empíricas que las sustenten. La única forma de reducir el déficit, dotar a España de las infraestructuras necesarias y mantener incluso una versión reducida del Estado de bienestar actual es aumentar la recaudación. Creer que en el medio plazo se pueden bajar los tipos efectivos y eliminar el déficit sin reducir prestaciones es ilusorio.

OBJETIVOS DE LA REFORMA

La reforma debe corregir tres problemas básicos del sistema fiscal. Primero, una falta de capacidad recaudatoria que se ha puesto de manifiesto de forma palmaria durante la crisis. Segundo, una injusticia esencial porque contribuyentes iguales pagan impuestos muy diferentes (inequidad horizontal). Tercero, una falta de progresividad efectiva. Para resolver estos problemas, la reforma debe centrarse en depurar bonificaciones, cerrar vías de elusión, reducir el fraude y aumentar los impuestos sobre la riqueza. Inicialmente, no deben aumentarse los tipos de los impuestos más importantes.

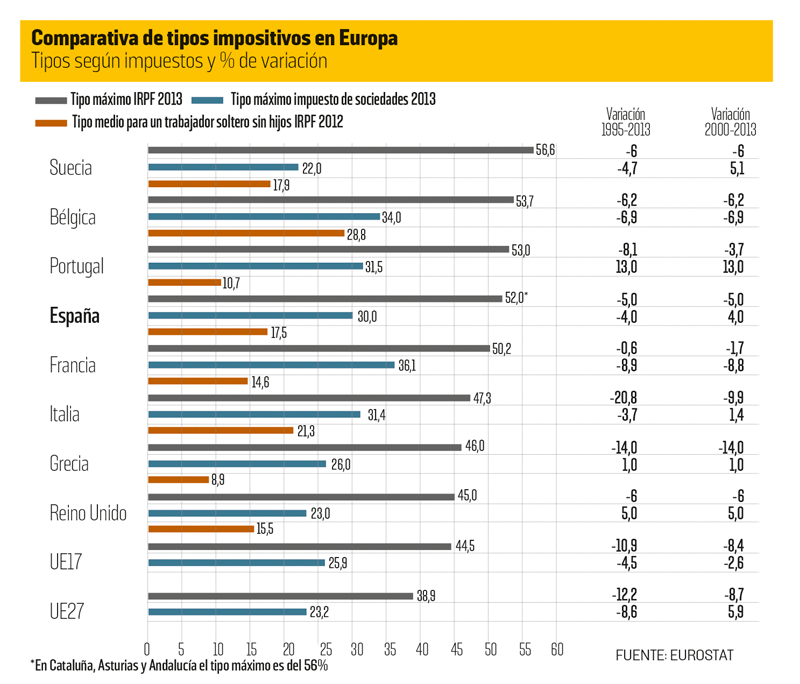

En la reforma no se debe hacer caso a exageraciones interesadas de los supuestos efectos desincentivadores de los impuestos o de los riesgos de deslocalización. Incluso si los efectos negativos de los impuestos fueran significativos (que es dudoso que lo sean en la mayoría de los casos relevantes), deberíamos detenernos a pensar hacia qué sociedad queremos ir. Si queremos ir a una sociedad dual en la que una clase (la media) pague casi todos los impuestos mientras que otra (los ricos) no pague casi nada, debemos seguir la senda que proclaman muchos. Bajar impuestos a las rentas no salariales, a las del capital y a las empresas. Y vivir en una sociedad injusta en la que los ricos no pagan mucho y en la que, por escasez de recursos, el Estado de bienestar será casi un recuerdo del pasado. La otra opción es mantener una sociedad igualitaria en lo fiscal que acepta cualquier posible coste de eficiencia como el precio por no vivir en una sociedad dual e injusta. Al final, si para que los ricos se queden hay que dejarles que no paguen, quizá haya que dejarles que se vayan.

LUCHA CONTRA EL FRAUDE

La lucha contra el fraude debe ser un elemento pivotal de la reforma porque las medidas tomadas hasta ahora por el Gobierno tienen un alcance muy limitado. El elemento clave para que se reduzca el fraude es que no sea rentable, y sobre esto no se ha tomado ninguna medida sustantiva en España. Para que defraudar no sea rentable se debe aumentar la probabilidad de detección (con más inspección, ampliando los requisitos de información, usando indicadores indirectos y signos externos, analizando conjuntamente a contribuyentes con intereses familiares y económicos comunes, etc.) y las sanciones (pecuniarias y no pecuniarias).

Otras medidas necesarias son que el Gobierno demuestre una voluntad real de luchar contra el fraude, cerrar vías de elusión, promover la cooperación voluntaria de las empresas (estableciendo acuerdos y haciendo público las que colaboran con Hacienda), gravar las transferencias a paraísos fiscales y territorios equivalentes (salvo uso justificado), mejorar la conciencia social, establecer responsabilidades solidarias y controlar parlamentariamente la actuación de la Agencia Tributaria. Si no se hace esto, la lucha contra el fraude va camino de quedarse en buenas palabras que se difuminarán en cuanto escampe la crisis económica.

DEDUCCIONES Y TIPOS

Cambios propuestos

1. IRPF

El IRPF debe ser un impuesto progresivo sobre la capacidad de pago sin concesiones a grupos de presión interesados. Las ayudas para actividades que se consideren meritorias deben hacerse de forma selectiva por la vía del gasto, no por la del IRPF. La reforma debería empezar eliminando la dualidad y muchas de las más de 30 rentas exentas y las rentas bonificadas que hay. En el caso de las deducciones habría que eliminar algunas (planes de pensiones, maternidad, etc). y reformar otras (trabajo y familiares) para que cumplieran su objetivo. También se debe modificar el tratamiento de las rentas irregulares, ajustar los impuestos por la inflación, eliminar el sistema de módulos y hacer que las SICAV y otras sociedades de inversión tributen anualmente como incrementos de patrimonio.

2. Impuesto de sociedades

En el impuesto de sociedades (IS) se debe buscar la neutralidad. Esto implica eliminar los tipos impositivos reducidos (incluidos los de las pymes) y todas las bonificaciones y deducciones que no están justificadas por alguna ineficiencia del mercado (quizá algunas de I+D). Se deben eliminar algunos regímenes especiales y limitar otros, especialmente el de consolidación fiscal. También hay que limitar las deducciones por doble imposición de los dividendos y minusvalías. Además, se deben hacer permanentes algunas medidas adoptadas con carácter temporal por la crisis (límites a la compensación de pérdidas, la limitación de la deducción del fondo de comercio, etc.). Se debería reformar la normativa para que los pequeños y medianos empresarios no puedan seguir utilizando el IS como instrumento para eludir el IRPF.

3. IVA

En el IVA hay que depurar los tipos reducidos porque tienen un coste muy elevado (más del 40% de la recaudación) y sus ganancias de equidad son dudosas (los ricos se ahorran más que los pobres). Habría que tender a un sistema de tipo único con algunos bienes esenciales a tipos cero. También se deberían eliminar las declaraciones simplificadas.

4. Patrimonio y sucesiones

Finalmente, para reducir la concentración de riqueza y establecer una contribución adicional para los muy ricos, se deberían reformar el impuesto sobre el patrimonio y el de sucesiones y donaciones.