Chile es todo un ejemplo

El sistema de capitalización individual, creado durante la dictadura y ‘vendido’ como modelo al mundo, ha sido importante en la financiación de bancos y grandes empresas, pero está proporcionando pensiones insuficientes.

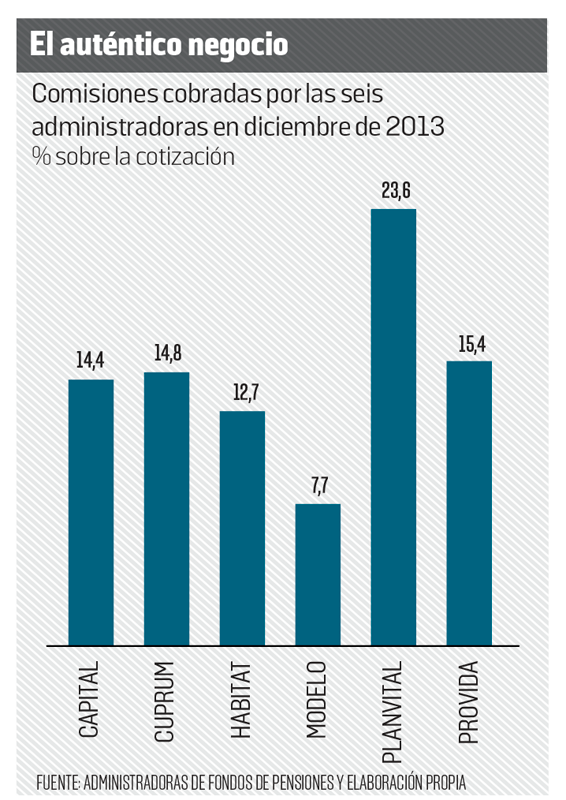

Cuando se diseñó este sistema de pensiones, lo que se buscaba era que las personas se pudieran jubilar con una pensión equivalente al 70% de los sueldos de los últimos cinco años, y eso no está ocurriendo”. Son palabras de Sebastián Piñera, un firme defensor del sistema y hermano de su creador, expresadas en junio de 2013, en la recta final de su mandato como presidente de Chile. Una de las propuestas que dejó como legado es “mejorar la competencia en la industria previsional” con la finalidad de que “bajen las comisiones y, al bajar, suban las pensiones”.

Los trabajadores chilenos deben aportar obligatoriamente a una administradora privada de fondos de pensiones (AFP) el 10% de sus ingresos brutos y, a día de hoy, pagar una comisión de entre el 7,7% y el 23,6% del dinero aportado. Son porcentajes a todas luces abusivos que, con disimulo, constan en el papeleo legal y administrativo como el 0,77% y el 2,36% de la remuneración o renta imponible.

El debate ha estallado al jubilarse los primeros trabajadores del modelo

Hace cinco años empezó a abordarse este problema al crearse un mecanismo de licitación que otorga a la administradora que propone la comisión más baja todos los nuevos cotizantes durante dos años. La primera licitación, en 2010, se adjudicó a quien bajó hasta el 11,4%; la de 2012, al 7,7% y la de este año, que tendrá efecto desde agosto, al 4,7%. Una caída en picado que, sin embargo, aún no afecta a la mayoría de cotizantes.

Un estudio efectuado por el profesor universitario Alejandro Moureira concluye que la rentabilidad de las AFP durante el período 2004-2011 fue del 22%, mientras que la de los fondos que ellas administran se quedó en el 4,6%. El último año analizado, que coincide con la recaída de la crisis, los fondos perdieron de media el 10% mientras que las empre-sas que los administran ganaron el 13% sobre patrimonio.

La polémica sobre las pensiones ha estallado con crudeza cuando ha llegado a la jubilación un número significativo de trabajadores que ya han cotizado exclusivamente en el sistema que entró en vigor en 1981 (en el apogeo de la dictadura de Pinochet) y se ha podido comprobar que la mayoría de las pensiones que se entregan son insuficientes.

SITUACIÓN GRAVE

La gravedad de la situación se puso de manifiesto cuando Joaquín Vial, expresidente de la mayor administradora, Provida, subrayó en enero del año pasado que el 60% de los afiliados tenían acumulados menos de 20 millones de pesos (unos 25.500 euros), que con la jubilación se traducen en pensiones por debajo de los 150.000 pesos al mes (algo menos de 200 euros). A finales de año, un estudio de la OCDE estableció que con el esquema de pensiones vigente actualmente, un chileno que empezara ahora a trabajar y no dejara de hacerlo iba a cobrar al jubilarse el 54% de su salario en activo, mientras que la media prevista en la OCDE es del 69% y en un país como España, del 80% (con pensiones públicas).

Estas cifras ponen en entredicho el sistema de capitalización individual, experimentado por primera vez en Chile y concebido como una alternativa a los sistemas tradicionales de solidaridad entre generaciones, que la doctrina neoliberal considera abocados a la quiebra. La teoría es que cada trabajador ahorra durante toda su vida laboral para recibir al jubilarse los frutos de su esfuerzo aumentados con los beneficios proporcionados por las inversiones que ha llevado a cabo la administradora privada de su fondo.

Las asignaciones han resultado ser inferiores a las prometidas

Los promotores del sistema piden aplazar la edad de jubilación

Los agujeros de este planteamiento idílico de suficiencia del sector privado ya tuvieron que empezar a taparse durante el primer mandato de Michelle Bachelet con las citadas licitaciones y con la creación del pilar solidario, que con dinero público prevé una pensión básica que ahora bordea los 81.000 pesos (poco más de 100 euros) para los trabajadores independientes que se han quedado fuera del sistema y un aporte complementario para las pensiones inferiores a 255.000 pesos (325 euros).

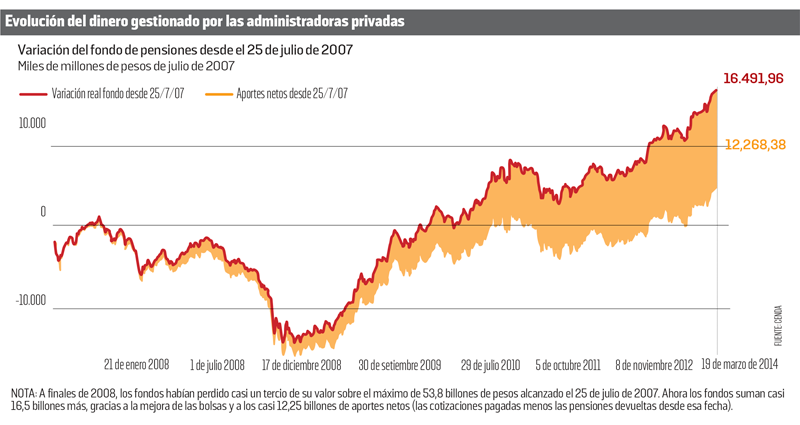

En la actualidad, la cifra de trabajadores acogidos al sistema de las AFP es de 9,5 millones, la pensión media mensual abonada está en torno a 180.000 pesos (unos 230 euros) y las administradoras, según sus propios cálculos, manejan fondos del orden de los 165.000 millones de dólares.

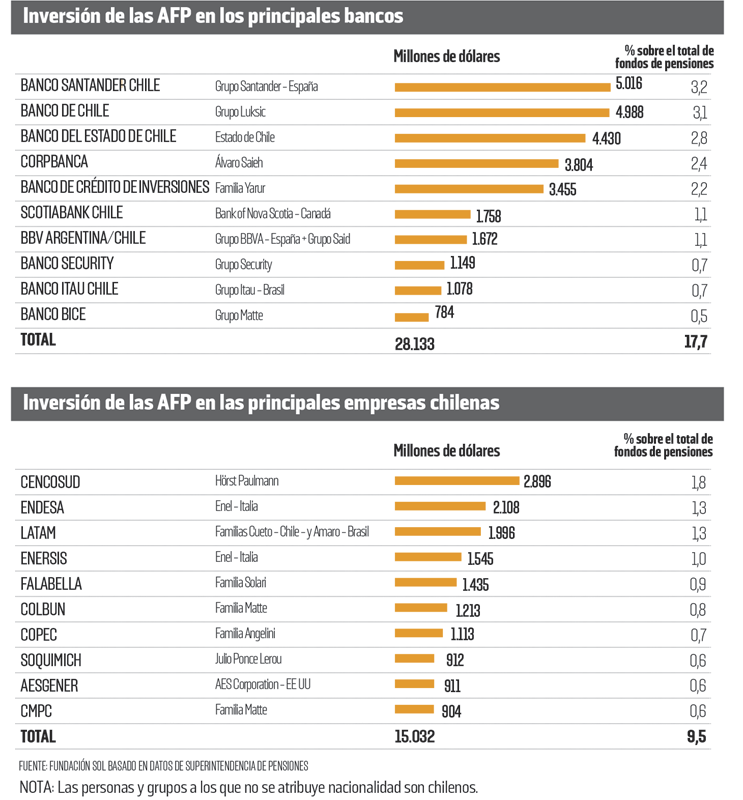

El gran volumen de dinero acumulado no da para pensiones suficientes, pero sí ha sido importante para los bancos y las grandes empresas que operan en Chile, controladas por las grandes fortunas locales o por entidades extranjeras. De acuerdo con un cálculo de la Fundación Sol basado en datos de la Superintendencia de Pensiones (véase el cuadro adjunto), el 27% del total de los fondos de los trabajadores administrados por las AFP están invertidos en solo diez bancos y diez empresas del país.

Los partidarios del sistema plantean, como principales medidas para salir del atolladero, aumentar el porcentaje de cotización en tres puntos y retrasar la edad de jubilación.

La Central Única de Trabajadores (CUT) pide que se ponga fin al experimento y se vuelva al sistema público de solidaridad intergeneracional. Lo que ha prometido la presidenta Bachelet es presentar antes del 18 de junio un proyecto de creación de una AFP pública que compita con las privadas.

Propuestas dispares a partir de una constatación común: tal como se planteó durante la dictadura, el sistema que se vendió al mundo como modelo no proporciona pensiones suficientes.