Deuda sostenible ¿para quién?

Deber o crecer: La economía española ha de devolver 3,3 billones. Más de 1 billón lo arrastramos entre todos

Al principio de la crisis aprendimos que, si debemos un millón de euros, tenemos un problema muy gordo, pero que si lo que debemos son 1.000 millones, el problema gordo lo tiene (también) quien nos prestó el dinero. Más tarde, el lodazal del que intenta salir Grecia y el rescate de parte de la banca española por la Unión Europea nos enseñaron a matizar tal lección: pues si quienes prestaron el dinero son bancos -sobre todo de países de peso como Alemania y Francia- el problema difícilmente se acaba resolviendo en perjuicio suyo. Los supuestos rescates de países han resarcido en buena medida a sus acreedores financieros.

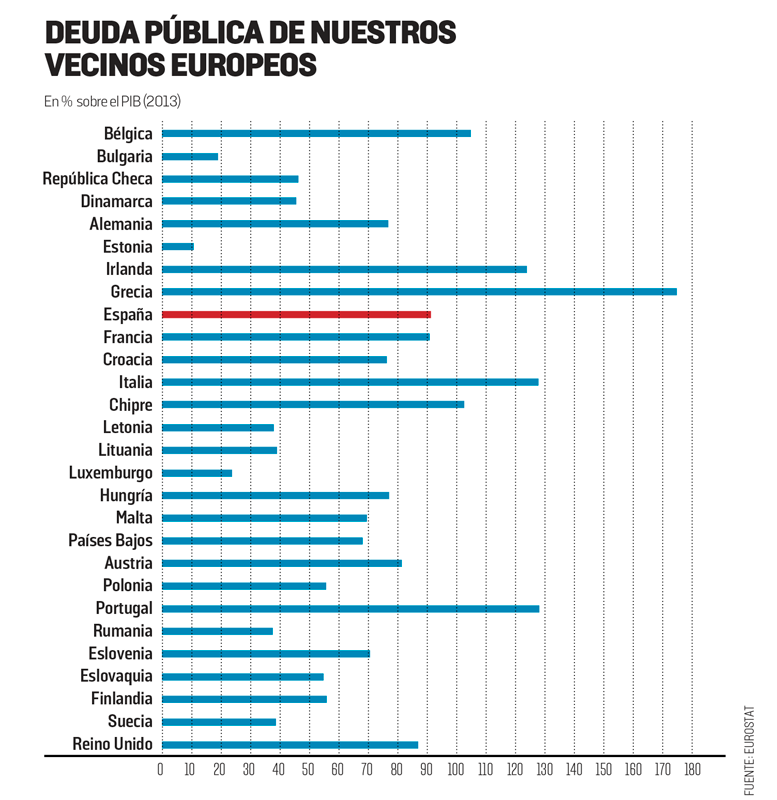

La victoria de Syriza en Grecia ha puesto en primer plano cómo el ciudadano puede decir “basta” cuando no entiende, malestar social aparte, que seis años de esfuerzos para sanear las cuentas públicas culminen en una deuda de las administraciones 50 puntos porcentuales más abultada de lo que era al inicio de la crisis (el famoso actual 177% del PIB griego).

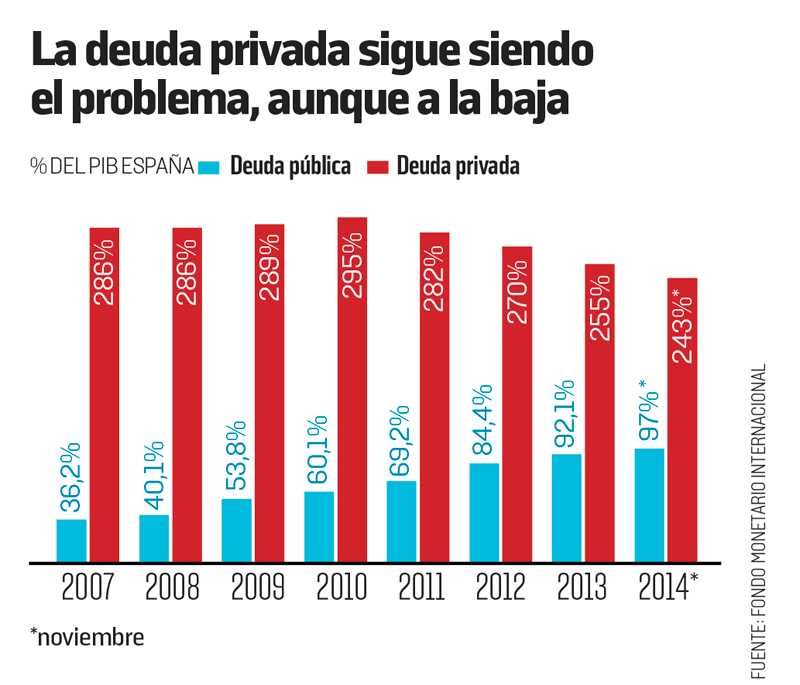

El contrasentido del más austeridad = más deuda también se ha reproducido en España, que, a diferencia de su socio mediterráneo, se metió en este lío chapoteando en deuda privada, aunque durante la crisis ha estado navegando -a precios prohibitivos y a precios por los suelos- con las velas de la financiación infladas al viento.

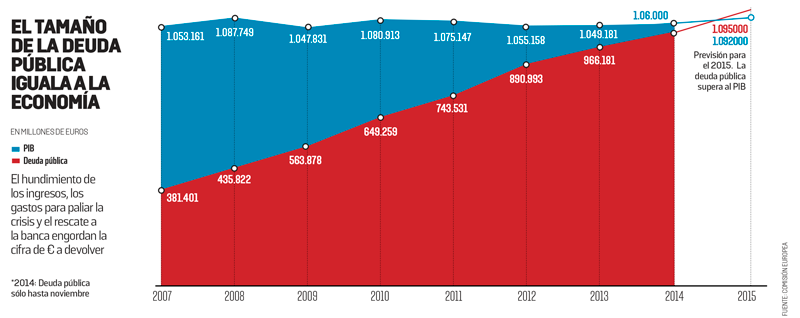

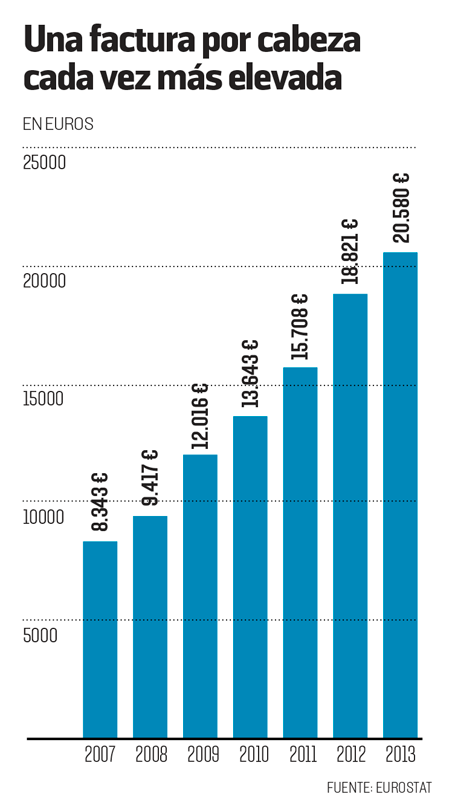

La deuda total del país supera los 3,3 billones de euros, de los que 1,4 billones corresponden al sector público (a efectos de Bruselas y de su procedimiento de déficit excesivo, la deuda soberana se queda en 1,02 billones). La factura por habitante era de 8.343 euros cuando creíamos ser los reyes del mambo (2007). Ahora nos acercamos a los 21.000 euros por cabeza.

El melón de “la sostenibilidad de la deuda” se ha abierto en la eurozona. El ministro irlandés de Finanzas, Michael Noonan, apoyó hace un tiempo la idea de una conferencia europea para abordar el problema. No es un debate de economistas y contables, puesto que cada decisión acarrea consecuencias sociales. Pero intentamos entender de qué estamos hablando.

01

¿Cómo se sabe si una deuda es impagable?

Por una combinación de factores. Si una economía crece mucho, el ratio de deuda sobre PIB (la base) disminuye. En plena recesión, el cociente sube. Otro factor que influye es el tipo de interés que hay que pagar para que nos presten dinero. En plena crisis de la deuda, en 2012, a España le llegó a costar un 7% colocar sus bonos. Ahora -en parte porque el Banco Central Europeao (BCE) ha inundado los mercados de dinero, en parte porque hemos entrado en terreno de caída de precios, en parte porque los inversores confían más en el país- paga menos de un 2%.

Otro elemento a tener en cuenta al hablar de sostenibilidad de la deuda es el comportamiento de los precios: si hay inflación la deuda se deprecia, luego al endeudado (sea el Estado o una familia hipotecada) le interesa que los precios no se hundan.

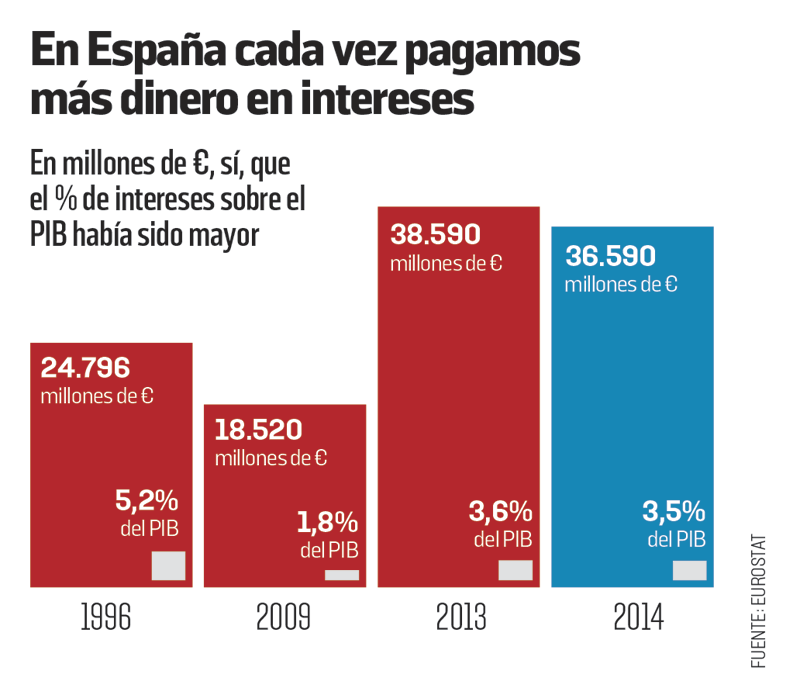

La carga de intereses que conlleva un préstamo es otra variable: hoy, esa carga supera en el caso de la deuda pública los 35.000 millones de euros, un 3,5% del PIB. Pero el peso de los intereses en la economía no siempre va acompasado con su cuantía. En los noventa, se pagaba menos en intereses (ver cuadro), pero con los tipos por encima del 10% , su peso en el PIB era aún mayor (entre el 4% y el 5%).

“La parte de los intereses sí la veo sostenible, el Estado puede devolverlos a estos precios. Otra cosa es devolver el capital principal, que sólo se podrá pagar cuando el Estado no tenga déficit”, remarca el profesor de la Universitat Pompeu Fabra (UPF) Oriol Amat. No en vano, el endeudamiento es déficit acumulado. Y hoy no estamos en situación de superávit primario; es decir, que incluso restando los intereses, seguimos teniendo déficit.

“La sostenibilidad tiene que ver con la capacidad de generar recursos suficientes para hacer frente a los gastos financieros que comporta la deuda, de modo que no tengas que pedir un nuevo préstamo para hacerte cargo de los intereses”, subraya Carlos Sánchez Matto, desde la organización ATTAC, partidaria de una reestructuración ordenada. Sánchez Matto rechaza, sin embargo, que los intereses sean sostenibles. “El déficit primario está de algún modo falseado porque los bajos tipos se deben a la política del BCE”.

En los presupuestos para 2015, el Gobierno ha previsto que por primera vez la deuda pública supere el 100% del PIB, un récord imbatido hasta ahora, aunque griegos, italianos, portugueses o irlandeses sí tienen la experiencia. Según ATTAC, lo que hay que mirar es el coste medio de endeudarse de los últimos años [nos endeudamos cuando estaba más cara], y esa cifra, según el año que elijas, supera los 53.000 millones de euros o llega a los 60.000 millones. “Es insostenible. Para hacer frente a esos intereses de más del 4% deberíamos crecer casi como los chinos”, augura Sánchez Matto.

“No es que haya un listón inamovible que, de superarse, implica insostenibiliad”, remarca José Manuel Amor, socio de Analistas Financieros Internacionales (AFI). Para considerar si se está o no en zona de peligro -poder pagar o no- se debe observar los ratios mencionados (PIB, inflación, intereses, superávit primario...) pero, añade Amor, “lo que se considera sobre todo es una tendencia: la deuda no es sostenible cuando no para de crecer, y más cuando se sitúa además niveles elevados por encima del 90% del PIB... o, simplemente, si aunque todo ello no ocurra, no haya quien esté dispuesto a comprarla”. Un caso, si no se quiere financiar una dictadura, o en un contexto de sanciones contra un país.

En el caso de España, incluso si se mantienen los tipos bajos, Amor señala que la curva de deuda requeriría un crecimiento nominal -contando la inflación- del 3% o el 4%. La previsión oficial para 2015 es del 2%, aunque el ministro Luis de Guindos no ve “descabellado” que lleguemos al 3%.

La socióloga Iolanda Fresnillo, miembro de la Plataforma Auditoría Ciudadana de la Deuda (PACD) y que participó en la auditoría ciudadana de la deuda de Ecuador de 2007, rechaza una discusión puramente técnica. “El debate no puede desligarse de las cuestiones sociales. De entrada, la palabra sostenible denota permanencia. Puede que hoy pueda pagarse la deuda, pero ante un shock externo que dispare la prima tal vez no. Aunque técnicamente puedas decir que la deuda es sostenible, cuando en la plataforma nos preguntamos cuándo es sostenible pensamos en para qué endeudarnos. Y la respuesta es negativa si la razón es poder hacer una reforma fiscal para bajar impuestos a los ricos. O también negativa, si se trata de endeudarse únicamente para pagar intereses”.

Los economistas alertan de que, al considerar la sostenibilidad de la deuda, no vale con contar con la que ya existe, sino con lo que pueda llover en el futuro. La deuda comercial, los avales y garantías que ha dado el Estado, empezando por la banca. La suma de estos factores latentes eleva la cifra de deuda potencial pública al 140% del PIB, según AFI. Sánchez Matto habla de casi un billón de euros más (total de deuda pública, casi 2 billones, pues).

02

¿Qué significa reestructurar la deuda?

Las empresas lo hacen con cierta normalidad cuando no son capaces de hacer frente a los pagos. El Fondo Monetario Internacional (FMI) ha aconsejado recientemente a España que facilite los procesos de reestructuración de deuda privada (de empresas y familias, ¡un 243% del PIB!, según el FMI, cerca de 20 puntos porcentuales por debajo de Alemania). La deuda privada sigue siendo, pese a la disminución de la losa que pesa sobre familias y empresas (ver gráfico), un problema mayor para la economía. “Hay que continuar con el desapalancamiento”, incide Amat. El Gobierno ha realizado algunos avances en materia concursal para que sea más fácil un acuerdo entre acreedores -que una minoría no pueda vetar un pacto que incluya una quita, por ejemplo-, pero todos los economistas consultados coinciden en que hay camino por recorrer. También en el caso de los hogares.

Una reestructuración no significa dejar de pagar una deuda. El abanico de opciones es amplio, y puede contemplar tanto aplazar pagos como reducirlos (renegociación de los tipos de interés y de los periodos de carencia, plazos más largos para el vencimiento de la deuda, quitas parciales). Una quita implica un perdón, pero eso no significa que siempre salga ganando el deudor frente al acreedor. Grecia, rescatada dos veces por la UE y el FMI, se benefició de una quita parcial de la deuda pública en manos de acreedores privados en 2012, pero había llegado a pagar intereses por encima del 20% un año antes. Los intereses que sigue pagando por su deuda pública pesan un 4,3% en su economía (2014, FMI).

En todo caso, a los acreedores puede interesarles más que un país despegue en materia de crecimiento aunque suponga un quebranto porque con crecimiento salen ganando. Se vio claramente cuando, a iniciativa de EE UU, se pensó en condonar las deudas europeas para relanzar la economía del Viejo Continente. En 1932 se acordó que Alemania suspendería la devolución hasta que se recuperara. Los europeos nunca pagaron a Washington. Sin contar con el acuerdo de 1953 que, tras una cancelación del 50% de la deuda pública alemana, precedió al milagro económico de la República Federal.

03

¿Ha lugar a un impago?

La Grecia de Syriza lo ha puesto sobre la mesa. “Hablar de quitas en España cuando el Gobierno continúa anunciando más kilómetros de alta velocidad por razones electorales no tiene buena venta ante los acreedores”, opina, convencido, Oriol Amat.

La seguridad jurídica de los inversores, la credibilidad del país, entra sin duda en juego. El riesgo consiguiente de fuga de capitales -en especial, si el impago se produce de forma unilateral y desordenada, opción que nadie plantea- y de cierre de los mercados, por la imposibilidad de financiarse.

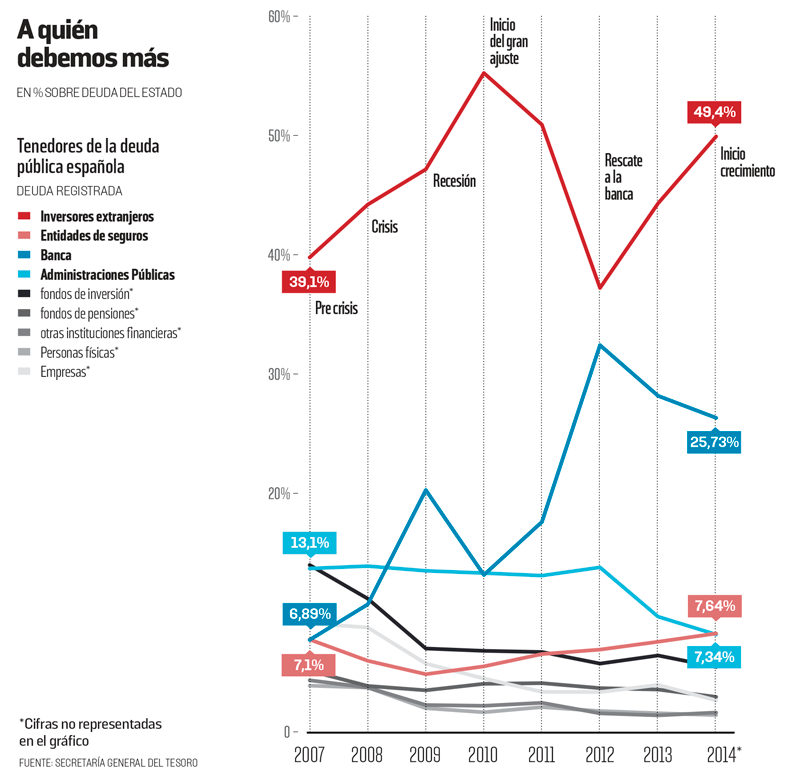

Cuando hablamos de quita, por otra parte, emerge un tema crucial: la eventual corresponsabilidad de quien presta el dinero a alguien que acaba sin poderlo pagar. Los economistas ortodoxos no la ven, salvo si se presta a un dictador corrupto o casos por el estilo. José Manuel Amor , de AFI, alerta, además: cuando hablamos de deuda pública, “pensemos en manos de quién está”. Ciertamente, hay una parte importante (25%, según los últimos datos del Tesoro) en manos de entidades financieras, y casi la mitad del total corresponde a inversores extranjeros (49,44%). Sin embargo, una parte en manos de fondos de pensiones (2,09%) y de fondos de inversión (4,6%).

De ahí la urgencia de la auditoría ciudadana “que desbroce lo que es deuda ilegítima de deuda que sí debe pagarse”, señala Fresnillo. Una alternativa que plantea la PACD, además del impago ordenado, es recurrir a los tribunales para intentar que declaren “ilegítima o ilegal” la deuda, aunque la plataforma admite que se limita el campo de lucha a casos muy claros de fraude o a batallas legales sobre impagos realizados en el pasado. La PACD se hace preguntas como ésta: ¿debe cerrar un hospital porque debamos pagar intereses por determinados préstamos irresponsables?

“Yo preferiría que las auditorías las realicen auditores”, replica el profesor de la UPF. Organizaciones como la PACD o como ATTAC plantean dar voz al ciudadano a la hora de discernir si el dinero público ha sido bien o mal invertido. Por ejemplo, en infraestructuras innecesarias y ruinosas. O en rescates a la banca. La negociación debe plantearse “desde una posición de fuerza”, enfatiza Sánchez Matto.

Una de las dificultades objetivas con que se toparía una propuesta de impago -o incluso de reestructuración de la deuda- es el artículo 135 de la Constitución, que, tras un pacto entre José Luis Rodríguez-Zapatero y Mariano Rajoy, consagró al más alto nivel la consolidación fiscal con la que se ha comprometido la UE de Angela Merkel. Entre otros preceptos, esa reforma exprés -revocarla requeriría una mayoría reforzada del Parlamento- dio prioridad absoluta al pago de la deuda en materia de gasto por parte de todas las administraciones españolas.

04

¿A quién debemos más dinero y por qué importa?

Más allá de la procedencia de los prestamista -en el caso de la deuda pública, veíamos que en los últimos meses ha vuelto a ampliarse la presencia de inversores extranjeros- si hay que pagar, se paga. Es decir, la obligación no cambia. Pero tradicionalmente siempre se ha considerado más sencillo convencer a tus propios bancos y fondos de que no huyan. Para Sánchez Matto de ATTAC, ese argumento valía para el pasado, pero cuando la gran banca española opera en un tablero de juego mundial.

Sin embargo, los movimientos vertiginosos de flujos internacionales de inversión en situaciones de pánico como las vividas antes de que Mario Draghi tranquilizara a los mercados con la promesa de proteger el euro por encima de todo, dejan a los gobiernos al albur de especuladores foráneos, o simplemente, de capital temeroso. José Manuel Amor añade al respecto que la banca española ha desempeñado su papel y ha demostrado confianza en la economía española y su capacidad para devolver la deuda. “Ocurre en cualquier crisis de deuda soberana: el sector financiero doméstico acaba comprando bonos del Estado. ¿Quién te los va a comprar, si no?”, se interroga. Sólo un 7,5% de la deuda pública española de 2007 estaba en manos de la banca española. Este porcentaje era a finales de 2014 del 25%. Por en medio, en los momentos álgidos de la crisis de la deuda, llegó a superar el 30% del total.

La estrategia de la banca ha pasado por financiarse a corto plazo barato -empezando por la barra libre del BCE- para endeudarse a largo plazo con buena rentabilidad.

05

¿Basta con renegociar o incluso no pagar la deuda?

Es la parte más difícil. Porque sólo diciendo que no se puede pagar no se arregla un país. Los partidarios de dar un paso al frente en esta línea aseguran que , tras el impago de la deuda que los tribunales o una auditoría supervisada por ciudadanos declarara “ilegítima”, le llegaría el turno a los bancos. La intervención pública pasaría por una nacionalización en toda regla -“con contrapartidas para que los errores no puedan repetirse”, subraya la PACD y con criterios sociales -empezando por el relanzamiento del crédito-. El tamaño del sector financiero debería reducirse de forma real. Pero haría falta enmarcar estas medidas en una estrategia global que comportara, además, una reforma fiscal profunda, inversión para combatir el paro y una eventual renta básica que garantizara unos ingresos mínimos para los ciudadanos por el mero hecho de serlo. Un derecho que impulsaría el consumo.

CATORCE VECES NO PAGAMOS LO QUE DEBÍAMOS

Si hay un país en el mundo que sepa de impagos de deuda es el nuestro. Los rastreos históricos de situciones de default, como el de Carmen Reinhart y Kenneth Rogoff Financial and Sovereign Debt Crises: Some Lessons and Those Forgotten, arrojan que vamos los primeros, con 14 veces, el doble que Argentina. Nos sigue Venezuela, con 12. Alemania, con 8, supera a Grecia, con 6.

RESOLUCIÓN

LA ONU QUIERE PREVENIR CRISIS DE DEUDA

España -igual que Italia, campeona tradicional europea de la deuda pública, o Francia, que nos pisa los talones- fueron de los que se abstuvieron cuando, en diciembre pasado, la Asamblea General de las Naciones Unidas dio luz verde a un marco jurídico multilateral que regule posibles procesos de reestructuración de la deuda soberana. Alemania, Reino Unido, Israel o EE UU se opusieron a ello. Su argumento: no toca que la ONU se meta en temas económicos que afectan a Estados soberanos; eso es cosa de foros como el FMI (donde mandan más). El texto -idea de Bolivia, apoyado por China y que pide más esfuerzos para prevenir crisis de deuda en vistas a encontrar soluciones aceptables para todos- obtuvo el voto favorable de 124 países.

OPINIONES

TOCAR LA DEUDA DEJA DE SER TABÚ

NOURIEL ROUBINI

NOURIEL ROUBINIProfesor de la Univ. Nueva York

“Hay muchas probabilidades de que España no pueda hacer frente a su deuda y tenga que acordar una quita con sus acreedores en 2015”, opina el economista que auguró la crisis. “Si tu PIB baja por la recesión puedes trabajar lo que quieras en cómo cuadrar deuda y déficit. Tus tasas seguirán subiendo y los mercados dirán: Buen intento, pero no lo has logrado”. Deuda y déficit se miden en % sobre el PIB.

WOLFGANG MÜNCHAU

WOLFGANG MÜNCHAUAnalista del ‘Financial Times’

“No hay nada de polémico en declarar que si la deuda es insostenible, necesita ser reestructurada. O que si el euro conllevase décadas de sufrimiento, sería perfectamente legítimo cuestionar las instituciones y políticas de la eurozona”, sostiene el reputado articulista del Financial Times. Tras referirse a la posición de Podemos, Münchau añadió que “no tiene lógica que la moneda única entre en un estancamiento secular y no se reestructure su deuda”.

KENNETH ROGOFF

KENNETH ROGOFFEx economista jefe del FMI

Padre de las teorías que ligan bajo crecimiento a deuda, se ha distanciado de las medidas de austeridad. España, Irlanda y Grecia “deberían reestructurar su deuda”, declaró en noviembre pasado, para saber cuánto tienen que pagar estos países de modo que las economías vuelvan a crecer al ritmo de antes de la crisis.

JENS WEIDMANN

JENS WEIDMANNPresidente del Bundesbank

“Por supuesto que se puede recurrir a una reestructuración de la deuda como recurso final. Pero dudo que se lo recomendase a España”, dijo en Madrid. Y advirtió de las consecuencias “muy negativas” de una quita.El país sería “expulsado de los mercados”, y luego pargaría “intereses mucho más elevados”.

CHARLES WYPLOSZ

Economista, asesor de Bruselas

Junto al también economista Pierre Paris, Charles Wyplosz se ha mostrado partidario de reestructurar ya toda la deuda pública de la zona euro para colocarla en niveles más sostenibles. Se evitaría así muchos años de crecimiento anémico, y atajar el problema de raíz.

HANS-WERNER SINN

HANS-WERNER SINNPresidente del IFO

“España tiene un problema de deuda mucho mayor de lo que parece”, alerta el economista alemán, partidario de una conferencia europea de deuda en la que todos los países negocien, y en la que estados como Alemania asuman que deberán perdonar parte de la deuda. “Porque las pérdidas están ahí de todas formas”.

BARRY EICHENGREEN

Economista, profesor en Berkeley

En un artículo sobre la compleja situación de la zona euro en el Financial Times, el profesor Barry Eichengreen consideró imposible que los países más endeudados redujeran en 2030 su deuda al 60% del PIB, el listón de Maastricht. Para lograrlo “los superávits presupuestarios tendrían que ser alucinantes”, aseguraba.

RAFAEL CORREA

RAFAEL CORREAPresidente de Ecuador

En 2005, este país destinaba el 40% del presupuesto a pagar intereses de la deuda mientras los gastos de sanidad y educación se reducían. Correa apostó por auditoría e impago selectivo. “El fin último de la política es el bienestar de la gente, y no financiar el capital de una deuda”, afirma el presidente.