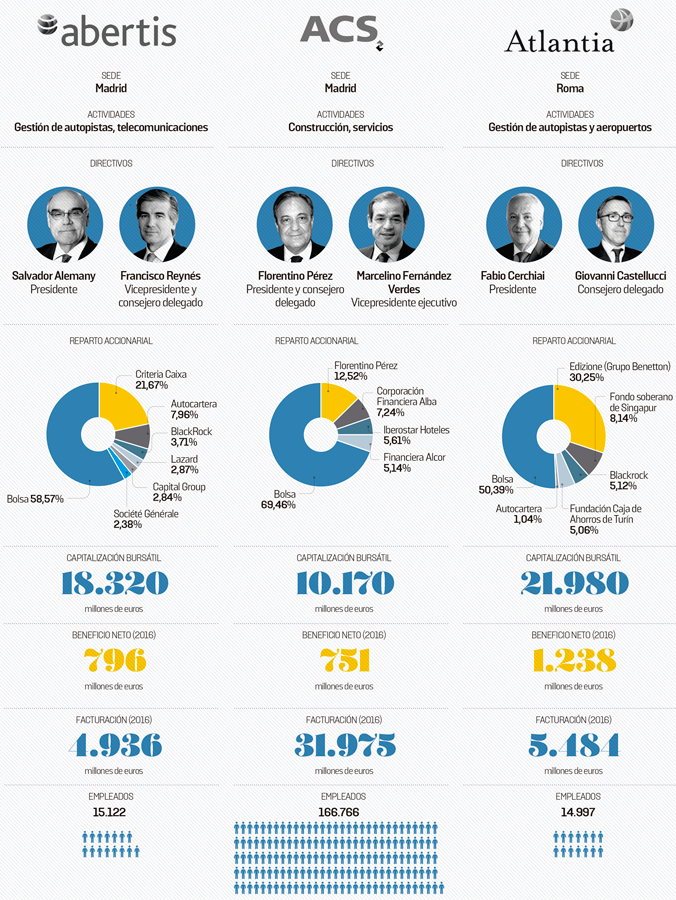

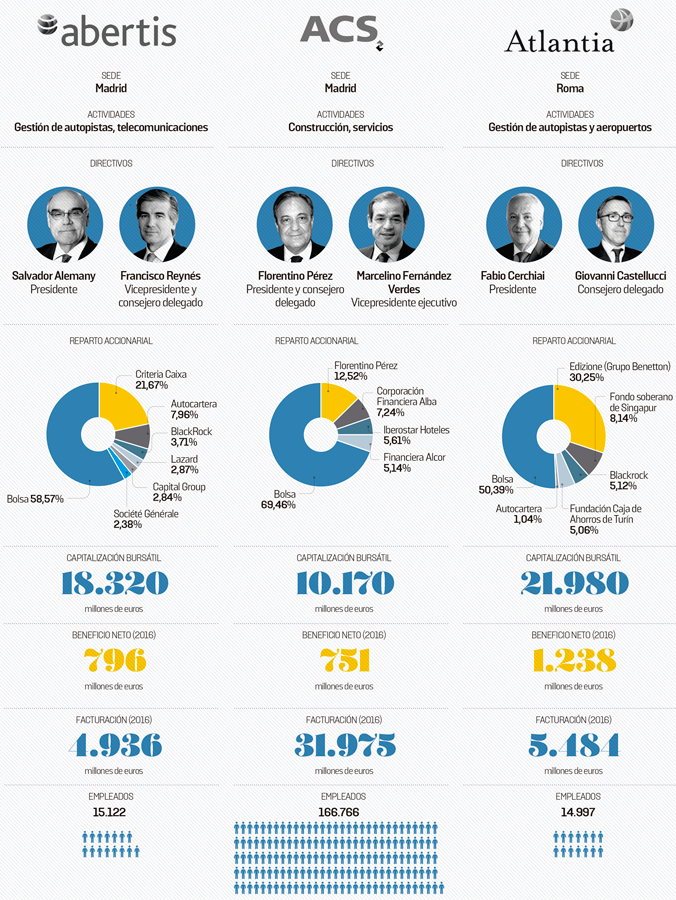

Infraestructuras. Florentino Pérez se enfrenta a la familia Benetton por el control de las carreteras de pago en España.

Florentino Pérez, presidente del Real Madrid y de la constructora ACS, es uno de los hombres de negocios más ricos e influyentes de España. Cada tarde de partido, el presidente del Real Madrid agasaja en el palco del Santiago Bernabéu a lo más granado del poder, desde políticos y empresarios hasta jueces y periodistas. Pero esta vez no se trata de ganar la Liga española o la Champions League, sino de agrandar su imperio empresarial con la compra de Abertis, la compañía que gestiona buena parte de las autopistas de pago en España.

Enfrente tiene a un duro rival: la empresa italiana Atlantia, que presentó en junio pasado una Oferta Pública de Adquisición (OPA) para hacerse con Abertis por 16.300 millones de euros. ACS contraatacó después del verano poniendo sobre la mesa 18.600 millones a través de su filial alemana Hochtief. Pérez desafió de este modo a la poderosa familia Benneton, una de las más poderosas de Italia y accionista mayoritaria de Atlantia.

Aunque el Gobierno de Mariano Rajoy se declara oficialmente neutral, varios ministros no ocultan su malestar por la posibilidad de que una compañía italiana llegue a controlar un sector estratégico como las autopistas y parecen resueltos a que Abertis siga en manos españolas. Es ahí donde entra en liza Florentino Pérez, cuyas excelentes conexiones políticas pueden inclinar la balanza en su favor. Aunque Atlantia duplica el valor en Bolsa de ACS y es una empresa de gran musculatura financiera, va a tener muy difícil hacerse con una compañía como Abertis, cuyos ingresos provienen fundamentalmente de las concesiones estatales, sin el aval del Gobierno que las concede.

LOS ACTORES EN LIZA

ACS y Atlantia pugnan por comprar Abertis bajo la mirada vigilante del Gobierno español.

Jarro de agua fría

Abertis y su principal accionista —CriteriaCaixa, brazo inversor de la Fundación Bancaria La Caixa— parecían decantarse en un principio por el ofrecimiento italiano. Hasta la entrada en escena de ACS, todos los indicios apuntaban que se trataba de una OPA amistosa y que la operación saldría adelante sin sobresaltos antes de fin de año. El Consejo de Administración de Abertis calificó la oferta de Atlantia de “positiva y atractiva” desde el punto de vista industrial, aunque subrayando a renglón seguido que el precio podría mejorarse. Abertis también se mostró satisfecha con los planes de la compañía italiana de no recortar significativamente la plantilla y con sus promesas de fidelizar a los directivos y de no vender activos de la empresa para financiar la operación.

Todo parecía ir sobre ruedas, especialmente después de que la Comisión Nacional del Mercado de Valores (CNMV) y la Comisión Europea dieran su visto bueno a la operación. Sin embargo, el 7 de diciembre el Gobierno echó un jarro de agua fría sobre las aspiraciones italianas al pedir a la autoridad bursátil que revocase su decisión. Los ministros de Fomento, Íñigo de la Serna, y Energía, Álvaro Nadal, argumentaron en sendos requerimientos que Atlantia tendría que haber pedido permiso al Gobierno antes de presentar su oferta, como sí ha hecho Hochtief.

El regulador bursátil quedó así ante la disyuntiva de ratificar su propia decisión y permitir que la operación siguiera adelante u obligar a Atlantia a solicitar el beneplácito del Gobierno. Ya no será necesario que se manifieste, puesto que el 21 de diciembre la compañía italiana cedió a las presiones del Ejecutivo y pidió oficialmente su permiso alegando la “evidente importancia” que los ministerios de Fomento y Energía otorgaban a dicho trámite. Atlantia comunicó a la CNMV que actuaba en beneficio de los intereses del mercado, de Abertis y de sus accionistas e inversores, al tiempo que expresaba su respeto por las instituciones españolas y su disposición a que el proceso de compra de Abertis no se vea ralentizado. Buenas palabras con las que los italianos dejan claro que no se rirnden y que están listos para librar una lucha dura y larga.

Mientras tanto, la autoridad bursátil ha comenzado a estudiar la OPA presentada por Hochtief, que también precisa el visto bueno de la Comisión Europea. Por parte de esta última probablemente no habrá inconveniente, puesto que Hochtief y Abertis ejercen su actividad en sectores distintos y su fusión no afecta aparentemente a la libre competencia.

En todo caso, el Gobierno parece dispuesto a utilizar todas las armas a su alcance para impedir que italianos controlen Abertis. Antes de que Atlantia solicitara su permiso, había advertido de que estaba dispuesto a llevar la cuestión a los tribunales interponiendo un recurso contencioso-administrativo contra la autorización de la OPA por parte de la CNMV.

Rajoy entra en escena

El propio Mariano Rajoy ha decidido implicarse personalmente en el asunto para favorecer la opción española y ha hablado del asunto en varias ocasiones con el presidente de Criteria Caixa, Isidre Fainé, quien se enfrenta ahora al dilema de elegir entre los supuestos intereses del Estado español y una oferta como la italiana, que veía con buenos ojos. El principal argumento del Ejecutivo para oponerse a los planes de la empresa italiana es que Abertis, como principal accionista de Hispasat, gestiona un bien estratégico como es la red española de satélites y unas infraestructuras de titularidad pública como son las autopistas. Además, sostenía que Atlantia había pedido permiso a los gobiernos en todos los países en los que opera Abertis, excepto en España. El grupo italiano consideraba que no era necesaria la autorización del Ejecutivo español porque su oferta no se dirige a las sociedades concesionarias de cada una de las autopistas de Abertis, sino al grupo matriz.

PREMIO

El objeto del deseo

Autopistas gestionadas por Albertis en España

Para vencer la resistencia del Gobierno, Atlantia asegura que venderá Hispasat y que Abertis funcionará de manera autónoma dentro del grupo, seguirá teniendo su sede en España y continuará cotizando en la Bolsa de Madrid. En medio de la pugna, Red Eléctrica Española (REE), participada por el Estado, ha presentado una oferta para comprar Hispasat.

¿Qué tiene Abertis para ser tan codiciado objeto de deseo? La compañía presume de ser el mayor gestor de autopistas del mundo, con más de 8.600 kilómetros en 14 países de Europa, América y Asia. Es líder en España, Chile y Brasil, pero también tiene una importante presencia en Argentina, Colombia, Francia, Italia, Puerto Rico y Reino Unido. Gracias a la estrategia de internacionalización puesta en marcha en los últimos años, más del 70% de su facturación procede de fuera de España. Abertis y su principal accionista, Criteria Caixa, que controla el 22% de las acciones, son dos de las empresas que decidieron en otoño pasado abandonar Barcelona para establecer sus sedes en Madrid y Palma de Mallorca, respectivamente.

Para ACS, la compra de Abertis es una oportunidad de diversificar su negocio más allá de la construcción y entrar en un sector con ingresos muy estables como es el de la gestión de autopistas. La fusión facilitaría a Florentino Pérez el acceso a financiación y le ayudaría a competir en mejores condiciones en los grandes concursos públicos. Para Atlantia, la compra de Abertis reduciría su dependencia del mercado italiano y lo convertiría —gracias a la presencia internacional de la empresa española— en el mayor operador de infraestructuras del mundo.

Gestión de aeropuertos

Atlantia opera 5.000 kilómetros de autopistas de peaje en Italia, Brasil, Chile, India y Polonia, además de gestionar los aeropuertos de Fiumicino y Ciampino, ambos en Roma, y los de Niza, Cannes y Saint-Tropez, en Francia. La familia Benetton, conocida mundialmente por su marca de ropa, controla Atlantia a través de Edizione, una firma de inversión con intereses en el sector inmobiliario, los hoteles, la banca y los seguros.

El Gobierno parece dispuesto a impedir la venta a los italianos

Un veto despertaría sospechas de trato de favor a ACS

La batalla podría prolongarse durante meses o años

Además de sus consecuencias económicas, una operación de este calado tiene evidentes implicaciones políticas. El Gobierno español debe decidir si respeta las reglas del libre mercado o interviene en defensa de lo que considere el interés nacional. Vetar las aspiraciones de Atlantia podría despertar críticas en la Unión Europea y desembocar en una batalla judicial de resultado incierto. En su comunicación a la CNMV anunciando que había pedido el permiso correspondiente al Gobierno, la compañía italiana reiteró su “plena confianza en el buen funcionamiento de las instituciones españolas y en su evaluación neutral, eficiente y objetiva de las solicitudes de autorización administrativa al tratarse de una operación de dimensión comunitaria”.

Tal y como están concebidas en España, la construcción y gestión de las autopistas son concesiones del Estado. Son, al mismo tiempo, un servicio público y un negocio. Ello ha propiciado en los últimos años escándalos como las radiales de Madrid, las autopistas de pago construidas en la época de la presidencia del Gobierno de José María Aznar, que se declararon en concurso de acreedores y están a punto de ser rescatadas con dinero público.

La resistencia de las autoridades españolas a la venta de Abertis a una empresa italiana es una prueba de que los gobiernos aún conservan capacidad de intervención en operaciones empresariales que afectan a sectores considerados estratégicos. El propio Gobierno italiano impidió hace diez años que fuese Abertis la que comprara Atlantia, conocida entonces como Autostrade. El Ejecutivo presidido por Romano Prodi dio al traste con la fusión porque no quiso que el centro de decisión se trasladara de Italia a España. El Gobierno de Roma también ha vetado en los últimos años , entre otras operaciones, la compra de Telecom Italia por parte de Telefónica y la adquisición de la Banca Nazionale del Lavoro a cargo del BBVA.

Interés nacional

Los críticos con la intervención de los gobiernos en operaciones empresariales sostienen que esta manera de entender el interés nacional frena la creación de grandes grupos empresariales europeos capaces de competir con los estadounidenses o los chinos. En julio, el Gobierno francés decidió renacionalizar temporalmente los astilleros STX France para frenar la oferta de compra de la italiana Fincantieri, que pretendía crear un conglomerado mundial en la construcción de barcos de crucero. La operación, finalmente, se llevó a cabo tras recibir el visto bueno del presidente francés, Emmanuel Macron, partidario de la creación de gigantes empresariales europeos.

Un veto del Gobierno a la oferta de Atlantia por Abertis levantaría también muchas suspicacias sobre un posible trato de favor a ACS, que ya se vio beneficiada por la paralización del almacén de gas Castor en 2013 tras la alarma social desatada por los terremotos que causó en las costas de Castellón y Tarragona. Precisamente el Tribunal Constitucional anuló el pasado 22 de diciembre la indemnización de 1.350 millones de euros para las empresa promotora del almacén (Escal UGS, participada en un 67% por la compañía de Florentino Pérez) que había sido fijada mediante un Decreto Ley aprobado en 2014, cuando el PP tenía mayoría absoluta en el Parlamento.

Italia ha impedido la entrada a varias empresas españolas

El Gobierno español tiene recursos para retrasar durante meses o años la venta de Abertis. Si la victoria final cayese del lado de Florentino Pérez para salvar la españolidad de la compañía, se daría la paradoja de que las autopistas nacionales acaban en manos de una constructora con sede en Alemania, un precio que algunos en el Gobierno parecen dispuestos a pagar.

ESCÁNDALO

El precedente de Enel y Endesa

El Gobierno no quiere que la batalla por Abertis sea una repetición de la venta de Endesa a la compañía italiana Enel, uno de los mayores escándalos de la historia corporativa de España. Con aquel triste episodio en mente y aunque las competencias de autopistas recaen en el Ministerio de Fomento, ha sido el ministro de Energía, Álvaro Nadal, quien se ha puesto al frente de la oposición de la venta de Abertis a la italiana Atlantia.

La venta de Endesa a Enel fue una operación que ilustra fielmente la mezcla de intereses públicos y privados que ha caracterizado con frecuencia al mundo de los negocios en España y que tuvo su momento álgido con la llamada cultura del pelotazo. Fundada tras la Guerra Civil por el Instituto Nacional de Industria (INI), Endesa fue una empresa cien por cien pública durante casi medio siglo. El Gobierno de Felipe González inició la privatización a finales de los años ochenta, coincidiendo con el comienzo de su expansión en América Latina. El proceso culminó con la venta de Endesa a Enel tras un rocambolesco tira y afloja en el que intervinieron los partidos políticos, la eléctrica alemana E.ON y Gas Natural. El drama culminó con la que un día fue la joya de las eléctricas de España, de titularidad pública, en manos de una compañía extranjera que, además, es propiedad en un 30% del Estado italiano. Enel actuó aliada con Acciona, que aportó la españolidad a la operación, pero la empresa de la familia Entrecanales vendió su parte un año y medio después.

La empresa italiana decidió entonces vaciar de activos Endesa, vendiendo su negocio de distribución de gas y segregando los activos en América Latina a la matriz. Desde que cayó en manos del grupo italiano, Endesa se ha dedicado a repartir entre sus accionistas el 100% de sus beneficios en concepto de dividendos, y planea seguir haciéndolo hasta 2020. Enel, que controla el 70% de las acciones de Endesa, es el gran beneficiado de esa política retributiva. Es decir, es el Estado italiano el que se beneficia del negocio de la empresa eléctrica en España.

Se calcula que Enel ha ingresado por la vía de dividendos unos 30.000 millones de euros desde 2009, tras haber invertido 39.000 millones en Endesa. Un negocio redondo, sin duda. Y más redondo aún si se hacen realidad los rumores de una venta de Endesa a Gas Natural, que han circulado con insistencia en Madrid durante el año pasado. El 70% de las acciones de Endesa que controla Enel valen unos 13.700 millones de euros, según la cotización en Bolsa a finales del ejercicio, a lo que habría que agregar la prima que pagaría la parte compradora en la OPA correspondiente.

El grupo parlamentario de Unidos Podemos ha pedido al Gobierno que proporcione a la Comisión de Energía del Congreso de los Diputados toda la información de que disponga sobre una posible venta de Endesa y que, en caso de que se materialice, comparezcan ante la Cámara los responsables de la propia Endesa, la empresa compradora, de la CNMV y del regulador eléctrico.

Diccionario

OPA. Una sociedad está obligada a lanzar una Oferta Pública de Adquisición cuando quiere comprar parte o toda una empresa que cotiza en Bolsa. Normalmente, la parte compradora ofrece a todos los accionistas de la empresa objeto de la OPA una prima sobre el precio de sus acciones para convencerles de la conveniencia de vender. La oferta puede ser amistosa u hostil, según esté bien o mal vista por los directivos de la empresa objeto de la OPA. El precio puede pagarse en metálico, en acciones de la sociedad compradora o con una combinación de ambas fórmulas. En España, una OPA debe contar con la aprobación de la Comisión Nacional del Mercado de Valores (CNMV), el organismo encargado de velar por el buen funcionamiento de la Bolsa.

Dividendo. Es el dinero que una empresa cotizada reparte entre sus accionistas a cuenta de los beneficios obtenidos con su actividad. La cantidad, proporcional al número de acciones que tiene cada accionista, la decide el Consejo de Administración de la compañía y debe ser aprobada por la Junta de Accionistas. El dividendo es, junto con la revalorización de las acciones en el mercado, una de las dos maneras que tiene un accionista para rentabilizar su inversión. Se pueden pagar en efectivo o en acciones y suelen abonarse una vez al trimestre.

Cultura del pelotazo. En los años ochenta del siglo XX se acuñó este término para referirse a un modo de hacer negocios rápido y muy rentable, asociado frecuentemente a prácticas corruptas. Las concesiones de obras y servicios por parte del Gobierno, ayuntamientos y comunidades autónomas y la salida a Bolsa de empresas públicas fueron los principales escenarios en que se desarrolló. En la mayoría de los casos, el dinero público acababa cayendo en manos privadas.