Más desahucios en el paraíso de los fondos

Inversores Los gigantes de Wall Street han ido comprando a la banca las carteras ‘tóxicas’ del ladrillo. ¿Ganan los ciudadanos?

Con la crisis, el problema de los desahucios se convirtió en una pesadilla para decenas de miles de familias, atrapadas en una hipoteca que no podían devolver. Con la supuesta recuperación, puede que sea aún peor.

Los procesos de reestructuración del “mercado inmobiliario”, cuyo hundimiento dejó gigantescos agujeros en las cuentas de la banca —remendados con más de160.000 millones de euros de dinero público comprometido (1)— y de las familias, han cambiado en muy poco tiempo el paisaje en España. El actor en auge, atraído en masa por un territorio en ruinas, es el de los fondos buitre (u oportunistas), así llamados por su capacidad de “generar valor” a partir de activos que a primera vista parecen chatarra o incluso cadáveres pendientes ya sólo de la sepultura.

Desde 2013, la Comisión Nacional del Mercado de Valores (CNMV) ha registrado 190 nuevos fondos para operar en España. No todos son buitre —el segmento más agresivo—, pero la gran mayoría cumple la máxima de interesarse por activos a precio de saldo con el fin de hacer dinero rápido y están ligados a los gigantes de Wall Street. El sector del ladrillo español en sus diferentes segmentos —aún humeante por la magnitud de la detonación— se ha convertido en algo parecido a La Meca de los grandes fondos especuladores.

Para el pensamiento económico ortodoxo —incluido el Gobierno—, se trata de una gran noticia, en tanto que prerrequisito de la recuperación. Lo explicaba muy gráficamente en El País un gestor de Magic Real Estate, que en España ha participado en operaciones junto al gigante mundial Black-stone: “Los buitres en la naturaleza cumplen una función: limpiar carroña. Aquí también: dan liquidez al mercado cuando no la hay” (2).

Pero para los centenares de miles de personas que siguen entrampadas con una hipoteca que no pueden pagar, que tienen una orden de desalojo de su vivienda o que mantienen una deuda bancaria pese a haberse quedado ya en la calle al no haber podido acceder a la dación en pago, es en realidad un indicador de que para ellos lo peor todavía está por llegar.

“Un banco, pese a todo, tiene que velar por su reputación, pero estos fondos no tienen ningún problema al respecto; su único fin es ganar el máximo dinero posible en el mínimo tiempo y todo lo demás les da igual”, advierte Joan Coscubiela, diputado de ICV-EUiA en el Congreso, quien destaca que el Gobierno del PP está reformando la ley para facilitar la penetración de estos fondos en todos los ámbitos de la economía.

Las nuevas dificultades se han mostrado de forma dramática en el caso de Carmen, la octogenaria de Vallecas. El detonador de este caso no fue un fondo buitre, sino un prestamista usurero, figura que con la crisis ha reaparecido con fuerza (véase el artículo La ley de la selva de los prestamistas). El sector bancario y los órganos vinculados a la ortodoxia económica han destacado que el de Carmen fue un caso desgraciado pero aislado, en la medida en que al tratarse de un prestamista usurero quedaba fuera del marco construido alrededor del sistema bancario convencional y de su Código de Buenas Prácticas, firmado en 2012 para evitar los desahucios en casos tan extremos como el de Carmen. Y es verdad. Sin embargo, al mismo tiempo, la gran mayoría de activos que el mercado califica de “tóxicos” —hipotecas que no se pueden devolver, deuda impagable, viviendas sobre las que pesa una orden de ejecución hipotecaria— ya no están directamente en manos de la banca, sino que han ido pasando a los fondos buitre (u oportunistas varios).

Los prestamistas usureros son efectivamente la excepción, pero los fondos buitre ya se han convertido en la regla.

Sin interlocutores

Maka Suárez, investigadora de la Plataforma de Afectados por la Hipoteca (PAH), subraya otro elemento novedoso —y negativo— más allá de los escrúpulos que tengan los caseros a la hora de exigir desalojos: la interlocución. “Las negociaciones se vuelven casi imposibles porque a veces ya no son [los bancos] quienes deciden y no hay todavía una forma de negociación clara”.

En 2013, la banca empezó a desprenderse de las carteras de créditos fallidos, muchos con vínculo inmobiliario. Por ejemplo: la deuda que mantiene una familia a la que ya se le ha quitado la vivienda o el crédito a un autónomo que ya ha cerrado el negocio y que puso como aval su propio piso. Son operaciones que el banco ya había repercutido en sus balances porque son claramente irrecuperables y porque el mero hecho de intentar el recobro podría conllevar enormes costes de imagen.

Es aquí cuando entra en escena el fondo buitre: la banca le vende la cartera a un precio irrisorio —normalmente, con un descuento superior al 90% del valor nominal— y el fondo hará negocio sólo en la medida en que logre ir recuperando la deuda (véase el gráfico 'Cómo funcionan los fondos buitre'). Desde la perspectiva de las finanzas, es lo que se llama un win-win: gana el banco, gana el fondo. Pero ciertamente tiene un perdedor: una persona arruinada empezará a recibir visitas del cobrador del frac. O, si aún mantiene su piso, lo más probable es que ahora sí reciba la orden de desalojo.

Todos los grandes bancos se han ido desprendiendo desde 2013 de estas carteras y entre los fondos más activos quedándoselas destacan Cerberus —al que está vinculado el hijo primogénito de José María Aznar— y Elliott Management , propiedad del famoso especulador Paul Singer, cuyo fondo buitre ha puesto contra las cuerdas a Argentina, entre otros.

JUNTOS Un experto sostiene que los fondos buitre y la banca suelen ir coordinados

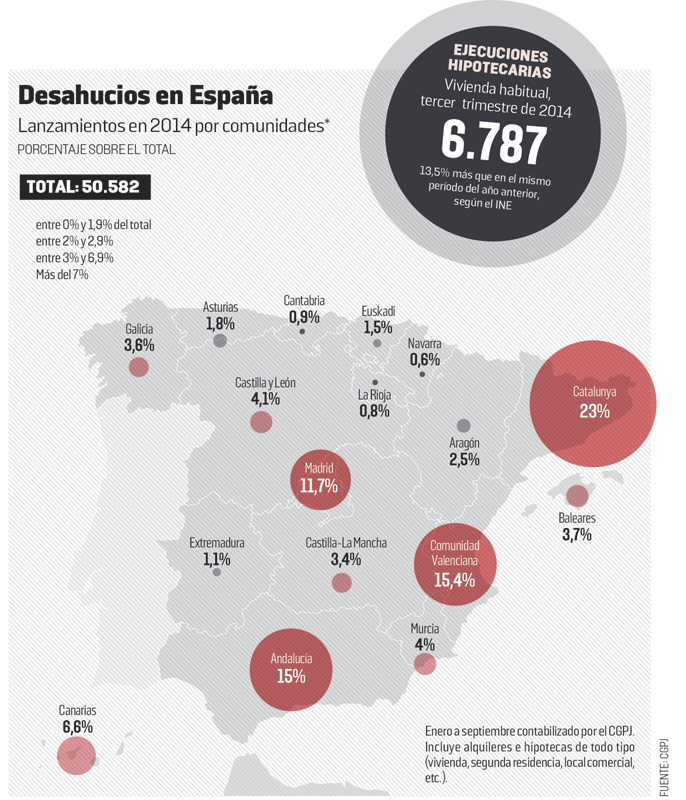

CIFRAS Todos los datos oficiales coinciden en que los desahucios aumentan

En 2014 se ha ido incluso más allá, lo que según la ortodoxia económica supone un indicador de que se avanza en la buena dirección: los fondos ya no se han quedado sólo la cartera tóxica que los bancos daban por perdida, sino que han adquirido activos dudosos —esa hipoteca que lleva meses sin pagarse, pero cuya ejecución aún no se ha pedido— y lotes que ahora están a precio de saldo, pero que tienen gran potencial. Incluso han pasado a gestionar la división inmobiliaria completa de algunos grandes bancos, como Cerberus en Bankia, Apollo en el Banco Santander y TPG en Caixabank. Cerberus, Apollo y TPG son tres de los grandes fondos oportunistas estadounidenses.

La macroconcesión de lotes de la Sareb (el banco malo, que gestiona parte de los activos tóxicos vinculados al ladrillo de la banca), el mes pasado, ha ratificado esta nueva realidad. A partir de ahora, estos fondos no sólo llevarán las carteras inmobiliarias de su banco de referencia, sino que, en la práctica, también los más importantes de la Sareb: Cerberus ha asumido un paquete del banco malo valorado en 18.000 millones de euros; Apollo-Santander otro de 14.000 millones y TPG-La Caixa, uno de 9.000.

“Los fondos buitre y la banca suelen ir perfectamente coordinados: los buitres asumen el trabajo sucio y la banca les ayuda a financiarlo”, apunta Eduardo Gutiérrez, economista de CC OO acostumbrado a lidiar con este tipo de fondos en empresas en crisis. Y añade: “No hay duda de que los desahucios aumentarán”.

El Gobierno se aferra a que los nuevos actores también están sometidos al Código de Buenas Prácticas y a la moratoria de desahucios para casos extremos que impulsó en la primavera de 2012 ante la alarma social por suicidios vinculados a desahucios. En un áspero debate parlamentario con Coscubiela, a finales de noviembre, el ministro de Economía, Luis de Guindos, aseguró que sus políticas habían evitado ya 12.000 desahucios y beneficiado a 20.000 familias, y auguró una mejora de la situación a medida que mejore la economía: “Del problema de los desahucios se sale con la recuperación económica y la creación de empleo, que es lo que está haciendo el Gobierno”, clamó. Coscubiela le afeó que la moratoria sólo ha servido para detener el 8% de los desahucios y que proteger a 20.000 familias cuando en el mismo período se han ordenado 346.000 lanzamientos es muy insuficiente.

Pero más allá del color de las gafas con que cada uno ve la realidad, todas las últimas cifras oficiales coinciden en apuntar que el drama de los desahucios está lejos de remitir. Más bien todo lo contrario, coincidiendo con el aterrizaje de los fondos en España.

Tres mazazos oficiales

Los últimos datos aportados por las tres fuentes oficiales son demoledores si se comparan con el mismo período analizado de 2013, por mucho que exista un “código de buenas prácticas”: el CGPJ, que registra todos los lanzamientos (no sólo de vivienda habitual), ha detectado un aumento del 7,2% en el tercer trimestre de 2014. El Banco de España ha calculado que el número de familias expulsadas de las viviendas donde estaban viviendo aumentó el 17% en el primer semestre. Y el Instituto Nacional de Estadística (INE) cifra en el 10,5% el incremento de ejecuciones hipotecarias en el tercer trimestre, porcentaje que escala al 13,5% para los embargos de vivienda habitual.

“Muchas de las predicciones que podemos hacer en este momento para España tienen que ver con lo que ya se ha aplicado en EE UU; el modelo sigue un patrón similar al que se utilizó en los títulos respaldados por hipotecas”, sostiene Maka Suárez, de la PAH.

Un estudio reciente de Desiree Fields, investigadora de la City Universtiy de Nueva York, describe con precisión qué ha sucedido en EE UU: “Ayudados con financiación de la banca que contribuyó a la crisis hipotecaria, los grandes fondos se han quedado ya con alrededor de 200.000 viviendas” de familias que no han podido pagar la hipoteca (3). Según el estudio, en torno al 10% de las viviendas que se venden en EE UU las adquieren los fondos y en algunas áreas el peso es incluso muy superior: en el área metropolitana de Atlanta llega al 25% y en Las Vegas se encarama por encima del 30% del total.

Los fondos compran muy barato y, mientras esperan que los precios vuelvan a subir, destinan las viviendas al mercado del alquiler aprovechando nuevos vehículos creados con grandes incentivos fiscales; en especial los REIT (Real Estate Investment Trust).

En España, los REIT se llaman socimi (Sociedades Anónimas Cotizadas de Inversión en el Mercado Inmobiliario) y tras la última reforma del PP ya gozan de muchas de sus ventajas fiscales. La más importante: no pagan impuesto de sociedades. Es el vehículo ideal mientras se acumula patrimonio y se cobran los alquileres, a la espera de que el mercado se caliente y pueda venderse caro. Al ser empresas cotizadas, el inversor sólo paga al fisco si vende acciones con plusvalía.

El vehículo de moda

La socimi es el instrumento de moda para los inversores del sector inmobiliario en España: ya hay siete cotizando. La más importante es Hispania —participada por los famosos especuladores Georges Soros y John Paulson—, que ahora quiere quedarse también con Realia y convertirla en socimi. Los expertos auguran una cascada de nuevas socimis en los próximos meses.

El parecido con EE UU llega incluso a que el principal actor del nuevo mercado de alquiler surgido de la compra de inmuebles a precio de saldo por los grandes fondos es Blackstone, que ha irrumpido también con gran fuerza en España con Claudio Boada —ex presidente del Círculo de Empresarios y miembro del Consejo del Grupo Prisa— como referente. El gigante estadounidense ya gestiona en Madrid casi 2.000 viviendas de alquiler social que le cedió el Ayuntamiento, y se ha quedado con una cartera de Catalunya Banc valorada en 6.400 millones de euros, que adquirió con un descuento del 43%. El acuerdo con Catalunya Banc (ahora BBVA) es del pasado julio, pero entra en vigor ahora.

Blackstone no es un casero cualquiera: gestiona activos por valor de 233.000 millones de euros, una cifra superior al producto interior bruto de 17 países miembro de la UE, y la sede central no está en la Via Laietana de Barcelona, sino en el corazón de Wall Street.

Es mejor no atrasarse ni un día en el pago. Si se puede, claro.

Para saber más

(1). Informe de la CNMC sobre las ayudas públicas en España, 2014

COMISIÓN NACIONAL DE LOS MERCADOS Y LA COMPETENCIA. NOVIEMBRE DE 2014

(2). Quién compra España

EL PAÍS (artículo de Rafael Méndez y Lluís Pellicer). 14 DE SEPTIEMBRE DE 2013.

(3). The rise of the corporate landlord

INFORME COORDINADO POR DESIRRE FIELDS PARA THE RIGHTS TO THE CITY ALLIANCE. julio de 2014.

CARTA

La PAH pide cita al ministro Guindos

El pasado 4 de diciembre, la Plataforma de Afectados por la Hipoteca (PAH) remitió una carta al ministro de Economía, Luis de Guindos, para “solicitar formalmente una reunión con representantes cualificados” del Ministerio de Economía y de la Sareb “con el fin de tratar la situación de los pisos que esta entidad mantiene vacíos y su posible uso como parque público de vivienda en alquiler social”. En la misiva, la PAH muestra su satisfacción por el hecho de que la Sareb haya proprocionado una vivienda a Carmen, la octogenaria de Vallecas desahuciada a instancias de un prestamista usurero, lo que a su juicio “supone un reconocimiento por parte del ministerio de su soberanía sobre las propiedades y los activos de Sareb”.

El texto remitido a Guindos lamenta que “han sido innumerables las ocasiones en que la PAH y grupos Stop Desahucios han intentado contactar con Sareb para al menos tener una reunión sobre el problema de los pisos vacíos, y hasta ahora la respuesta ha sido el silencio cuando no la represión”. El diputado de ICV-EUiA Joan Coscubiela también trasladó al ministro la petición de la PAH durante una interpelación.

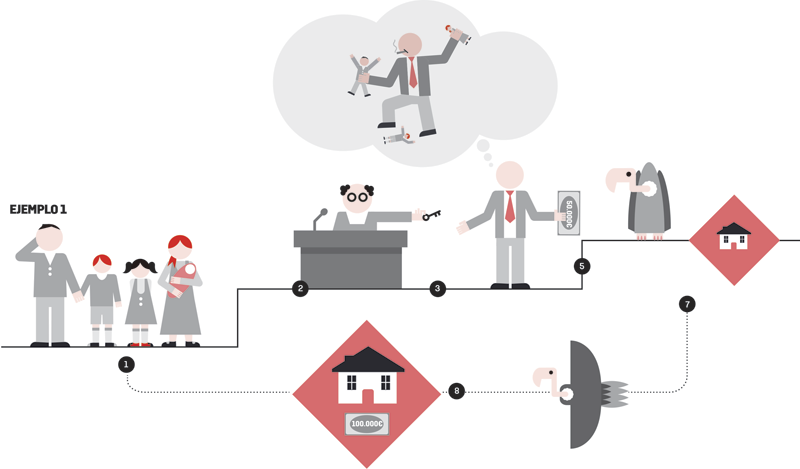

CÓMO FUNCIONAN LOS FONDOS BUITRES

Los fondos buitre se interesan por créditos o hipotecas que ya se dan por perdidos. Compran por poco dinero y pueden lograr grandes beneficios si recuperan los activos. La mayoría de fondos y bancos de inversión tienen alguna unidad equiparable a los buitre.

2: El banco da en la práctica por perdida esta deuda porque las posibilidades de que una familia arruinada que acaba de perder su piso le devuelva algún día los 100.000 euros son muy remotas. Entonces, esta hipoteca de improbable cobro la vende a un fondo buitre por 5.000 euros, que ingresa de inmediato.

LOS PROTAGONISTAS

Ladrillo español, imán mundial

España se ha convertido en un imán de atracción para los principales fondos buitre o especulativos del mundo. Entre los actores que han cerrado operaciones en España desde 2013, relacionadas con el sector inmobiliario o los créditos fallidos, destacan:

|

| FOTO: WEF |

ELLIOTT MANAGEMENT. Es el instrumento de Paul Singer, polémico inversor estadounidense especializado en operaciones buitre con deuda pública, origen de la reciente suspensión de pagos en Argentina. En 2013 pagó 12 millones al Banco Santander por una cartera de créditos fallidos valorada en 300 millones.

|

| FOTO: HARALD DETTENBORN |

HISPANIA. Dos de los especuladores más emblemáticos de Wall Street, Georges Soros y John Paulson, quien se enriqueció con el estallido de las subprime en EE UU, utilizan Hispania como vehículo para la adquisición de inmuebles y hasta de otras grandes inmobiliarias, como Realia.

CERBERUS. Fondo estadounidense con muchos nexos con la cúpula del poder del Partido Republicano, que tuvo en nómina a José María Aznar y ahora a su hijo, José María Aznar Botella. Es de los más activos en España tras quedarse la gestión de unidad inmobiliaria de Bankia y transformarla en Haya Real State. También adquirió créditos hipotecarios tóxicos del Santander, Liberbank y Bankia. La Sareb le ha asignado un paquete valorado en 18.000 millones.

TPG CAPITAL. El fondo de Forth Worth, Texas (EE UU), opera dentro de la constelación de Caixabank desde que en 2013 adquirió el 51% de Servihabitat. La Sareb le acaba de asignar un paquete de 9.200 millones.

TPG CAPITAL. El fondo de Forth Worth, Texas (EE UU), opera dentro de la constelación de Caixabank desde que en 2013 adquirió el 51% de Servihabitat. La Sareb le acaba de asignar un paquete de 9.200 millones.

APOLLO GLOBAL MANAGEMENT. El fondo estadounidense fue uno de los pioneros en establecer vehículos para sacarle tajada el crash inmobiliario en EE UU —en 2008 creó para ello Vantium Management— y en España compró el Banco Evo a Nova Caixa Galicia por apenas 60 millones tras inyectar el Estado una fortuna para sanear el banco surgido de las cajas gallegas. Apollo ha comprado hipotecas fallidas a la filial española de Commerz-bank y opera sobre todo junto al Banco Santander tras adquirir buena parte de su negocio inmobiliario —Altamira, el pasado enero— y quedarse ahora con un gran bocado de los activos de la Sareb, valorados en 14.000 millones.

APOLLO GLOBAL MANAGEMENT. El fondo estadounidense fue uno de los pioneros en establecer vehículos para sacarle tajada el crash inmobiliario en EE UU —en 2008 creó para ello Vantium Management— y en España compró el Banco Evo a Nova Caixa Galicia por apenas 60 millones tras inyectar el Estado una fortuna para sanear el banco surgido de las cajas gallegas. Apollo ha comprado hipotecas fallidas a la filial española de Commerz-bank y opera sobre todo junto al Banco Santander tras adquirir buena parte de su negocio inmobiliario —Altamira, el pasado enero— y quedarse ahora con un gran bocado de los activos de la Sareb, valorados en 14.000 millones. |

| FOTO: PP |

LONE STAR. Este importante fondo de Dallas, Texas (EE UU), se convirtió el año pasado en un jugador importante en España al adquirir créditos hipotecarios tóxicos del Banco Santander y de Commerzbank, pero ha dado un salto en 2014 al quedarse directamente con las unidades inmobiliarias de Commerzbank en España (EuroHypo) y de Kutxabank (Neinor) por 3.500 y 930 millones de euros, respectivamente.

BLACKSTONE. El gigante mundial en número de activos —tras BlackRock— ha dado dos golpes muy emblemáticos al quedarse la gestión de casi 2.000 viviendas de alquiler social en Madrid (2012) y la gran cartera de hipotecas problemáticas de Catalunya Banc (2014), valorada en más de 6.000 millones. Su hombre en España es el financiero Claudio Boada, miembro del Consejo de Administración del Grupo Prisa.

GOLDMAN SACHS. El poderoso banco de inversión —quizá el que más problemas de reputación mundial tiene— adquirió casi 3.000 pisos de protección oficial en Madrid en 2012 y ha cerrado recientemente la adquisición de Bankia Inmobiliario dentro del Proyecto Lake del banco controlado por el FROB.

GOLDMAN SACHS. El poderoso banco de inversión —quizá el que más problemas de reputación mundial tiene— adquirió casi 3.000 pisos de protección oficial en Madrid en 2012 y ha cerrado recientemente la adquisición de Bankia Inmobiliario dentro del Proyecto Lake del banco controlado por el FROB.