Pensiones privadas, un mal negocio en España

Apuesta: Las autoridades empujan hacia un modelo que ha beneficado a la banca, pero no a los ahorradores.

El Gobierno lleva dos décadas empujándote a suscribir planes de pensiones privadas y para incentivarlo deja de ingresar cada año, por la vía de desgravaciones fiscales, en torno a 1.200 millones de euros.

El Gobierno lleva dos décadas empujándote a suscribir planes de pensiones privadas y para incentivarlo deja de ingresar cada año, por la vía de desgravaciones fiscales, en torno a 1.200 millones de euros.

Los sabios vinculados a la ortodoxia económica elaboran informe tras informe con la misma conclusión: deberías suscribir ya el plan privado de pensiones.

El gobernador del Banco de España —ahora, Luis María Linde— insiste en cada foro en el que participa: sería bueno que contrataras ya un plan privado de pensiones.

Pero si has sido un ciudadano obediente y estás a punto de recoger los frutos de tantos años de sacrificio inducido, prepárate ante posibles sorpresas: tal vez haya menos dinero en tu cuenta que la suma depositada durante décadas de aportaciones. Y ojo, porque si quieres rescatarlo de golpe tendrás que pagar a Hacienda de una tacada buena parte de lo que fuiste desgravando durante años.

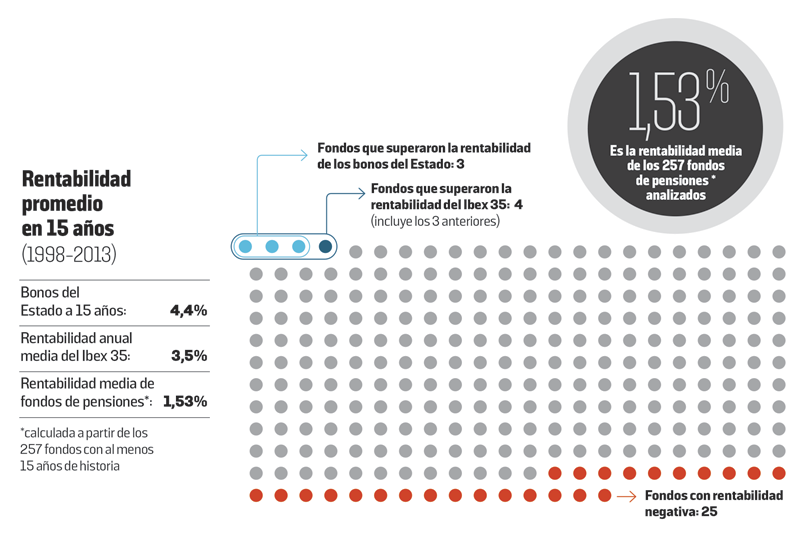

La rentabilidad media ha sido pésima y en el 10% de los fondos de 15 años arroja pérdidas

En Europa, solo Estonia cobra más comisiones que las gestoras, según la OCDE

Hasta ahora, los planes de pensiones privados han sido, en general, un pésimo negocio en España para las personas que los han contratado, como demuestra, año tras año, el equipo de profesores del IESE que monitoriza de forma independiente la rentabilidad del sector bajo la dirección del profesor Pablo Fernández. El IESE es una de las escuelas de negocios de referencia, perfectamente insertada en la ortodoxia liberal y, por tanto, sin mácula de apriorismos ideológicos en contra de los fondos privados.

El equipo de Fernández disecciona la verdadera rentabilidad de los fondos una vez descontadas las comisiones y siempre con una visión a largo plazo, lo cual permite orillar tanto las burbujas en Bolsa —que coyunturalmente puede hacer subir la rentabilidad teórica— como el triunfalismo de los datos brutos que suele difundir la patronal del sector, Inverco, juez y parte que tiene como prioridad hacer crecer el negocio.

Las conclusiones del último informe son estremecedoras: de los 257 fondos con al menos 15 años de historia, únicamente tres (1,16%) lograron una rentabilidad media superior a los bonos del Estado a 15 años (4,4%). Esto significa que a los ahorradores les hubiera ido mucho mejor con una operación sencilla que ahora puede realizarse con un clic.

Pero el desastre va más allá: nada menos que 25 de estos fondos —¡casi el 10%!— acumulan pérdidas: es decir, el ciudadano tiene hoy menos dinero en la cuenta que la suma de aportaciones que ha ido realizando durante 15 años.

El problema es general: de los siete fondos con 15 años de existencia que cuentan con más de 100.000 partícipes, el que tiene mejor rentabilidad se queda en el 1,58%, y la media de estos siete fondos —que rozan en total el millón de partícipes— es un paupérrimo 0,96%: ridículo para una inversión a 15 años sin apenas liquidez, puesto que el dinero solo puede recuperarse en circunstancias muy particulares antes de la jubilación.

“El Estado tiene responsabilidad porque promueve determinadas inversiones que acaban generando muy malos resultados para los ciudadanos”, sostiene Fernández. “Se reducen los recursos del Estado con el fin de estimular unos planes que consisten en poner el dinero en manos de un gestor durante muchos años sin ningún control, y luego el Señor proveerá”, le secunda Ignacio Zubiri, catedrático de Hacienda de la Universidad del País Vasco, quien concluye: “Es un gran negocio para las gestoras privadas [la banca], pero no para los ahorradores”.

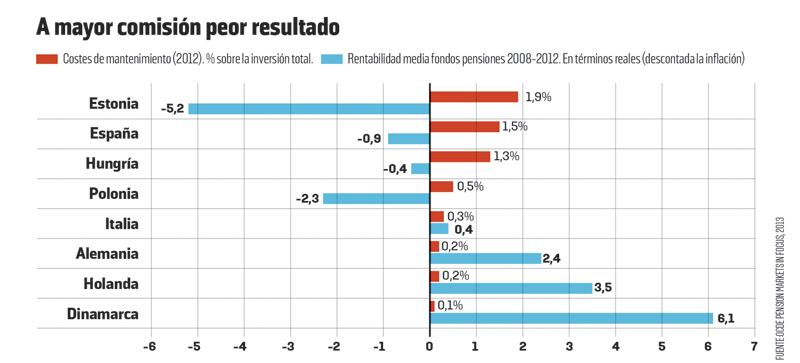

Los estudios internacionales apuntalan las conclusiones del equipo del IESE. La OCDE —organización que agrupa a los países ricos, también adscrita a la ortodoxia económica— calcula que la rentabilidad media de los fondos de pensiones en España entre 2008 y 2012 fue negativa en términos reales, una vez descontada la inflación: -0,9%. Fue el tercer país del club —de un total de 34— con peores registros: únicamente superó a Estonia y a Polonia.

La causa principal que explica la pésima rentabilidad son las elevadas comisiones que se embolsan los gestores, según coinciden en apuntar tanto el equipo del IESE como la OCDE. Los datos de esta última entidad sitúan a España como segundo país de la UE en comisiones: una media del 1,5% anual sobre la inversión.

La asociación entre altas comisiones y pésima rentabilidad es manifiesta (véase el gráfico): Estonia cobra las mayores comisiones (1,9%) y obtiene la peor rentabilidad en el citado período (-5,2% en términos reales). En el otro extremo, en Dinamarca, los gestores tienen las comisiones más bajas (0,1%) y obtienen la mejor rentabilidad (6,1%).

“El único aliciente que los planes de pensiones tienen en España, es la desgravación fiscal, que se utiliza como cebo”, sostiene Francisco Sanz, analista de Adicae, organización de usuarios de banca, quien avisa, sin embargo, de que “se juega con equívocos porque a veces cuando se rescata el plan te llega un hachazo fiscal”.

En teoría, las desgravaciones son un diferimiento: se aplaza el pago de impuestos hasta el rescate. Pero en la práctica, el erario público sufre. No solo porque ahora deja de ingresar 1.200 millones al año, sino también porque pagar lo mismo dentro de 20 años supondría ya un perjuicio para el Estado. Además, la ingeniería fiscal suele encontrar fórmulas legales para reducir impuestos a la hora del rescate; por ejemplo, transformándolo en una pensión vitalicia.

La UE exige la eliminación de estas desgravaciones por su nula rentabilidad social. En España son especialmente generosas: permiten desgravar hasta 12.500 euros por persona y año en determinadas circunstancias, una cifra al alcance de muy pocos. Los efectos regresivos han sido incluso subrayados por los sabios del ministro Cristóbal Montoro, que sugieren reducir la cuantía máxima: “Sin duda, con el sistema actual se benefician más de los planes de pensiones los contribuyentes de rentas más elevadas que los de rentas más reducidas”, subraya la comisión Lagares.

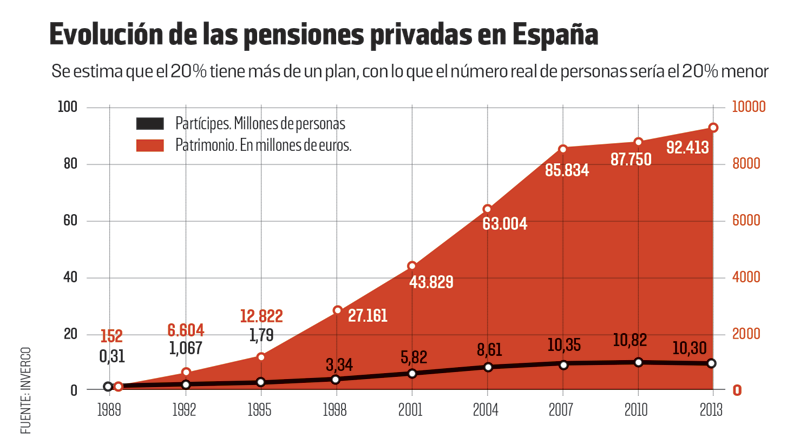

Ni las desgravaciones sin igual ni la insistencia de las autoridades han logrado el despegue de estos fondos en España, que siguen en niveles modestos: la patronal Inverco estima que hay 10,3 millones de partícipes, pero teniendo en cuenta que el 20% de ellos tiene suscrito más de un plan, la cifra de ciudadanos es sensiblemente inferior y está congelada desde 2007: la crisis frenó en seco la evolución al alza.

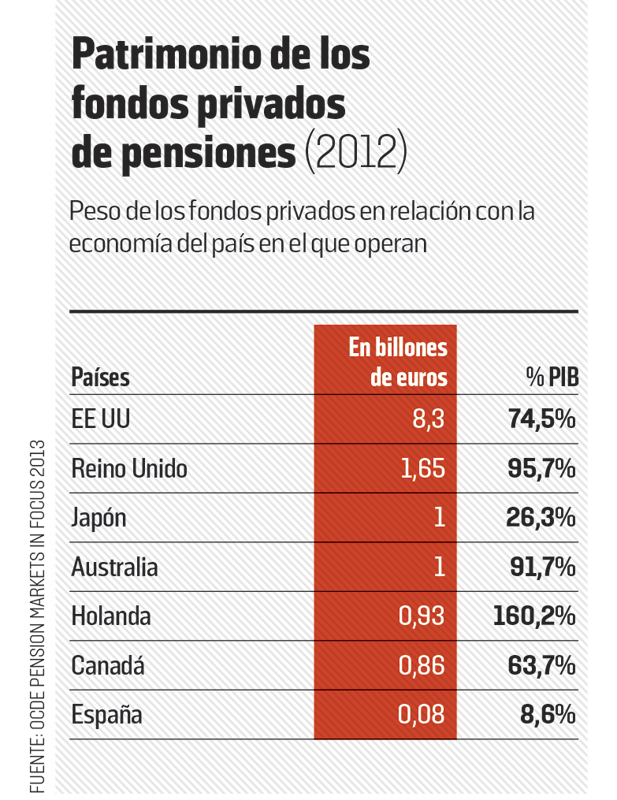

En conjunto, los planes privados mueven en España 92.413 millones de euros tras el alza bursátil del último año: su peso sigue por debajo del 10% del PIB, lejísimos del 160% en Holanda, el 95% de Reino Unido y el 74% de EE UU.

OFENSIVA DE INFORMES

Todos los intentos de hacer crecer de forma significativa este mercado en España han fracasado hasta ahora. A pesar de que ya en la década de 1990 hubo una ofensiva de centros privados y de los servicios de estudio de la banca advirtiendo de la inminente quiebra del sistema público de pensiones, basado en el reparto (1), lo cual supuestamente exigía dar paso con urgencia a un sistema de capitalización (2).

Todas esas estimaciones alarmistas, que expertos como Zubiri consideran muy cargadas de cocina para fabricar las conclusiones, fueron desmentidas tajantemente por el paso del tiempo. Buena parte gravitaba alrededor de los estudios del Círculo de Empresarios, que en 1996 auguró que la Seguridad Social iba a entrar en déficit de inmediato y estimaba que el agujero público equivaldría nada menos que al 10,7% del PIB en 2010. El informe lo redactó José Piñera, el ministro que privatizó las pensiones en Chile con Augusto Pinochet, modelo que entonces se vendía como ideal. Hoy resultan evidentes los problemas de ese modelo hasta en Chile (véase siguiente artículo).

“En España, se infundió miedo con las pensiones para alentar los planes privados, pero la estrategia fracasó, aunque ahora vuelven a la carga”, opina el economista Alejandro Inurrieta, que ha sido analista de Euromoney y del Instituto de Estudios Bursátiles.

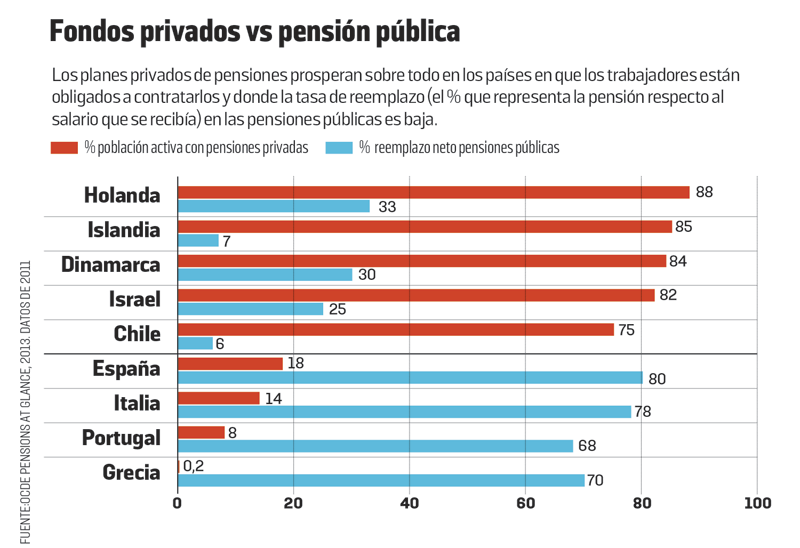

Las pensiones privadas han arraigado básicamente en los países en los que se da uno de dos supuestos: o son obligatorias —se descuentan directamente de la nómina— o tienen tasas de sustitución (3) muy bajas, de forma que la cuantía de las pensiones públicas no alcanza ni para malvivir.

Los fondos privados tienen dificultades para avanzar si las pensiones públicas son buenas

La ‘puerta giratoria’ entre la Dirección General de Economía y el sector es muy activa

En Chile, por ejemplo, el 75% de la población activa cuenta con pensiones privadas, pero la tasa neta de sustitución de pensión pública es de solo el 6%, lo cual significa que lo que a un jubilado le quedaría de media son apenas 6 de cada 100 euros que percibía trabajando si no la complementara en el sector privado. Esta correlación entre pensiones privadas y baja tasa de sustitución suele ser universal (véase el gráfico). También a la inversa: a mayor tasa de sustitución, menos desarrollo de las pensiones privadas. En España, el porcentaje de la población activa con pensiones privadas se queda en el 18%, según la OCDE. Es que la tasa de sustitución de las pensiones públicas alcanza el 80%. Si la pensión pública es decente, ¿por qué hacerse un plan privado?

Fracasada la vía de choque impulsada en la década de 1990 —desprestigiados los estudios de quiebra inminente del sistema público y el contramodelo chileno—, la apuesta de los impulsores de los planes privados es ahora la rebaja de la tasa de sustitución: abrazar formalmente la causa de las pensiones públicas, pero subrayando que la cuantía caerá y de forma inevitable.

Que la cuantía de pensión a percibir descenderá en el actual esquema si no se dan cambios que aumenten los ingresos es evidente. La última reforma promovida por el Gobierno del PP —tras otro informe de sabios— incluye retoques como el factor de sostenibilidad, que supondrán una caída sensible de la pensión a medio plazo, que Zubiri estima del 40%. Ello sin contar con el impacto de nuevas medidas que se apuntan ya en nombre de la competitividad —como la rebaja de las cotizaciones que pagan las empresas— si no se acompañan de ingresos compensatorios.

El escenario del que parten los expertos de Montoro no deja margen para la duda: augura, y “con rapidez”, “una inevitable disminución de la cuantía individual de las pensiones”, razón por la cual, prosiguen, “se necesita fomentar los sistemas de pensiones de capitalización”.

La presidenta de Unespa —la patronal de las aseguradoras, actor central en el mercado de las pensiones privadas—, Pilar González de Frutos, parte de las mismas premisas en la insólita misiva que ha remitido a los diputados del Pacto de Toledo sobre las pensiones: apoyo formal al modelo público, aunque mutado hacia pensiones de supervivencia; esboza “un futuro en el que las pensiones se van a seguir pagando, porque este no es el problema; pero se van a pagar en una cuantía que difícilmente podrá garantizar niveles de bienestar aceptables para muchos españoles”.

González de Frutos fue directora general de Seguros y Fondos de Pensiones del Gobierno de José María Aznar entre 1997 y 2003 y de ahí saltó a la patronal aseguradora: un caso de manual de puerta giratoria a través del cual las empresas privadas captan a los políticos que tenían la responsabilidad de regularles.

La carta tenía como pretexto el debate sobre el informe con propuestas para fomentar las pensiones privadas que ha elaborado la misma dirección general que antes dirigía González de Frutos. Al frente está ahora su excolaboradora Flavia Rodríguez-Ponga, quien a su vez, tras la derrota del PP en 2004, recaló en Mutua Madrileña, una de las grandes aseguradoras. En este caso, el viaje fue de ida y vuelta: tras la victoria de Mariano Rajoy en 2011, Rodríguez-Ponga volvió a la misma dirección general, ya como máxima responsable.

Las rentabilidades de los fondos de pensiones en España son pésimas. Pero no hay duda de que el Gobierno las seguirá empujando.

GLOSARIO

1. Sistema de reparto

Es el modelo para las pensiones públicas en países como España. Los trabajadores de hoy pagan las pensiones de los jubilados a través de las cotizaciones de la Seguridad Social, que se descuentan de la nómina. La base de todo el sistema es la solidaridad intergeneracional.

2. Sistema de capitalización

Cada trabajador ahorra para su propia pensión futura a partir de aportaciones que en algunos países son voluntarias y en otros obligatorias. El dinero va a una gestora, que es la encargada de invertirlo para , en teoría, hacerlo crecer y mejorar así la pensión a percibir cuando llegue la hora de la jubilación.

3. Tasa de sustitución

Es el porcentaje que supone la pensión en relación con el último sueldo cotizado percibido cuando se trabajaba. En España, la media neta es del 80% , lo cual significa que la pensión en mano equivale al 80% neto del último salario, una vez descontados los impuestos y las cotizaciones.

PARA SABER MÁS

Rentabilidad de los fondos de pensiones en España (1998-2013). Pablo Fernández, Pablo Linares, Pablo Fernández Acín. Febrero de 2014

Descarga gratuita: http://papers.ssrn.com/sol3/papers.cfm?abstract_id=2393382

Pensions at Glance 2013.

OCDE, noviembre de 2013

Descarga gratuita: http://www.oecd.org/pensions/pensionsataglance.htm

Pension Markets in Focus 2013.

OCDE, junio de 2013

Carta de la presidenta de Unespa a los diputados del Pacto de Toledo

31 de enero de 2014

Misiva completa en:

http://www.eldiario.es/economia/patronal-presiona-diputados-debatiran-pensiones_0_232377129.html