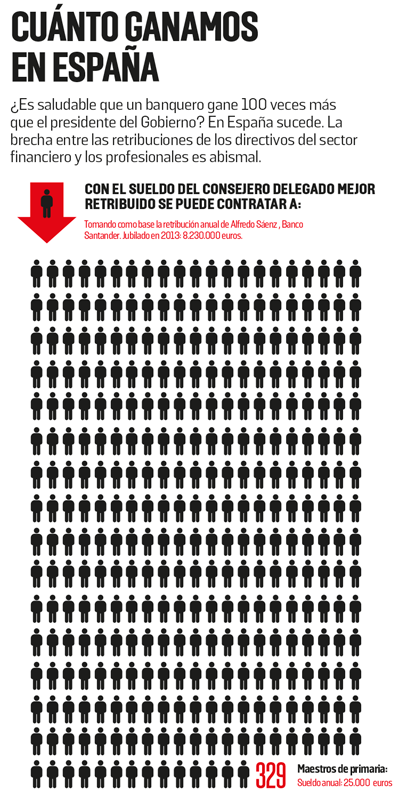

Un banquero = 329 maestros

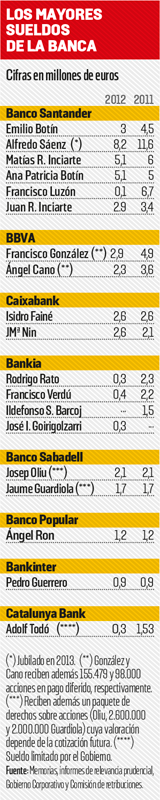

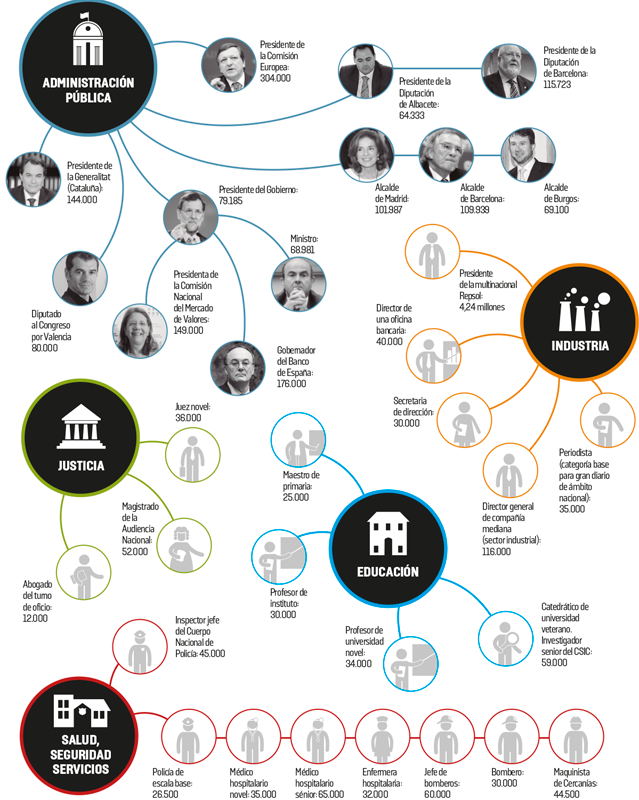

Sueldos polémicos: Los ejecutivos del sector financiero español han emulado en ‘bonus’ a sus pares anglosajones. Los expertos avisan del efecto nocivo para la economía.

Los banqueros españoles han infringido de manera cada vez más temeraria la regla de oro de uno de sus principales referentes, John Pierpont Morgan, fundador de JP Morgan, el primer banco de inversión del mundo. El financiero estadounidense sostenía a principios del pasado siglo que en una empresa nadie en el puesto más alto debía ganar 20 veces más que el que ganara menos. Incluso había recomendado a sus empleados que no concedieran créditos a las compañías en las que el directivo mejor pagado percibiera una remuneración que fuera 20 veces mayor que la del empleado más modesto. Sus propios sucesores en el cargo han sido los primeros en quebrantar tan prudente consejo. El máximo ejecutivo de JP Morgan, Jamie Dimon, recibió el año pasado un sueldo de 11,5 millones de dólares (8,9 millones de euros), equivalente a 343 veces el salario medio del trabajador norte-americano, según el sindicato AFL-CIO.

LOS MÁS PODEROSOS De izquierda a derecha, Francisco González (BBVA), Isidro Fainé (Caixabank) y Emilio Botín (Santander) FOTO: EFE

En materia de sueldos y primas, los banqueros españoles no han ido a la zaga de sus homólogos estadounidenses y británicos, y en algunos aspectos, como en las pensiones, les han superado ampliamente. Hasta hace unas pocas semanas el financiero español mejor pagado era Alfredo Sáenz, que el año pasado recibió 8,23 millones de euros (10,6 millones de dólares) en calidad de consejero delegado de Banco Santander. Se trata de una remuneración 361 veces mayor que el salario medio de este país (22.790 euros) y 498 veces el salario más frecuente (16.500 euros), según el INE. Con su sueldo podrían pagarse 329 maestros de primaria, cuya retribución anual bruta ronda los 25.000 euros.

Los sueldos millonarios que perciben los principales ejecutivos bancarios españoles han generado un creciente malestar entre los ciudadanos a medida que se ha agravado la crisis económica, deteriorado las condiciones sociales y ensanchado el abismo entre estas remuneraciones y las de la inmensa mayoría de empleados. En el caso del directivo del Santander, por ejemplo, el incremento de ingresos en los últimos años ha sido notable. Así, entre 2002, en que percibió 4,8 millones de euros, y 2010 (12,6 millones), su retribución aumentó el 162%, mientras que en el mismo período el salario medio creció el 15%.

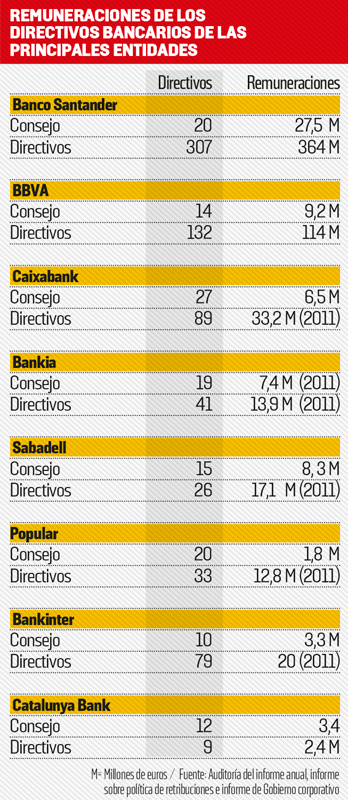

Ocho bancos repartieron 650 millones de euros entre 850 ejecutivos en 2012

El Banco de España avisa que la crisis global se precipitó en parte por los ‘bonus’

Los sueldos de los ejecutivos bancarios no son un aspecto limitado a unos 150 consejeros de las principales entidades financieras. Existe un segundo nivel de cerca de un millar de altos cargos en puestos de responsabilidad para asumir riesgos. Sumados, el pasado año percibieron unos ingresos totales próximos a los 700 millones de euros. Únicamente los 850 contabilizados en ocho de las principales entidades lograron una retribución conjunta superior a 650 millones (véase el cuadro adjunto). Existe además un tercer grupo de más de 10.000 directivos que integran el colectivo del 3% o 4% con mejor retribución del conjunto del sector. Una parte significativa de los ingresos de este grupo está ligada a los bonus que se calculan en función de los resultados.

En el caso del Banco Santander, hay unos 6.500 empleados incluidos en el llamado Plan de Incentivos a Largo Plazo, cuyos salarios dependen en parte “del retorno de la acción, que a su vez está condicionado por el dividendo y la evolución de su cotización”, indica un portavoz de la entidad. En el BBVA son 2.200 los directivos que pertenecen a este tercer escalón. El informe de relevancia prudencial de esta entidad de 2012 sostiene que “el banco BBVA entiende que para lograr un mayor alineamiento con los intereses de los accionistas y favorecer la generación de valor a largo plazo, debe mantener un sistema de retribución variable en acciones específico para el colectivo de directivos del banco, considerando su especial incidencia en la estrategia y los resultados del Grupo”. “Esta retribución variable específica”, añade, “es además un elemento esencial para conseguir la mayor motivación y vinculación posible de este colectivo con el BBVA”. Ambos bancos no detallan los salarios de los trabajadores de estos colectivos porque no están obligados a dar esta información, según afirman fuentes de las entidades.

La práctica de vincular los sueldos a la búsqueda a ultranza de la obtención de mayores beneficios, sobre todo a corto plazo, ha sido considerada una de las causas de la crisis financiera. El informe remitido por el actual gobernador del Banco de España, Luis M. Linde, al Congreso de los Diputados el pasado 7 marzo sobre el cumplimiento de las normas de cobro de indemnizaciones, pensiones y remuneraciones de las entidades intervenidas es muy clarificador. El informe del gobernador señala que en la cumbre del G-20 de 2008 “se identificó que las políticas de retribución en el sector financiero, principalmente los cuantiosos bonus no ligados al riesgo, eran uno de los factores que habían incentivado la toma de riesgos excesiva en busca de beneficios a corto plazo y, en consecuencia, habían contribuido a generar la crisis financiera global”. Ese preciso diagnóstico contrasta, sin embargo, con el escaso impacto en las remuneraciones de los directivos bancarios, que casi cinco años después siguen siendo desorbitadas.

La práctica de vincular los sueldos a la búsqueda a ultranza de la obtención de mayores beneficios, sobre todo a corto plazo, ha sido considerada una de las causas de la crisis financiera. El informe remitido por el actual gobernador del Banco de España, Luis M. Linde, al Congreso de los Diputados el pasado 7 marzo sobre el cumplimiento de las normas de cobro de indemnizaciones, pensiones y remuneraciones de las entidades intervenidas es muy clarificador. El informe del gobernador señala que en la cumbre del G-20 de 2008 “se identificó que las políticas de retribución en el sector financiero, principalmente los cuantiosos bonus no ligados al riesgo, eran uno de los factores que habían incentivado la toma de riesgos excesiva en busca de beneficios a corto plazo y, en consecuencia, habían contribuido a generar la crisis financiera global”. Ese preciso diagnóstico contrasta, sin embargo, con el escaso impacto en las remuneraciones de los directivos bancarios, que casi cinco años después siguen siendo desorbitadas.

Recientemente, los economistas Philippe Jacquart (Emylion Business School) y J. Scott Armstrong (Warthon School of Business, de la Universidad de Pennsylvania) han elaborado un estudio —Are Top Executives Paid Enough?— en el que desmitifican la idea de que los altos salarios permiten una mejor selección de los directivos. En su opinión, los sueldos muy elevados “no logran promover los mejores resultados, debilitan la motivación intrínseca de los directivos, les inhibe para aprender, les lleva a ignorar a otros participantes y les desincentiva a considerar los efectos a largo plazo de sus acciones”. Consideran además que “los incentivos también animan los comportamientos no éticos”.

El matemático y economista Lucian Bebchuk, profesor de la Harvard Law School, ha señalado que “existen bases sólidas para pensar que los acuerdos sobre pagas de ejecutivos han contribuido a la toma de riesgos excesivos en la fase previa de la crisis financiera”. En opinión de este estudioso de las remuneraciones financieras, “la primera característica de los acuerdos sobre las pagas de ejecutivos que generó excesivos incentivos en la toma de riesgos fue la separación parcial de las recompensas de los efectos a largo plazo para el valor del accionista”. Bebchuk advirtió de este problema en un libro escrito en 2004 con Jesse Fried, Pago sin rendimiento. La promesa incumplida de las pagas a los ejecutivos.

Cuando se considera el impacto de estas privilegiadas prácticas retributivas, especialmente durante la última década, se observa que también han tenido importantes consecuencias cuantitativas. En el Reino Unido, una personalidad tan poco sospechosa de extremismos como el ex primer ministro laborista Gordon Brown, escribía en su libro Beyond the crash lo siguiente: “Ahora podemos explicar de la manera más precisa el coste de la excesiva remuneración a costa de la adecuada capitalización [de los bancos]”. “Ahora sabemos”, prosigue, “que si los banqueros británicos se hubieran pagado a sí mismos el 10% menos cada año entre 2000 y 2007, habrían tenido más capital, unos 50.000 millones más de libras, para ayudarse a resistir la crisis. El alcance de la infracapitalización de nuestros bancos era de unos 50.000 millones [de libras], que fue exactamente la suma puesta por los contribuyentes para la estabilización de emergencia de nuestro sistema bancario”.

En España no se dispone de información tan precisa para realizar un ejercicio como el del ex premier británico. No obstante, con los datos disponibles sobre los sueldos millonarios, bonus, pensiones y otras ayudas como los créditos bonificados, se constata que el montante global de las remuneraciones de este escogido colectivo ha supuesto varios miles de millones de euros durante la última década. Tampoco resulta arriesgado considerar que unas prácticas retributivas menos arriesgadas hubieran podido impedir bastantes descalabros y reducir la factura de la crisis bancaria española. Los contribuyentes españoles y europeos han inyectado capital a las entidades financieras por valor de unos 60.000 millones, de los que unos 14.500 millones ya se dan por perdidos.

Riesgos excesivos

La portavoz de la Asociación Española de Banca (AEB) ha señalado: “Los informes del FMI y el Consejo de Estabilidad Financiera (FSB) y otras instituciones internacionales indican que determinados esquemas retributivos han alentado a las entidades financieras a tomar riesgos excesivos, que finalmente han estado en la raíz del hundimiento de importantes bancos internacionales”.

|

| CAÍDO Rodrigo Rato ganaba 2,3 millones al año al frente de Bankia antes de que afloraran los problemas de la entidad. FOTO: BANKIA |

La misma fuente indica, no obstante, que “los marcos retributivos de los bancos españoles no han fomentado la toma excesiva de riesgos, una de las razones por las que nuestros bancos no han entrado en crisis”. La portavoz asegura que “las retribuciones han sido objeto durante los últimos años de una regulación muy intensa” y que “la normativa española ha ido más lejos que la europea en materia de transparencia”. “En todo caso”, añade, “los bancos españoles están dispuestos a aplicar cualquier indicación o norma que emane de las autoridades supervisoras, cuyas recomendaciones más significativas están siendo aplicadas ya por los españoles desde hace tiempo”.

Un estudio del sindicato Comisiones Obreras sobre las 15 grandes entidades financieras analiza las principales magnitudes de este grupo durante el período 2004–2007. En sus conclusiones destaca que mientras que los beneficios crecieron el 27% y los gastos de personal el 26%, las remuneraciones de las cúpulas directivas (consejeros y altos directivos) lo hicieron casi el doble, el 48%.

Los contribuyentes han aportado al rescate bancario 60.000 millones de euros

En 1976, la relación entre el primer ejecutivo y la media en La Caixa era de 1 a 8. Hoy es de 1 a 44

307 directivos del Banco Santander suman una remuneración conjunta de 364 millones

El crecimiento exponencial de los salarios bancarios es un fenómeno que se ha registrado de manera progresiva a lo largo de las últimas tres décadas. Por ejemplo, en el caso de La Caixa, hoy Caixabank, la relación entre los ingresos del primer ejecutivo y los del empleado medio era en 1976 de 1 a 8, mientras que en la actualidad es de 1 a 44, teniendo en cuenta que el coste salarial medio de los empleados de la entidad catalana se sitúa en torno a los 60.000 euros brutos anuales, incluyendo los gastos de formación.

En España, se han producido, no obstante, ciertos avances en materia de transparencia, siendo significativas la Ley de Economía Sostenible de marzo de 2011, del último Gobierno de José Luis Rodríguez Zapatero, que obligó a detallar las retribuciones individuales de cada consejero. Posteriormente, en noviembre del pasado año, una nueva disposición estableció que el Banco de España debería realizar una evaluación sobre el cobro de indemnizaciones, pensiones y remuneraciones percibidas por los administradores y directivos de las entidades de crédito inmersas en algún proceso de reestructuración o resolución. La información sobre sueldos se encuentra en varios documentos: el informe sobre el Gobierno corporativo, el informe anual, el informe de retribuciones y el informe sobre relevancia prudencial.

El informe del Banco de España presentado el pasado marzo al Congreso se refiere a las entidades participadas mayoritariamente por el Fondo de Reestructuración Ordenada Bancaria (FROB) —NCG Banco, Catalunya Banc y Banco de Valencia— y a las que han recibido o solicitado apoyos financieros del FROB —Bankia, Banco CEISS, Banco Marenostrum, BMN, Banco Grupo Cajatres y Liberbank.

La nueva normativa española ha avanzado en lograr una mayor transparencia exigiendo a las entidades intervenidas que hubieran recibido ayudas del FROB la publicación individualizada y detallada de las retribuciones de todos los consejeros y de los miembros del comité de dirección. En este sentido, las entidades afectadas fueron obligadas a modificar los contratos laborales o mercantiles que estuvieran en vigor para adaptarlos a la nueva legislación.

Los límites a las retribuciones máximas en las entidades controladas por el FROB implican que los miembros no ejecutivos de los consejos no podrán tener una retribución fija anual superior a 50.000 euros y no tendrán ingresos variables. Para los consejeros ejecutivos y altos cargos, la remuneración máxima será de 300.000 euros anuales. En el caso de las entidades que han recibido apoyo público, el límite de retribuciones para los consejeros no ejecutivos será de 100.000 euros anuales. Los consejeros ejecutivos y miembros de la alta dirección percibirán como máximo por todos los conceptos 500.000 euros anuales.

En el caso de NCG Banco, las retribuciones agrupadas del comité de dirección ascendieron en 2012 a 3,5 millones, el 20% menos que el año anterior, que ya había registrado un descenso del 37%. El conjunto del consejo percibió un millón, el 20% menos que en 2011.Las indemnizaciones de cuatro directivos de esta entidad por importe de 20 millones de euros son objeto de querella en la Audiencia Nacional presentada por la Fiscalía Anticorrupción.

En el Banco de Valencia se ha bloqueado una indemnización de siete millones pendiente de cobrar a favor del anterior consejero delegado.

Entre 2004 y 2007 los beneficios crecieron el 27% y los sueldos de los ejecutivos, el 48%

Desde 2011 hay más transparencia, aunque la información está muy dispersa

Las limitaciones afectan solo a las entidades que han recibido ayudas del FROB

El grupo BFA–Bankia, resultado de la integración de siete cajas (Caja Madrid, Bancaja, Caja Rioja, Caja Ávila, Caja Segovia, Caja Insular de Canarias y Caixa Laietana), es el que ha recibido el volumen más elevado de ayudas públicas, que suman un total de 22.424 millones de euros. En 2012, las remuneraciones del comité de dirección ascendieron a 1,7 millones, inferior en un 49% a la del año anterior. El consejo recibió 3,5 millones, el 50% menos que en 2011.

Otros grupos cuyos consejos de administración han registrado reducciones significativas son Banco CEIIS, 52.000 euros (92% menos); Banco Mare Nostrum, 1,7 millones (16% menos) y Banco Grupo Cajatres, 1,291 millones (48% menos). Liberbank mantuvo congelados sus ingresos de 961.000 euros.