Dinero con doble retorno

Las empresas que resuelven problemas sociales atraen cada vez a más inversores, aunque ofrezcan menos rentabilidad financiera.

PERICO PASTOR

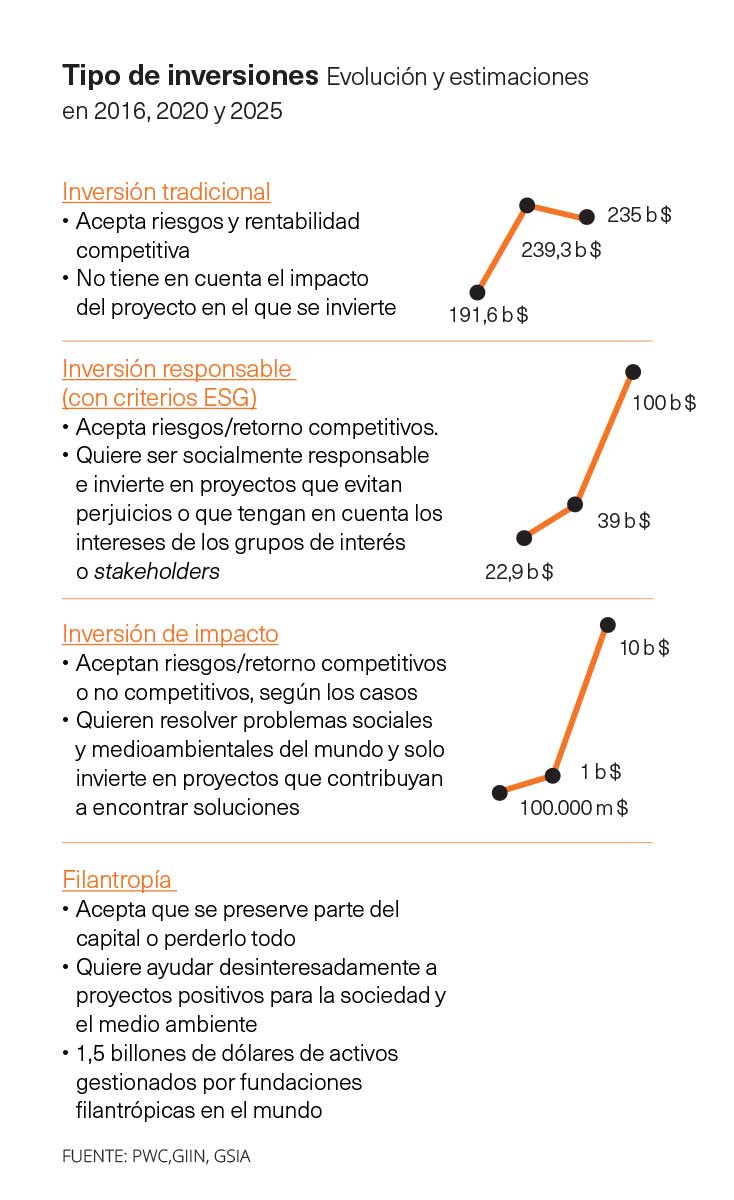

La filantropía consiste en realizar donaciones para causas sin esperar más retorno que el que pueda derivarse del prestigio. La inversión tradicional, en cambio, supone apostar por un proyecto o producto con cierta cantidad de dinero, con la esperanza de obtener una cantidad aún mayor. Hoy, entre una y otra se está abriendo un espacio intermedio cada vez más ancho, con la propuesta de que las causas sociales y el mercado pueden y hasta deben ir de la mano. Ocupan este espacio fondos que aspiran a un doble retorno, económico y social. Le llaman inversión de impacto, un enano todavía corto en edad y en dinero en el universo del capital riesgo, pero que crece muy deprisa. También en España.

Entre 2017 y 2020, este tipo de inversiones, que buscan proyectos innovadores con un modelo de ingresos sostenible y eficiente para dar respuesta a retos sociales —la frontera de lo social es siempre porosa—, ha dado un salto relevante: de poco más de 110.000 millones de dólares a un billón, según estima JP Morgan.

¿Acaso los inversores se vuelven buenos? "No creo que seamos más buenos, pero es innegable que existe una tendencia. La gente joven, sobre todo, quiere y pide un doble impacto. Lo veo en los propios estudiantes. Antes, muchos tenían su trabajo durante el día y, si tenían inquietudes sociales, hacían voluntariado. Hoy se preguntan por qué no hacer que su propio trabajo tenga impacto", responde Lisa Hehenberger, diretora del Esade Entrepreneurship Institute, con amplia experiencia internacional en este campo.

Los fondos de impacto son la gasolina de un ecosistema en ebullición alrededor del emprendimiento social, que genera múltiples oportunidades de negocio: consultoras, incubadoras, aceleradoras, medidoras del impacto.

Más allá del "propósito"

Este fenómeno asegura ir mucho más allá del discurso de "la empresa con propósito", que ha desatado un movimiento corporativo favorable al respeto a los criterios ESG (siglas en inglés que aluden al medio ambiente, a lo social y a la buena gobernanza), del que se ha hecho eco esta primavera la Harvard Business Review. En múltiples artículos de su número especial de esta primavera Cómo liderar con propósito, se extraen dos conclusiones. La primera, que la creación de valor en su concepción más "estrecha" —resultados financieros a corto plazo— sigue imperando en la mayoría de empresas; la segunda, que asistimos, según numerosas encuestas coincidentes, a un cambio de valores en las nuevas generaciones. "El sentido" es la primera cosa que mencionan los millennials cuando pasan por una entrevista de trabajo.

"La inversión con criterios ESG pone el foco en cómo se hacen las cosas en una empresa. En cambio, la inversión de impacto se centra en qué hace la empresa. Aunque el cómo acaba influyendo en el qué, no se trata solo de evitar efectos negativos, sino de generar proactivamente una solución a problemas sociales", subraya Lorenzo Guerra, analista de inversiones y miembro de Creas. Se trata del primer actor de inversión de impacto que existió en España, nacido justo al estallar la crisis de 2008.El proyecto lo montaron un médico y un arquitecto, Javier Armentia y Luis Berruete. Ambos acumulaban mucha experiencia en gestión empresarial y muy poca en inversión. "Había colaborado con la Fundación Vicente Ferrer en India, y allí me picó el gusanillo de lo social. Copiando un poco la iniciativa de Mohammed Yunus con los microcréditos, nos dijimos que a lo mejor se podía crear un instrumento de capital riesgo aplicado al mundo social. En España no había nada parecido. Después descubrimos que en el mundo anglosajón el concepto ya existía", explica Berruete.

El giro de Ronald Cohen

En efecto, no muy lejos en el tiempo del nacimiento de Creas, la Fundación Rockefeller había acuñado el término "inversión de impacto". Sin embargo, si hay un referente internacional del invento es Ronald Cohen, nacido en Egipto y criado como refugiado en el Reino Unido que a los 26 años fundó la que acabaría siendo una de las principales firmas de capital riesgo, Apax Partners. Cumplidos los 60, Cohen dio un giro en su vida y actividad y lanzó la "Impact Revolution", con vocación global. La guía de la Revolución de Impacto, descargable en PDF en onimpactnow.org, es una especie de biblia del movimiento, con la obsesión de poder medir el impacto (la rentabilidad se mide sola).

La llamada inversión de impacto social suma hoy 1 billón de dólares

Creas y Ship2B, principales vehículos que canalizan dinero hacia estos proyectos

Así explicó su llamativo cambio de chip en una entrevista con un consultor de McKinsey en 2017: "Me di cuenta de que la brecha entre ricos y pobres, que pensé que el impulso al emprendimiento y a la innovación ayudaría a reducir, en realidad estaba aumentando. No es que no ayudaras a crear [con el capital riesgo] muchos empleos y que no lograras un mayor crecimiento económico, pero, en cierto modo, la manera en que el capital se estaba asignando significaba que la remuneración del capital era mucho más elevada que la remuneración del trabajo, y la brecha entre ricos y pobres cada vez se agrandaba más". Desde uno de los podcast de su web, sir Ronald Cohen proclama: "Tenemos que acabar con la dictadura del beneficio".

He aquí un pequeño ejemplo de su actuación. A través de Bridges Ventures, ha invertido, por ejemplo, en gimnasios de bajo coste en barrios degradados de varias ciudades británicas olvidadas por los inversores privados, con paro, problemas de obesidad y con escasos servicios. Una iniciativa de este tipo plantea interrogantes allí donde existe un sector público robusto. ¿No correspondería a una autoridad municipal encargarse de que su barrio disponga de un gimnasio? Entramos aquí en el espinoso debate sobre lo que significa "impacto social", y sobre qué papel corresponde a lo privado y a lo público. El sector insiste en que estos fondos no sustituyen, sino complementan, la acción pública.

56% del dinero de impacto social se destina a países de economías emergentes

50 inversores de impacto en 1997

200 inversores de impacto en 2017

"Para los retos de nuestra sociedad hacen falta cantidades ingentes de dinero. El Estado solo no puede afrontarlo. Pero cuatro filántropos solos, tampoco. La cuestión es involucrar al sector privado", opina Xavier Pont, quien, junto con Maite Fibla y Clara Navarro, pusieron en marcha en 2013 Ship2B, aportando 7.500 euros cada uno. Se trata de una fundación centrada en fomentar el emprendimiento de impacto con la filosofía de ayudar a combatir problemas sociales y a la vez obtener rentabilidad.

"Supimos ver una tendencia en el mundo cuando aquí apenas se hacía nada", añade. Hasta ahora, Ship2B tiene un fondo de 4,5 millones con 16 proyectos tipo start up enfocados el cambio climático, los colectivos vulnerables y la salud (Visualfy, Feltwood o Psious).

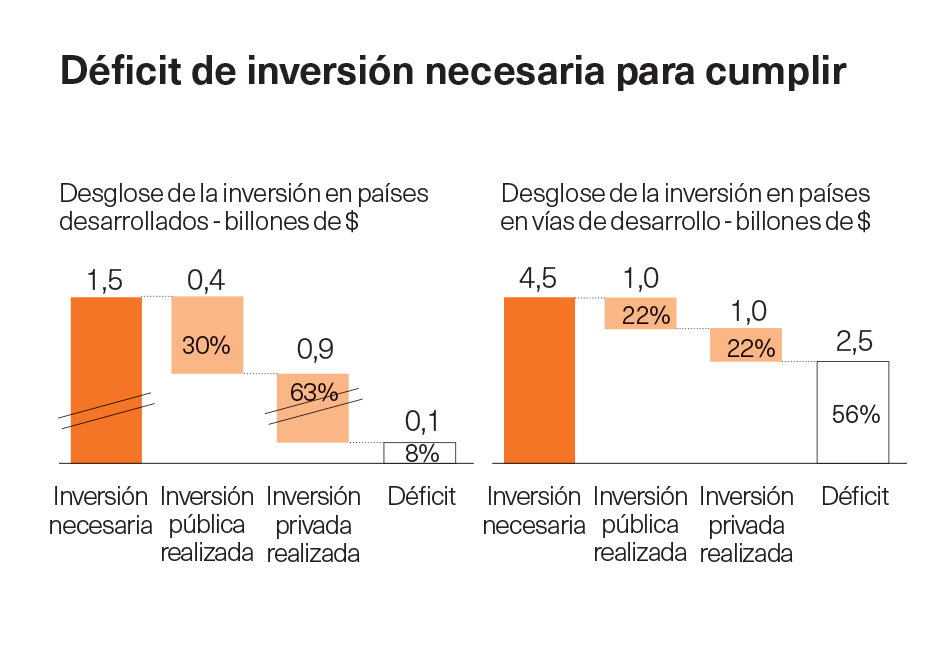

La red internacional de emprendimiento social Ashoka, la mayor del mundo, se hace eco de estudios de Naciones Unidas según los cuales, de los 6 billones de dólares anuales de inversión necesaria para cumplir con los Objetivos de Desarrollo Sostenible en 2030, existe un déficit de 2,6 billones. La organización fundada por Bill Drayton llama a cambios sistémicos en que colaboren todos los actores del ecosistema, de particulares a fondos de inversión, pasando por empresas privadas y gobiernos. El mayor déficit de financiación se localiza en las iniciativas sociales en sus primeras fases de crecimiento.

Menos rentable... o no

Las expectativas de rentabilidad son variables. El abanico incluye desde un retorno muy bajo —se le suele llamar venture philantropy— a otros que no tienen mucho que envidiar a los que obtienen fondos de capital de riesgo más ávidos de pelotazos.

En el sector del capital de riesgo tradicional, los objetivos de rentabilidad suelen oscilar entre un 20% y un 25%, aunque a veces el retorno es cero y a veces es del 50% o más. La media en una serie larga de 20 años se sitúa en un 7%. "Como contraste, nuestro primer fondo de impacto tenía un objetivo de rentabilidad del 2%, y lo superamos. Para el nuevo fondo que tenemos ahora, y que es mucho mayor, el objetivo también es más elevado, del 8%", explica Berruete, en alusión a un vehículo inversor de Creas de 35 millones de euros, y que ha invertido en el grupo educativo Trilema por su metodología contra el fracaso escolar.

Aun así, Hehenberger avisa de la dificultad de comparar rentabilidades entre fondos de impacto y otros sin ese enfoque. "Hacer una comparativa bien hecha requeriría tomar activos en las mismas fases de desarrollo, del mismo sector, en el mismo país, con una muestra también comparable, y en España, con poca experiencia, aún es más difícil", remarca. La especificidad de cada proyecto también pesa. Los proyectos sociales que operan en el mercado pueden querer impactar en la integración de trabajadores en riesgo de exclusión o a través del impacto de sus productos y servicios.

Igual que el capital de riesgo tradicional, los inversores de impacto se retiran al cabo de un tiempo. Creas Desarrolla, que desde 2011 invirtió en ocho proyectos, ha desinvertido ya en cinco de ellos. Entre las inversiones figura una de las primeras empresas que existieron en España de carsharing, Bluemove, luego vendida a Europcar. Según Guerra, la rentabilidad superó el 15%.

Otra de las apuestas fue la empresa de reparto sostenible Koiki, que en 2016 se convirtió en la primera compañía española que recibió el premio del Banco Europeo de Inversiones (BEI) por su innovación social. Koiki emplea a personas de colectivos sociales considerados vulnerables, de modo que el impacto combina la reducción de emisiones de CO2 con la reducción del paro y la integración de personas de más difícil inserción. La Fundación Repsol ha comprado el 25,4% de la empresa, en el primer movimiento de su propio fondo de impacto, dotado con 50 millones de euros.

Nuevos competidores

Es la demostración de que iniciativas de este tipo están atrayendo cada vez más a grandes empresas y otros actores, además de Ship2B y Creas, ambos exclusivamente dedicados a la inversión de impacto. "Hablas de inversión social y nadie te cree, hasta que ven que es posible tener resultados", añade Pont, quien describe el nuevo ecosistema que se está generando como "un hervidero".

La Bolsa Social, que fue la primera plataforma de crowdfunding o financiación participativa registrada en la Comisión Nacional del Mercado de Valores (CNMV) para proyectos que tengan un "impacto positivo" en la sociedad, también ha levantado un fondo de impacto junto a AFI, de 25 millones, para proyectos ligados a los ODS de Naciones Unidas.

Los grandes fondos internacionales, que huelen los nuevos tiempos de "la empresa con propósito", meten igualmente baza. De Blackrock a KKR. Tanto es así que las empresas que se dedican a medir el supuesto impacto también aumentan. El cantante Bono de U2, conocido por su inclinación filantrófica, ha anunciado que crea junto a la firma TPG una sociedad, Analytics, encargada de demostrar que las inversiones de impacto social lo tienen de veras.

Creas y Ship2B encaran esta irrupción con sentimientos encontrados. Por un lado, se dicen satisfechos de la implicación de los grandes, con independencia de si sus motivaciones son de lavado de imagen, porque respaldan el camino que ellos emprendieron. Por la otra, se ven obligados como nunca a sacar punta a su valor añadido. Tanto Pont como Berruete hablan de la importancia de medir el impacto y de un acompañamiento menos agresivo, propio del "capital paciente", que permanece más tiempo.

En su favor juega el hecho de que el Fondo Europeo de Inversiones (FEI) —que tiene un vehículo que pone dinero en fondos de inversión de impacto en Europa— ha invertido en un fondo de Creas y mantiene un acuerdo de coinversión con Ship2B. La presencia del FEI arrastra a otros inversores, como el Instituto de Crédito Oficial (ICO) español. Aunque no hay una metodología de medición de impacto estandarizada, el FEI sigue pautas comunes.

En todo caso, España ha entrado en el mapa de la inversión de impacto tras incorporarse en verano pasado a la plataforma Global Steering Group (GSG), la elite del movimiento, y que impulsó la asociación Foro Impacto. El Consejo Nacional Asesor (NAB, en inglés) español del GSG, cuyo socio académico es Esade, estima que en el país hay activos 14 fondos de inversión de impacto que suman 92 millones de euros. Está por ver si, como sostiene Cohen, este movimiento moldeará el futuro de la inversión del siglo.

Según la OCDE...

¿Qué es?

Ámbito de actuación:

Quieren incidir en problemas sociales y medioambientales como desigualdad, pobreza, educación, discapacidad, sanidad asequible, vivienda, desempleo, cambio climático... Se beneficia en especial a grupos de población vulnerable.

Tipo de producto o servicio:

En la práctica, ni totalmente privado ni totalmente público.

Medición de impacto:

Formal, monetizada o no.

Y rendimiento de cuentas.

Retorno social y financiero:

La rentabilidad se supedita al impacto social. Menor que la

de la inversión tradicional.

Principales acuerdos de inversión de impacto

184,9 m $:

Fusion Microfinance Microfinanzas

Inversor: Gawa, Oikocredit, Warburg P.

15 m $:

Insotec Microfinanzas

Inversor: Magallanes, Triple Jump,

Blueorchard, Triodos

11 m $:

Tugende Inclusión financiera

Inversor: GSL PG Impact, OPIC

9 m $:

Psious Salud

Inversor: Sabadell Venture,

Caixa Capital Risc, Ship2B