Préstamos en masa, un 'boom' útil... con riesgo

‘Crowdlending’: Cada vez más empresarios piden prestado a particulares y fondos para financiarse rápido y sin tratar con la banca.

Alberto Renedo, un madrileño que llevaba tiempo realizando proyectos como free lance para la empresa SAP, está pagando 900 euros al mes a los 50 inversores que en 2015 le prestaron 30.000 euros. Renedo pidió dinero para poder lanzar una solución de software que ayudara a transformar la tesorería de las empresas. Las personas que le echaron una mano con un préstamo no lo hicieron por empatía (o no sólo). Esperan que el consultor acabe de devolverles el dinero —tiene tres años para hacerlo—, más un 7% de interés sobre la cuantía que le avanzaron, una rentabilidad desconocida en los tiempos que corren, de tipos por los suelos. Alberto Renedo podía haber intentado ir a un banco, pero recurrió a una plataforma de financiación participativa que le pusiera en contactocon personas dispuestas a colocar sus ahorros en préstamos; en su caso, Funding Cicle. “Pienso de los bancos lo mismo que todo el mundo. Son usureros. A mí hasta me colaron un swap al comprar el coche de mi mujer ... ¿sabe el placer que uno siente al poder puentearles cuando uno necesita un préstamo?”, añade Renedo, de 45 años.

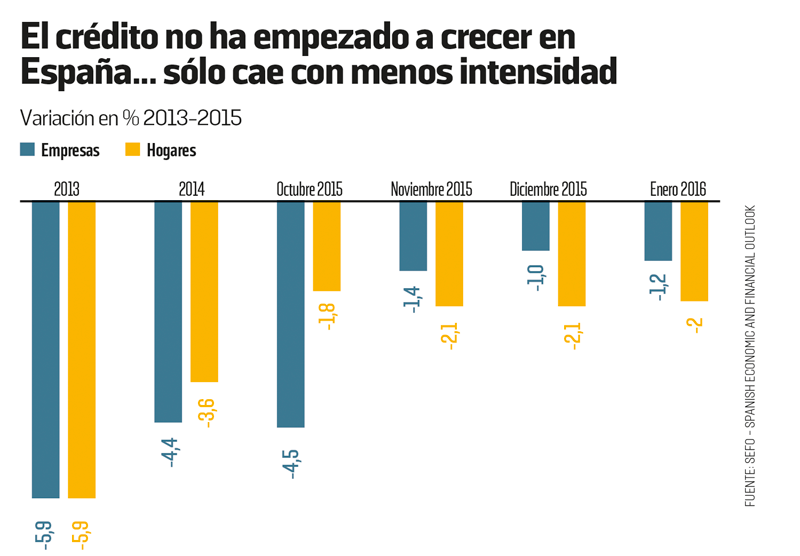

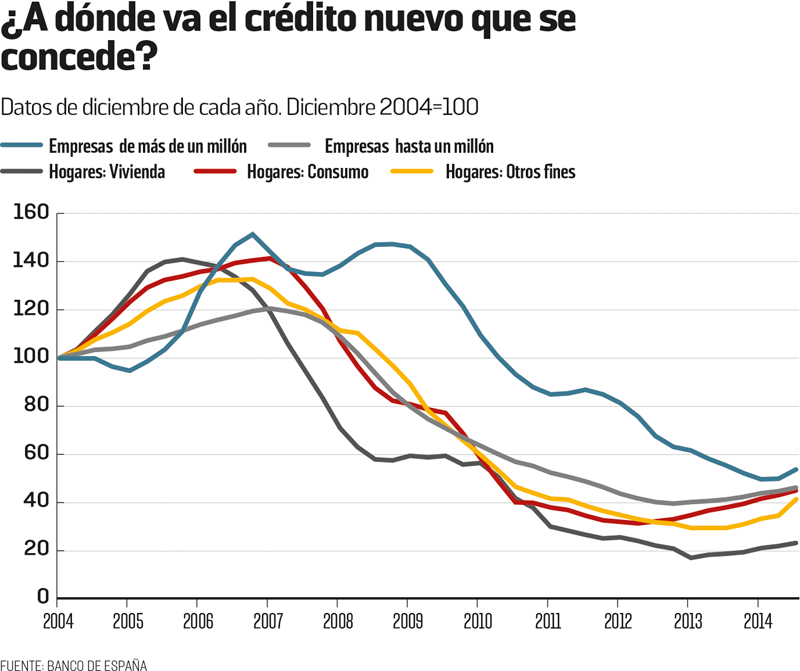

El resquemor de muchos pequeños empresarios con el sector financiero a resultas de la crisis no se borra de un día para otro. Es cierto que lo peor de la sequía de crédito ya pasó, en buena parte debido a la política de liquidez y dinero barato aplicada por el Banco Central Europeo (BCE), pero los datos oficiales no reflejan que en España se haya producido la cacareada vuelta a los chorros de financiación. Los pequeños empresarios tienen que buscarse la vida.

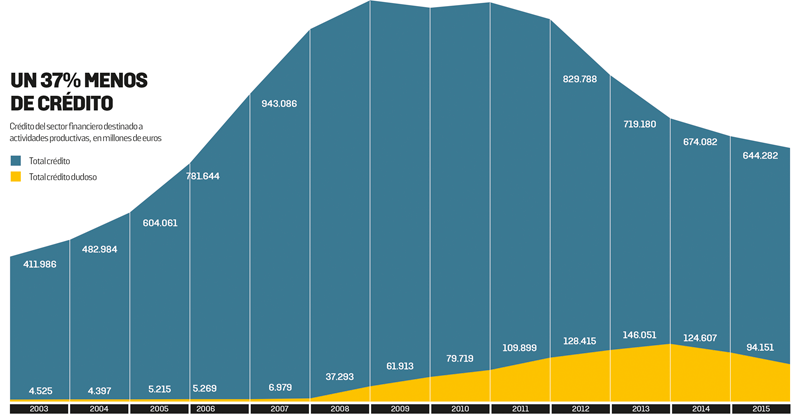

Según el Banco de España, al cierre de 2015 los bancos destinaban a financiar actividades productivas 355.000 millones de euros menos que en 2008, año de inicio de la crisis. Estamos ante una caída del 37%, que el sector financiero ha atribuido una y otra vez a “la ausencia de demanda solvente”. “Seguro que la demanda solvente cayó durante la crisis, pero no puede justificar tales caídas del crédito”, opina Carles Escolano, cofundador de Arboribus, otra de las plataformas de financiación colaborativa que han empezado a proliferar en España, con años de retraso respecto de Estados Unidos y el Reino Unido, como una opción alternativa o complemenetaria para financiar a pymes e incluso a particulares.

“La banca no dejó de dar crédito porque las pymes no fueran viables, sino, sobre todo, porque no estaba en condiciones de financiar. Las entidades tenían que destinar dinero a provisiones, a reforzarse, y cambiaron de criterio a la hora de financiar. Hoy se ha dado un cambio de tendencia, cierto, y se ven mejores condiciones para las pymes, pero a la vez,con la mayor concentración bancaria, si uno no te presta, te quedas noqueado”, apunta Escolano.

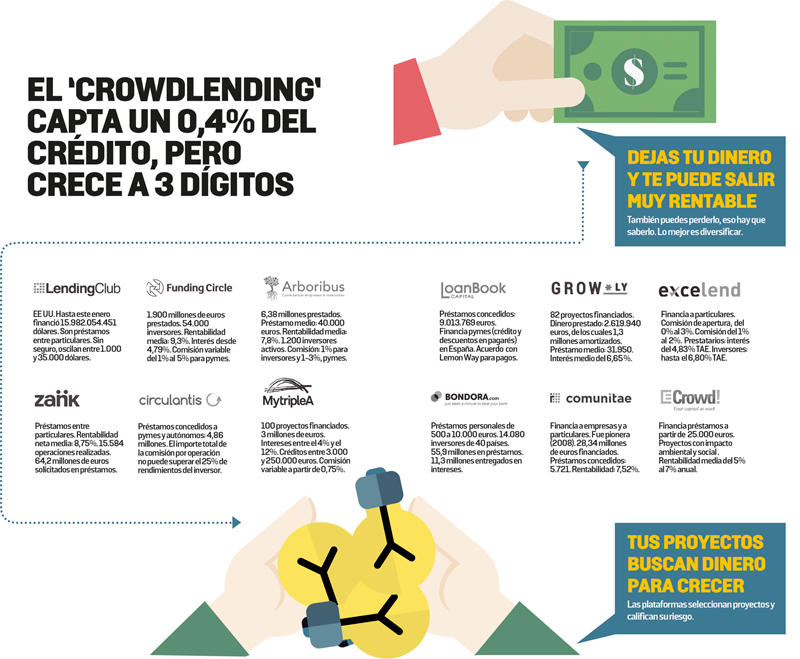

La novedad de la regulación que enmarca la actividad, aprobada en 2015, y el desembarco de inversores profesionales junto a pequeños ahorradores dispuestos a diversificar inversiones y a obtener una remuneración elevada han empezado a dar forma en España al llamado crowdlending: préstamos en masa a quien los solicita, puestos en contacto a través de una de las mentadas plataformas. Estos nuevos actores buscan un hueco en el nuevo mercado a cambio de una comisión por la gestión. Varía, según los casos. Puede ser del 1% o el 3% de la transacción.

Solvencia no garantizada

Estamos ante un boom que, por ahora, está resultando útil a las pymes ya que, según un informe reciente de Funcas elaborado con datos del BCE, el 97% de la financiación ajena de las empresas procede aún de la banca. En esta modalidad específica del crowdfunding, no hay donación pura para hacer posible un proyecto; tampoco hay donación con alguna recompensa como cebo. Es juntarse para prestar dinero a un particular o a una empresa y esperar un retorno interesante.

Veamos un ejemplo, el de MytripleA. En este caso, los intereses oscilan “entre el 4% y el 12%”, según su consejero delegado, Jorge Antón. “El inversor recibirá la rentabilidad que se merece según el riesgo que corre”, señala Antón. Sabe que “los bancos se están esforzando para ofrecer más crédito a las empresas”, pero opina que “por su gran infraestructura no están siendo capaces de hacerlo con la agilidad y transparencia que sí ofrecemos las plataformas”. El consejero delegado de MytripleA saca pecho y defiende que las plataformas son “más ágiles y rápidas, porque el empresario puede obtener el dinero en menos de quince días, no obligan ni a desplazamientos, no ponen condiciones con asteriscos ni letra pequeña, no consumen CIRBE y tampoco obligan a contratar servicios extra como un seguro o la domiciliación de una nómina”.

¿Demasiado bueno para ser cierto?

“Los costes de estructura e intermediación no tienen nada que ver con los de la banca, en cuanto a infraestructura y mantenimiento”, apuntan en la plataforma Excelend, especializada en préstamos a particulares con un proyecto personal como un máster, un viaje o una reforma del hogar.

Ahora bien, la Ley de Fomento de Financiación Empresarial (2015) que enmarca esta nueva actividad señala: “Debe quedar claro que la inversión en estos proyectos es intrínsecamente arriesgada, tanto porque el promotor puede ser incapaz de devolver o remunerar los fondos recibidos como por el hecho de que la plataforma (...) no garantiza en ningún momento la solvencia o viabilidad del promotor”.

Este modelo despega en España como alternativa para financiar a las pymes

No se aconseja prestar dinero por esta vía a alguien que no pueda permitirse riesgos

En el nuevo blog especializado Indexa Lending, que prevé empezar a participar como inversor en proyectos con financiación participativa, el financiero Ramon Blanco comenta al respecto que “los reguladores, ante la novedad, se quieren curar en salud”, pero admite que el crowdlending no es un producto simple. “No es para inversores que suelen poner su dinero en un depósito. Es un producto sofisticado. Quien presta debe ser consciente de que compra riesgo”, subraya Blanco, en su día fundador de Selfbank.El riesgo es el meollo de la cuestión. La plataforma no asume el riesgo si el empresario no puede devolver el crédito, sino que se lo traslada al cliente. Y el dinero que presta un ahorrador carece de la cobertura del Fondo de Garantía de Depósitos.

En el riesgo basa su argumentario defensivo la banca, consciente de que las nuevas plataformas proliferan como setas y se comen parte del negocio. Al ser preguntada al respecto, la Asociación Española de Banca (AEB) se cuida de hablar del crowdlending como de una amenaza, ni siquiera como una competencia directa, sino como un “complemento a las fuentes tradicionales de financiación, especialmente para pymes, emprendedores y autónomos”. Pero la patronal bancaria sugiere que se trata de préstamos “para inversiones de riesgo elevado, como el de las start up, que pueden encontrar dificultades en la financiación bancaria, que por su parte se rige por criterios de análisis de riesgos más estrictos,muchas veces derivados de la legislación vigente”. El sector acusa a las plataformas intermediarias de estar “sometidas a regulaciones más laxas y que adolecen de un cierto problema de información recíproca entre oferentes y demandantes de información”.

’P2P’ o ‘P2GoldmanSachs’

Hay algo más. Uno piensa que entra en una plataforma y presta a otras personas. Pero en realidad uno no deja de encontrarse con productos donde poner el dinero que tienen distintas rentabilidades, con un plazo de devolución más o menos largo. En algunos casos, puede pujar con un interés determinado frente al que ofrecen otros inversores. Un alto directivo de la banca española señala que las nuevas plataformas cubren un espacio que acaba encareciendo los préstamos porque cubre zonas de peligro que las entidades tradicionales no pueden cubrir a causa de la regulación.

Los niveles de morosidad del sector son, por ahora, bajísimos

Las plataformas dicen ser más baratas por sus menores costes, no por ser laxos con los riesgos

“Cuidado, uno piensa en P2P (peer-to-peer, de par a par) cuando puede ser P2Goldman Sachs”, apunta, en alusión a los grandes fondos inversores que se mezclan con los pequeños ahorradores. “Profesionalizan al sector”, apunta Blanco, “y además la llegada de actores como Funding Circle es lo que da liquidez al sector”. Funding Circle es transnacional, y recientemente fichó a Jörg Asmussen, ex consejero ejecutivo del BCE para su Consejo de Administración. Se codea con algunos ex de Goldman Sachs como su ex director general (hasta 2006) Andrew Learoyd y su ex vicepresidente Bob Steel.

Al profesor de la escuela oficial de idiomas Vicente Valverde, que ha colocado 50.000 euros ahorrados durante los años que trabajó en el extranjero en una treintena de proyectos filtrados por Funding Circle, le sorprenden tantas cautelas. “El crowdlend-ing me hace estar mucho más tranquilo que la Bolsa. Apoyo proyectos que me permiten diversificar dentro de la diversificación, pues esto es como una cesta: pones mil aquí, dos mil allá... La posibilidad de mayor rentabilidad va ligada a un mayor riesgo, eso ocurre siempre, es lógico”. Valverde recuerda que una de ellas alquila trajes para teatro o disfraces, pero confiesa que se fija, más que en las empresas concretas, en la calidad de crédito que les otorga la plataforma que las vehicula. El negocio no siempre le ha salido redondo, como cuando apostó por un emprendedor transportista que pedía a la comunidad 15.000 euros para comprarse un camión. El profesor le prestó 1.500 y los perdió, porque el transportista quebró.

“Además de esta quiebra, hay un par de préstamos en los que he colaborado que llevan algún retraso, pero me compensa con creces la rentabilidad del resto de proyectos”, explica Valverde. Al principio, este pequeño inversor tendía a poner más dinero en unos pocos proyectos. Pero a medida que ha ganado experiencia, ha ido aprendiendo a repartir el dinero al máximo. “Funding Circle vive de las comisiones. Si los proyectos que filtra quiebran, sabe que perderá clientes; por tanto, cuando dicen que aceptan solo a un 5% de los proyectos que intentan obtener financiación a través de ella, les creo porque viven de la confianza. Además, operar es fácil. Si sabes comprar un billete de avión por Internet puedes meterte en esto. Y si algo va mal, ellos se encargan de las gestiones para el recobro”, dice.

Las patronalesde las pequeñas y medianas empresas han sido y son firmes defensoras del crowdlending ante sus compañías asociadas. Cepyme tiene un acuerdo con la plataforma MytripleA. La catalana Pimec tiene otro con Arboribus. Las organizaciones empresariales sostienen que las plataformas son “igual o más estrictas” que los bancos con los proyectos.

Otra cosa es que un inversor que quiera sacar más tajada esté dispuesto a arriesgar más.Porque la tarea clave de los nuevos señores del crowdlending es filtrar ofertas y evaluar correctamente el riesgo de aquellas que seleccionan (unas aseguran que sólo un 5%, un 3%, un 8%...) de todos los proyectos que les llegan. Si una empresa pide un préstamo a un banco y éste se lo deniega, puede ser para evitar acumulación de riesgos con un mismo cliente; y si luego esa misma empresa acude a una plataforma y esta se lo concede, puede ser para evitar la exposición excesiva de riesgo de un mismo cliente, por ejemplo, apuntan.

“No somos laxos”

“No somos laxos. Es nuestro modelo lo que permite una estructura de menores costes”, subraya Escolano. “Una plataforma ayuda a diversificar el balance, y mejora el poder de negociacion de la empresa respecto de los bancos, aunque sin duda lo que más importa y convence a las pymes es la rapidez del proceso”, apunta el socio de Arboribus.

Francisco Sierra, director general de Funding Circle, desembarcada recientemente en España, insiste en que “el éxito inicial de las plataformas de crowdlending reside en las ventajas que tiene sobre la banca, no en el grifo del crédito bancario, porque, de hecho, el grifo está abierto desde el año pasado conforme a los datos del Banco de España. Estamos batiendo a los bancos porque, al ser online y tener una potente tecnología detrás, las plataformas como Funding Circle son más rápidas a la hora de financiar a un pequeño empresario y los préstamos son más sencillos de conseguir que antes. Por ejemplo, Pedro Alfaro, fundador de Musicaparatodos, financió su proyecto con nosotros en menos de 48 horas, sin salir de su estudio en el madrileño barrio de Chamberí, y ha podido cumplir sus sueños gracias a ello”.

Hoy, el crowdlending sólo hace cosquillas a los bancos españoles. En total, sumando el dinero prestado a través de distintas plataformas desde antes incluso de que la actividad se dotara de marco legal en 2015, no hablamos de más que de 50 millones de euros, frente a los más de 600.000 millones concedidos a empresas por el sector financiero. La firma AltFi, que analiza el sector de las finanzas alternativas, calcula que el mercado español apenas llega al 0,4% de todos los préstamos colaborativos de Europa. “Los bancos ven como una amenaza estas plataformas, pero lo cierto es que el volumen que gestionan éstas es bajo. Además, la banca domina el canal, y muchos empresarios no han aprendido a diversificar sus fuentes de financiación”, apunta Fran de la Torre, director de Consultoría Estratégica y Financiación de Pimec.

Pero la procesión por las fintech va por dentro. Gigantes como McKinsey hablan de amenazas para la banca. No es casual que en aquellos mercados donde está más desarrollado, como sistema Santander y BBVA, hayan buscado alianzas con Kabbage y Prosper, respectivamente.

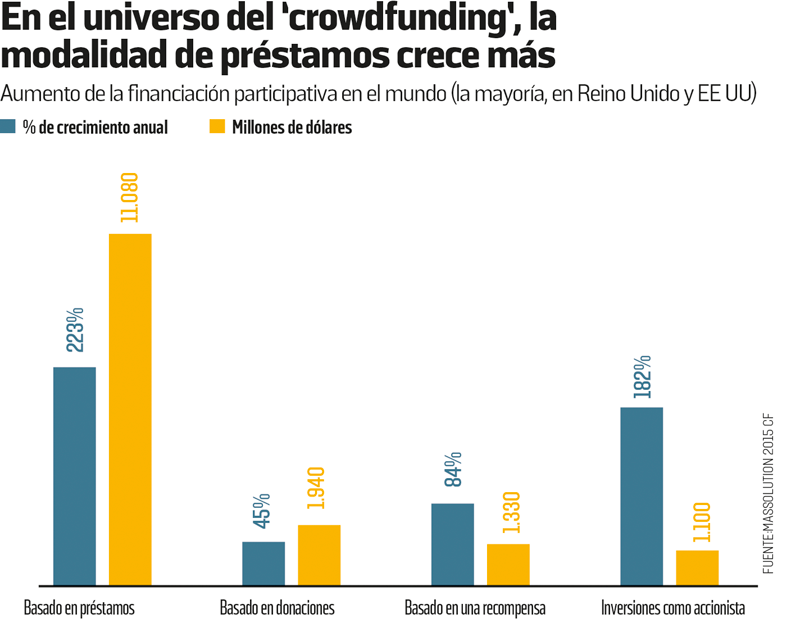

Crecimientos de tres dígitos

Los crecimientos de tres dígitos no permiten ignorar el fenómeno como si fuera algo pasajero o anecdótico. En Europa se concedieron por esta vía 3.022 millones de nuevos préstamos en 2015, el 106% más que en 2014, según AltFi. Ocho de cada 10 se dieron en el Reino Unido, que, seguido de Estados Unidos, son los principales países del mundo donde se han implantado estos marketplaces de encuentro.

Pero las cifras quedan anticuadas en seguida. La P2P Finance Association asegura que los préstamos colaborativos en el Reino Unido se duplicaron en 2015 hasta alcanzar los 4.400 millones de libras (5.650 millones de euros). Desde 2005, Indexa Lending estima que las comunidades de préstamos colaborativos han concedido 18.000 millones de dólares, con un crecimiento del 100%.

En EE UU, esta actividad se ha desarrollado esencialmente para financiar préstamos personales, una posibilidad por la que en España apuestan también plataformas como la pionera Comunitae o como Excelend, que nació cinco años más tarde. Los referentes norteamericanos en el mundo son Lending Club y Prosper. “Se estima que en cuatro años, vía crowdlending se financiará en Estados Unidos —donde los préstamos deben pasar obligatoriamente por un banco— un 10% de todo el crédito al consumo, y este año puede rondar el 3%”, augura Ramon Blanco, de Indexa Lending.

En Gran Bretaña, la pionera Zopa y Ratesetter son plataformas punteras. Al incremento del crédito a empresas, frente a créditos al consumo, no ha sido ajeno el propio Gobierno británico. Preocupado por la falta de financiación bancaria a las pequeñas y medianas empresas, creó un banco público con este objetivo. El British Business Bank, cargado de financiación pública, obtuvo la luz verde de la Comisión Europea en octubre de 2014 como respuesta a un “fallo de mercado” que dificulta el acceso de las pymes al crédito, sin distorsionar de forma indebida la competencia. Igual que en España el Instituto del Crédito Oficial (ICO) vehicula préstamos a través de la red de bancos privados, en el Reino Unido las plataformas de crowdlending ya hace tiempo que se incluyeron para llegar a las pequeñas empresas.

Hace dos años, concedió 40 millones de libras (51,3 millones de euros de dinero público) a través de proyectos empresariales filtrados por Funding Circle, la plataforma de referencia transfronteriza en Europa, pues se encuentra ya en cinco países, España incluida. La idea era usar el dinero para financiar el 10% del valor de cada préstamo que pasara por su filtrado y que lograra levantar un 90% de crédito privado.

Alerta de lord Turner sobre la mora

El auge en el Reino Unido de estas empresas intermediarias no ha estado exento de polémica. Lord Adair Turner, que fuera presidente de la Afinancial Services Authority británica hasta 2013, dijo en una entrevista a la BBC que “las pérdidas que emergerán de los préstamos peer-to-peer dentro de cinco a diez años harán que los peores banqueros parezcan genios del crédito”. De inmediato, el sector se echó encima de lord Turner con este argumento: “No podemos fiarnos de la persona que presidió la peor debacle financiera de la historia al decirnos quiénes son o quiénes no son genios a la hora de prestar dinero”, según reprodujo The Financial Times.

El Gobierno británico ha usado Funding Circle para financiar pymes

Hasta mayo, ninguna empresa intermediaria se había registrado en la CNMV

La morosidad de las plataformas es muy baja, y más comparada con la que registra la banca. Según el Banco de España, el sector financiero cerró 2015 con un total de créditos dudosos del 10,12%. El máximo histórico se produjo en diciembre de 2013, con el 13,6%. Las previsiones pasan por que siga la tendencia a la baja, aunque las incertidumbres económicas están ahí.

Las plataformas no dejan de subrayar que apenas tienen mora, aunque cuando se les pregunta, no son muy precisas. “¿Morosidad? En MytripleA de momento aún no tenemos este problema, aunque alguna cuota se ha retrasado. Hemos prestado más de tres millones de euros en más de un centenar de proyectos empresariales y los empresarios se esfuerzan al máximo para cumplir con los compromisos. Si entran en morosidad, nos ocupamos de gestionar el recobro y ejecutar las garantías”, señala su consejero delegado. Arboribus habla del 2,5% de media. En Excelend afirman que sólo aprueban la financiación de proyectos de personas solventes. La morosidad encarece el precio de un préstamo “y nosotros hemos bajado el precio de los préstamos en España con intereses desde el 4,83%”, justifica.

“Seguramente ahora hay poca mora porque los créditos son nuevos, no se arrastran desde la crisis. Además, antes de ejecutar garantías, las plataformas de crowdlending intentarán todos los métodos”, reflexiona Fran de la Torre, de Pimec. “Es injusto comparar porque los créditos bancarios se originaron hace unos años, en momentos de crisis, y no ahora, con los tipos por los suelos y en fase de recuperación”, apunta por su parte el impulsor de Indexa Lending.

Un estudio de La Caixa sobre el crowdlending, que en 2014 tituló “Deberse al público, literalmente”, indica: “El crowdlending tiene el potencial de expandir el acceso a financiación hacia nuevos colectivos y, con ello, mejorar el bienestar social. Con todo, planea numerosos interrogantes: ¿Soportará el modelo los ciclos de elevada morosidad que, inevitablemente, sucederán? ¿Están los inversores particulares preparados para asumir estos riesgos? ¿Qué volumen pueden financiar los que realmente lo estén? El tiempo dirá, aunque el supervisor hará bien en seguirlo de cerca”.

El supervisor es, en el caso de estas plataformas, la Comisión Nacional del Mercado de Valores (CNMV). Los intermediarios tienen de plazo hasta julio para poder inscribirse en el registro público habilitado para ello. Al cierre de abril, ninguna plataforma de financiación colaborativa lo había hecho aún, según la CNMV. Sólo la Bolsa Social, no clasificable en la categoría de crowdlending. Una vez registrados, previo examen por el Banco de España, la transparencia será su seguro de vida, es la llave de la confianza. Por ahora, el 90% de capital prestado y amortizado vía Arboribus se reinvierte en proyectos. Esto es el principio de una larga historia.

QUÉ DICE LA LEY

- Qué es el ‘crowdlending’

Un grupo de personas físicas o jurídicas ofrecen financiación a un proyecto a cambio de un rendimiento dinerario, a través de una plantaforma digital. A partir de ahí, la ley busca un confesadamente “difícil equilibrio” entre la voluntad de potenciar esta actividad, en especial de cara a las pequeñas empresas, y a la vez garantizar un “adecuado nivel de protección del inversor”. No deja de subrayar “el carácter arriesgado” de la apuesta, aunque con la diversificación de inversores, el riesgo para cada uno se diluye.

- Dónde encontrarlas

Las plataformas deben estar registradas en la Comisión Nacional del Mercado de Valores (CNMV), previo informe vinculante del Banco de España. La CNMV puede ordenar suspender la actividad en caso de infracción. Al cierre de esta edición la CNMV afirma que no hay ninguna registrada.Tienen hasta julio para obtener autorización.

- Qué hace una plataforma

Recibe proyectos, los selecciona y los publica. La clave es que disponga de un buen equipo de anállisis del nivel de riesgos que implican los proyectos, e informar de los intereses, cargas por demora, comisiones o cualquier gasto. Después pone en contacto a promotores e inversores. Formaliza los contratos de préstamo. Gestiona los pagos. Puede encargarse de reclamaciones en representación de los inversores, y gestionar los recobros. No puede hacer asesoramiento financiero ni actuar de modo que un inversor sin experiencia preste dinero de forma automatizada a un proyecto. No aceptarán proyectos si los consumidores piden un préstamo con garantía hipotecaria.

- Requisitos

Las plataformas desembolsan un mínimo de 60.000 euros y deben contar con un seguro de responsabilidad civil profesional para hacer frente a eventuales negligencias (cobertura mínima por reclamación, 300.000 euros). Si prestan más de dos millones, los recursos propios deberán superar los 120.000 euros. No pueden garantizar a la empresa que obtendrá el dinero ni al inversor que no lo perderá. El límite de dinero por proyecto es de dos millones (cinco millones, si se trata de un inversor acreditado). Un inversor particular no puede invertir más de 3.000 euros en el mismo proyecto, ni invertir más de 10.000 en una plataforma durante un año.